Os princípios básicos da alocação de ativos

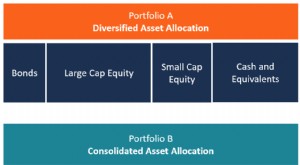

p Sempre que você fala com um profissional de investimento, ela invariavelmente menciona a importância da alocação de ativos. Intimamente ligado à discussão da alocação de ativos está o conceito de diversificação. Ambos são considerados úteis para projetar e gerenciar uma carteira de investimentos. p Pense na alocação de ativos como colocar seus ovos proverbiais em três categorias principais de cestas:ações, renda fixa, e equivalentes de caixa. O refinamento da alocação e diversificação de ativos envolve descobrir quais tipos de cestas (como a mistura de grande capitalização e ações de crescimento de pequena capitalização, setores de tecnologia e manufatura, etc.), e, em seguida, escolher investimentos específicos dentro desses tipos. (Veja também:Um guia para corretores online para investidores iniciantes (e além))

Justificativa para a alocação de ativos

p Muitos consultores profissionais e sites mencionarão a Teoria Moderna de Portfólio (ou MPT) como a base da alocação de ativos. Uma ideia cristalizada e explicada por Harry Markowitz (que ganhou o Prêmio Nobel de Economia em 1990 por seus esforços), a teoria do portfólio sugere que a alocação adequada de ativos é fundamental para otimizar o retorno do portfólio, dada uma tolerância de risco específica. p Outros na área de investimento simplesmente promovem a ideia de alocar ativos em várias classes e diversificar dentro de subclasses ou categorias. Esta técnica é útil para- Gerenciando risco e volatilidade.

- Capturar ganhos da classe de ativos junto com a subclasse, setor, etc. que experimenta crescimento durante certos períodos de tempo.

Fatores que afetam os modelos de alocação de ativos

p A maioria dos profissionais de investimento e ferramentas de investimento online criam modelos de alocação de ativos com base em sua tolerância ao risco e horizonte de tempo (ou sua idade atual). Em geral, as ações compreendem uma porcentagem mais alta do portfólio geral recomendado quanto maior for sua tolerância ao risco e quanto mais longo for o seu horizonte de tempo. Contudo, cada modelo é projetado de forma ligeiramente diferente, portanto, as porcentagens atribuídas às classes de ativos variam. (Consulte também:Usando horizontes de tempo para fazer investimentos mais inteligentes) p Suas circunstâncias pessoais e condições econômicas podem levá-lo a alterar um modelo de alocação de ativos. Por exemplo, Eu me sinto confortável em investir mais pesadamente em ações do que geralmente recomendado, portanto, meu ideal difere um pouco daqueles propostos pelas ferramentas de alocação de ativos. p Seja qual for o seu modelo, definir e manter sua divisão em várias classes, a menos que você tenha um motivo convincente para mudar.Usando Classes de Ativos e Mais para Alocação e Diversificação de Ativos

p Existem muitas fontes, como ferramentas online, bem como planejadores financeiros certificados, que podem fornecer orientação sobre os métodos de alocação e diversificação de ativos. p Alguns oferecem orientação geral, especificando percentagens para ações de grande capitalização, ações de pequena capitalização, ações estrangeiras, títulos, e equivalentes de caixa (como esta ferramenta da CNN Money); enquanto outros fornecem orientações mais detalhadas. Observe que esta divisão vai além das principais classes de ativos centrais para a alocação de ativos e inclui subclasses, categorias, setores, etc. importante para a diversificação. p Os analisadores de portfólio geralmente fornecem comparações das participações atuais para alocar alocações com base na tolerância ao risco. Também, existem ferramentas de diversificação que ajudam a construir e gerenciar um portfólio ao lado de ilustrações de alocação de ativos. (Veja também:5 Melhores Corretoras Online) p Aqui estão algumas maneiras pelas quais as participações podem ser classificadas e avaliadas usando recursos de análise de portfólio fornecidos por essas corretoras online populares: p TD Ameritrade- p Alocação de ativos:Patrimônio líquido - Large Cap, Mid Cap, Small Cap, De outros; Patrimônio internacional - desenvolvido, Emergente, De outros; Especialidade; Renda Fixa Doméstica; Renda Fixa Internacional

- Classe de ativo:ações, Títulos, Dinheiro

- Avaliação:Valor, Essencial, Crescimento

- Setor:Cíclico (Materiais Básicos, Consumidor Cíclico, Serviços financeiros, Imobiliária); Defensivo (Defesa do Consumidor, Cuidados de saúde, Serviços de utilidade pública); Sensível (Serviços de Comunicação, Energia, Industriais, Tecnologia)

- Regiões do mundo:EUA e Canadá, Europa, Japão, América latina, Ásia e Austrália

- Tipo de estoque:alto rendimento, Angustiado, Hard Asset, Cíclico, Crescimento lento, Crescimento Clássico, Crescimento agressivo, Crescimento especulativo

Como usar recomendações de portfólio

p Muitas ferramentas de gerenciamento de portfólio são compostas por três componentes principais:- Alocações recomendadas

- Distribuição atual entre classes e categorias de ativos

- Mudanças recomendadas por causa das diferenças entre a combinação de ativos ideal e existente

Rebalanceamento

p Se o seu portfólio crescer da maneira que os proponentes da alocação de ativos prevêem (ou seja, certas classes de ativos crescem e tornam-se sobrecarregadas quando outras definem ou diminuem e tornam-se subponderadas), então você precisará reequilibrar. Reveja seu portfólio atual e faça ajustes anualmente ou talvez trimestralmente ou sempre que ocorrer um grande crescimento e solicitar a necessidade de reequilíbrio. p Para retornar seu portfólio ao equilíbrio, venda os ativos de alto desempenho e aumente sua posição nos outros ativos, ou investir dinheiro novo em ativos de desempenho inferior. Isso é, compre mais daquilo que não teve um bom desempenho recentemente, portanto, seu portfólio estará posicionado para capturar ganhos em áreas prontas para o crescimento. Essas etapas de rebalanceamento parecem contra-intuitivas, mas são essenciais para manter a alocação de ativos de seu portfólio. (Veja também:Alocação de Investimento por Idade:Do Nascimento aos 10 Anos) p Alocação de ativos, diversificação, correlação, e a teoria do portfólio pode ser complicada. Os profissionais financeiros podem simplificar demais os conceitos (e ocasionalmente tirar conclusões enganosas) com o propósito de defender um design de portfólio cuidadoso, bem como promover um produto de investimento e vender um serviço. Conhecer o jargão básico da alocação de ativos pode ajudá-lo a compreender e participar dessas conversas e a tomar decisões informadas para construir e gerenciar seu portfólio. p Você já empregou a alocação de ativos no gerenciamento de seus investimentos? Você está satisfeito com os resultados?Artigos em Destaque

-

Os fundamentos da mineração de Bitcoin

Os fundamentos da mineração de Bitcoin Explicação da mineração de bitcoin A mineração de bitcoins recebe seu nome pelo fato de que, quando as transações são adicionadas ao livro-razão público (cadeia de blocos), novas moedas são criadas ...

-

O que é Alocação Estratégica de Ativos (SAA)?

O que é Alocação Estratégica de Ativos (SAA)? A alocação estratégica de ativos se refere a uma estratégia de portfólio de longo prazo que envolve a escolha de alocações de classes de ativos e o reequilíbrio das alocações periodicamente. O rebalan...