O que é o modelo Heston?

O modelo de Heston é um modelo estocástico usado para avaliar a volatilidade de um ativo subjacente. Como outros modelos estocásticos, o modelo de Heston assume que a volatilidade de um ativo segue um processo aleatório ao invés de um processo constante ou determinístico.

O modelo de Heston foi desenvolvido para ajudar as opções de preço enquanto contabiliza as variações no preço e na volatilidade do ativo. Quando as opções de preços, um aspecto a ser considerado é a volatilidade do mercado e seus efeitos sobre os preços dos ativos.

Para contabilizar essa volatilidade, o modelo de Heston foi desenvolvido para lidar com a volatilidade de um ativo como um processo estocástico. Como tal, se destaca em comparação com outros modelos, incluindo o modelo Black-Scholes que trata a volatilidade como uma constante.

Resumo

- O modelo de Heston é um modelo estocástico desenvolvido para precificar opções enquanto contabiliza as variações no preço e na volatilidade do ativo.

- Ele pressupõe que a volatilidade de um ativo segue um processo aleatório em vez de constante.

- Destaca-se em comparação com outros modelos que tratam a volatilidade como uma constante, como o modelo Black-Scholes.

Aplicação do Modelo Heston

Desenvolvido pelo matemático Steven Heston em 1993, o modelo Heston foi criado para opções de preço, que são um tipo de derivado financeiro. Ao contrário de outros ativos financeiros, como equitiesEquity Em finanças e contabilidade, patrimônio líquido é o valor atribuível a um negócio. O valor contábil do patrimônio líquido é a diferença entre ativos e passivos, o valor de uma opção não se baseia no valor de um ativo, mas sim na mudança no preço de um ativo subjacente.

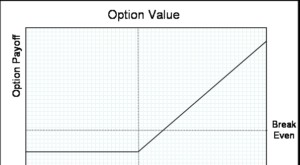

Cada opção é um contrato entre um comprador e um vendedor, que dá ao titular da opção o direito de comprar ou vender o ativo subjacente a um preço específico. Todas as opções têm uma data de expiração específica, ponto em que o contrato deve ser executado ao preço previamente definido ou risco de expiração.

Contudo, a volatilidade das opções depende do preço e do prazo de vencimento. Portanto, o modelo de Heston foi projetado para precificar uma opção enquanto leva em consideração essas variações na volatilidade do mercado.

Existem duas categorias de opções:opções de compra e de venda:opções de compra e venda. Uma opção é um contrato derivado que dá ao titular o direito, mas não a obrigação, comprar ou vender um ativo em uma determinada data a um preço especificado. As chamadas permitem que o titular compre a um preço específico, e as opções de venda permitem que o detentor venda a um preço específico.

Uma vez que uma opção de compra ou venda foi comprada, a data em que o titular pode comprar ou vender depende se é uma opção americana ou europeia. As opções americanas permitem que o titular execute a opção a qualquer momento antes da data de vencimento, enquanto as opções europeias apenas permitem que o titular execute a opção na data de vencimento. É importante observar que o modelo Heston só é capaz de precificar opções europeias.

Calculando o Modelo Heston

Matematicamente, o modelo de Heston assume que os preços dos ativos são determinados por um processo estocástico. Para calcular o preço subjacente de um ativo, o modelo usa as seguintes equações:

Nas equações acima, as variáveis são definidas como:

- C 1 t é o movimento browniano do preço do ativo

- C 2 t é o movimento browniano da variação de preço do ativo

- ρ é o coeficiente de correlação para C 1 t e C 2 t

- S t é o preço de um ativo específico no momento t

- √ V t é a volatilidade do preço do ativo

- σ é a volatilidade da volatilidade

- r é a taxa de juros livre de risco

- θ é a variação de preço de longo prazo

- k é a taxa de reversão para a variação de preço de longo prazo

- dt é o incremento de tempo positivo indefinidamente pequeno

Observe que os movimentos brownianos são processos aleatórios que exibem as seguintes propriedades:

- C 0 =0

- C t tem movimentos independentes

- C t é contínuo em t

- Incrementos de C t - C s tem uma distribuição normal, significa zero, e variância | t - s |

Modelo Heston vs. Modelo Black-Scholes

No domínio das finanças quantitativasFinanças quantitativasFinanças quantitativas são o uso de modelos matemáticos e conjuntos de dados extremamente grandes para analisar os mercados financeiros e títulos. Exemplos comuns incluem (1) a precificação de títulos derivativos, como opções, e (2) gestão de risco, especialmente no que se refere à gestão de portfólio, o modelo Black-Scholes é o modelo de precificação de opções mais conhecido devido à sua simplicidade e ampla utilização. Contudo, não é estocástico e, portanto, assume que a volatilidade de um ativo subjacente é sempre constante.

Sob condições reais de mercado, a volatilidade das opções tende a variar devido a fatores como preço e prazo de vencimento. Como tal, o modelo não leva em consideração as variações nos preços dos ativos e a volatilidade dos preços.

Em contraste, o modelo de Heston é um modelo de volatilidade estocástica e leva em conta as variações no preço e na volatilidade do ativo. Portanto, este modelo assume que a volatilidade de um ativo segue um processo aleatório em vez de constante.

Em geral, ele captura as condições de mercado com mais precisão do que o modelo Black-Scholes, fornecendo uma visão geral de várias condições de volatilidade implícitas.

Recursos adicionais

CFI é o provedor oficial do Capital Markets &Securities Analyst (CMSA) ®Program Page - CMSAInscreva-se no programa CMSA® da CFI e torne-se um Capital Markets &Securities Analyst certificado. Avance sua carreira com nossos programas e cursos de certificação. programa de certificação, projetado para transformar qualquer pessoa em um analista financeiro de classe mundial.

Para ajudá-lo a se tornar um analista financeiro de classe mundial e avançar em sua carreira com seu potencial máximo, esses recursos adicionais serão muito úteis:

- Modelagem estocástica Modelagem estocástica A modelagem estocástica é usada para estimar a probabilidade de vários resultados enquanto permite a aleatoriedade em uma ou mais entradas ao longo do tempo.

- Modelo Black-Scholes-MertonModelo Black-Scholes-MertonO modelo Black-Scholes-Merton (BSM) é um modelo de precificação de instrumentos financeiros. É usado para a avaliação de opções de ações.

- VolatilidadeVolatilidadeVolatilidade é uma medida da taxa de flutuações no preço de um título ao longo do tempo. Indica o nível de risco associado às mudanças de preço de um título. Os investidores e comerciantes calculam a volatilidade de um título para avaliar as variações anteriores nos preços

- Opções americanas x européias x bermudensesAmerican x européias x opções bermudenses Existem diferentes tipos de opções que diferem em termos de restrições de exercício. Vamos explorar as opções americano x europeu x bermudense para descobrir

Artigos em Destaque

-

Qual é o preço da oferta?

Qual é o preço da oferta? O preço da oferta é o preço por ação dos títulos emitidos publicamente, definido por um subscritor e pelo qual as ações estão disponíveis para compra. Embora o termo seja usado principalmente no conte...

-

Qual é o preço cotado?

Qual é o preço cotado? O preço cotado é o preço mais recente - ou último - pelo qual um ativo financeiroAtivos financeirosAtivos financeiros se referem a ativos que surgem de acordos contratuais sobre fluxos de caixa futuro...