Crise financeira

O que é uma crise financeira?

Em uma crise financeira, os preços dos ativos apresentam uma queda acentuada no valor, empresas e consumidores não conseguem pagar suas dívidas, e as instituições financeiras enfrentam escassez de liquidez. Uma crise financeira costuma estar associada a um pânico ou corrida a um banco durante a qual os investidores vendem ativos ou retiram dinheiro de contas de poupança por temerem que o valor desses ativos caia se eles permanecerem em uma instituição financeira.

Outras situações que podem ser rotuladas de crise financeira incluem o estouro de uma bolha financeira especulativa, uma quebra do mercado de ações, um padrão soberano, ou uma crise monetária. Uma crise financeira pode ser limitada a bancos ou espalhar-se por uma única economia, a economia de uma região, ou economias em todo o mundo.

Principais vantagens

- O pânico bancário esteve na gênese de várias crises financeiras do século 19, 20, e séculos 21, muitos dos quais levaram a recessões ou depressões.

- Quebra do mercado de ações, crunches de crédito, o estouro de bolhas financeiras, padrões soberanos, e as crises cambiais são exemplos de crises financeiras.

- Uma crise financeira pode ser limitada a um único país ou um segmento de serviços financeiros, mas é mais provável que se espalhe regional ou globalmente.

Crise financeira

O que causa uma crise financeira?

Uma crise financeira pode ter várias causas. Geralmente, uma crise pode ocorrer se as instituições ou ativos forem sobrevalorizados, e pode ser agravado por um comportamento irracional ou de rebanho do investidor. Por exemplo, uma sequência rápida de vendas pode resultar em preços de ativos mais baixos, levando os indivíduos a se desfazerem de ativos ou fazer grandes retiradas de poupança quando há rumores de falência de um banco.

Os fatores que contribuem para uma crise financeira incluem falhas sistêmicas, comportamento humano imprevisto ou incontrolável, incentivos para correr muito risco, ausência regulatória ou falhas, ou contágios que equivalem a uma disseminação de problemas semelhantes a vírus de uma instituição ou país para outro. Se não for verificado, uma crise pode fazer com que a economia entre em recessão ou depressão. Mesmo quando medidas são tomadas para evitar uma crise financeira, eles ainda podem acontecer, acelerar, ou aprofundar.

Exemplos de crise financeira

As crises financeiras não são incomuns; eles têm acontecido desde que o mundo teve moeda. Algumas crises financeiras bem conhecidas incluem:

- Tulip Mania (1637). Embora alguns historiadores argumentem que essa mania não teve tanto impacto na economia holandesa, e, portanto, não deve ser considerada uma crise financeira, coincidiu com um surto de peste bubônica que teve um impacto significativo no país. Com isso em mente, é difícil dizer se a crise foi precipitada por especulação excessiva ou pela pandemia.

- Crise de crédito de 1772. Após um período de rápida expansão do crédito, esta crise começou em março / abril em Londres. Alexander Fordyce, um sócio em um grande banco, perdeu uma grande soma vendendo ações da Companhia das Índias Orientais e fugiu para a França para evitar o reembolso. O pânico levou a uma corrida aos bancos ingleses que deixou mais de 20 grandes bancos falidos ou interrompendo os pagamentos a depositantes e credores. A crise se espalhou rapidamente para grande parte da Europa. Os historiadores traçam uma linha entre esta crise e a causa do Boston Tea Party - legislação tributária impopular nas 13 colônias - e a agitação resultante que deu origem à Revolução Americana.

- Quebra das ações em 1929. Este acidente, começando em 24 de outubro, 1929, viu os preços das ações despencarem após um período de especulação selvagem e empréstimos para comprar ações. Isso levou à Grande Depressão, que foi sentido em todo o mundo por mais de uma dúzia de anos. Seu impacto social durou muito mais tempo. Um dos gatilhos do crash foi um drástico excesso de oferta de safras de commodities, o que levou a uma queda acentuada dos preços. Uma ampla gama de regulamentações e ferramentas de gerenciamento de mercado foram introduzidas como resultado do acidente.

- 1973 OPEP Oil Crisis. Os membros da OPEP iniciaram um embargo de petróleo em outubro de 1973 visando países que apoiaram Israel na Guerra do Yom Kippur. Ao final do embargo, um barril de petróleo estava em $ 12, acima de $ 3. Dado que as economias modernas dependem do petróleo, os preços mais altos e a incerteza levaram ao crash do mercado de ações de 1973-74, quando um mercado baixista persistiu de janeiro de 1973 a dezembro de 1974 e o Dow Jones Industrial Average perdeu 45% de seu valor.

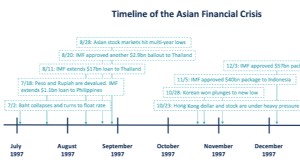

- Crise asiática de 1997–1998. Essa crise começou em julho de 1997 com o colapso do baht tailandês. Sem moeda estrangeira, o governo tailandês foi forçado a abandonar sua indexação ao dólar americano e deixar o baht flutuar. O resultado foi uma grande desvalorização que se espalhou por grande parte do Leste Asiático, também atingindo o Japão, bem como um enorme aumento nos rácios dívida / PIB. Em seu rastro, a crise levou a uma melhor regulamentação e supervisão financeiras.

- A crise financeira global de 2007-2008. Esta crise financeira foi o pior desastre econômico desde a Quebra do Mercado de Ações de 1929. Começou com uma crise de empréstimos hipotecários subprime em 2007 e se expandiu para uma crise bancária global com a falência do banco de investimento Lehman Brothers em setembro de 2008. Grandes resgates e outras medidas destinada a limitar a propagação dos danos falhou e a economia global entrou em recessão.

A crise financeira global

Como o evento de crise financeira mais recente e mais prejudicial, a crise financeira global, merece atenção especial, como suas causas, efeitos, resposta, e as lições são mais aplicáveis ao sistema financeiro atual.

Padrões de empréstimo flexíveis

A crise foi resultado de uma sequência de eventos, cada um com seu próprio gatilho e culminando no quase colapso do sistema bancário. Tem sido argumentado que as sementes da crise foram plantadas já na década de 1970 com a Lei de Desenvolvimento Comunitário, que exigia que os bancos abrissem seus requisitos de crédito para consumidores de baixa renda, criando um mercado para hipotecas subprime.

Uma crise financeira pode assumir várias formas, incluindo um pânico bancário / de crédito ou uma quebra do mercado de ações, mas difere de uma recessão, que muitas vezes é o resultado de tal crise.

O valor da dívida hipotecária subprime, que foi garantido por Freddie Mac e Fannie Mae, continuou a se expandir no início dos anos 2000, quando o Federal Reserve Board começou a cortar drasticamente as taxas de juros para evitar uma recessão. A combinação de necessidades de crédito frouxas e dinheiro barato estimulou um boom imobiliário, o que levou à especulação, elevando os preços das moradias e criando uma bolha imobiliária.

Instrumentos Financeiros Complexos

Enquanto isso, os bancos de investimento, em busca de lucros fáceis após o estouro das pontocom e a recessão de 2001, criou obrigações de dívida colateralizadas (CDOs) das hipotecas adquiridas no mercado secundário. Como as hipotecas subprime foram agrupadas com hipotecas prime, não havia como os investidores entenderem os riscos associados ao produto. Quando o mercado de CDOs começou a esquentar, a bolha imobiliária que vinha se formando há vários anos finalmente estourou. Como os preços da habitação caíram, tomadores de empréstimos subprime começaram a inadimplir em empréstimos que valiam mais do que suas casas, acelerando a queda dos preços.

Falhas começam, Propaga-se o contágio

Quando os investidores perceberam que os CDOs eram inúteis devido à dívida tóxica que representavam, eles tentaram descarregar as obrigações. Contudo, não havia mercado para os CDOs. A cascata subsequente de falências de credores subprime criou um contágio de liquidez que atingiu os níveis superiores do sistema bancário. Dois grandes bancos de investimento, Lehman Brothers e Bear Stearns, desabou sob o peso de sua exposição à dívida subprime, e mais de 450 bancos faliram nos próximos cinco anos. Vários dos principais bancos estavam à beira da falência e foram resgatados por um resgate financiado pelo contribuinte.

Resposta

O governo dos EUA respondeu à crise financeira reduzindo as taxas de juros para quase zero, recomprar hipotecas e dívidas do governo, e resgatar algumas instituições financeiras em dificuldades. Com taxas tão baixas, os rendimentos dos títulos tornaram-se muito menos atraentes para os investidores quando comparados às ações. A resposta do governo acendeu o mercado de ações, que teve uma corrida de touro de 10 anos com o S&P 500 retornando 250% ao longo desse tempo. O mercado imobiliário dos EUA se recuperou na maioria das grandes cidades, e a taxa de desemprego caiu à medida que as empresas começaram a contratar e fazer mais investimentos.

Novos Regulamentos

Um grande resultado da crise foi a adoção da Lei de Reforma e Proteção ao Consumidor Dodd-Frank Wall Street, uma grande parte da legislação de reforma financeira aprovada pelo governo Obama em 2010. Dodd-Frank trouxe mudanças por atacado a todos os aspectos do ambiente regulatório financeiro dos EUA, que atingiu todos os órgãos reguladores e todos os negócios de serviços financeiros. Notavelmente, Dodd-Frank teve os seguintes efeitos:

- Regulamentação mais abrangente dos mercados financeiros, incluindo mais supervisão de derivativos, que foram trazidos para as trocas.

- Agências reguladoras, que eram numerosos e às vezes redundantes, foram consolidados.

- Um novo corpo, o Conselho de Supervisão da Estabilidade Financeira, foi concebido para monitorar o risco sistêmico.

- Foram introduzidas maiores proteções ao investidor, incluindo uma nova agência de proteção ao consumidor (o Consumer Financial Protection Bureau) e padrões para produtos "convencionais".

- A introdução de processos e ferramentas (como infusões de dinheiro) visa ajudar na liquidação de instituições financeiras falidas.

- Medidas destinadas a melhorar os padrões, contabilidade, e regulamentação das agências de classificação de crédito.

Perguntas frequentes sobre a crise financeira

O que é uma crise financeira?

Uma crise financeira ocorre quando os instrumentos financeiros e ativos diminuem significativamente de valor. Como resultado, as empresas têm problemas para cumprir suas obrigações financeiras, e as instituições financeiras não têm caixa suficiente ou ativos conversíveis para financiar projetos e atender às necessidades imediatas. Os investidores perdem a confiança no valor de seus ativos e os rendimentos e ativos dos consumidores são comprometidos, dificultando o pagamento de suas dívidas.

O que causa uma crise financeira?

Uma crise financeira pode ser causada por muitos fatores, talvez muitos para nomear. Contudo, muitas vezes, uma crise financeira é causada por ativos sobrevalorizados, falhas sistêmicas e regulatórias, e o pânico resultante do consumidor, como um grande número de clientes retirando fundos de um banco depois de saber dos problemas financeiros da instituição.

Quais são os estágios de uma crise financeira?

A crise financeira pode ser segmentada em três fases, começando com o lançamento da crise. Os sistemas financeiros falham, geralmente causado por falhas regulatórias e do sistema, má gestão institucional das finanças, e mais. A próxima etapa envolve o colapso do sistema financeiro, com instituições financeiras, negócios, e consumidores incapazes de cumprir as obrigações. Finalmente, ativos diminuem em valor, e o nível geral de endividamento aumenta.

Qual foi a causa da crise financeira de 2008?

Embora a crise tenha sido atribuída a muitos colapsos, foi em grande parte devido à emissão abundante de hipotecas sub-prime, frequentemente vendidas a investidores no mercado secundário. A inadimplência aumentou à medida que os credores hipotecários sub-prime deixaram de pagar seus empréstimos, deixando os investidores do mercado secundário em dificuldades. Firmas de investimento, companhias de seguros, e as instituições financeiras abatidas por seu envolvimento com essas hipotecas exigiram resgates do governo à medida que se aproximavam da insolvência. Os resgates afetaram negativamente o mercado, enviando estoques despencando. Outros mercados responderam logo, criando pânico global e um mercado instável.

Qual foi a pior crise financeira de todos os tempos?

Discutivelmente, a pior crise financeira dos últimos 90 anos foi a Crise Financeira Global de 2008, que fez os mercados de ações despencarem, instituições financeiras em ruínas, e consumidores lutando.

Artigos em Destaque

-

Qual é a crise financeira global de 2008-2009?

Qual é a crise financeira global de 2008-2009? A crise financeira global de 2008-2009 refere-se à enorme crise financeira que o mundo enfrentou de 2008 a 2009. A crise financeira afetou indivíduos e instituições em todo o mundo, com milhões de ame...

-

O que é a crise financeira asiática?

O que é a crise financeira asiática? A crise financeira asiática é uma crise causada pelo colapso da taxa de câmbio e da bolha do hot money. Tudo começou na Tailândia em julho de 1997 e varreu o Leste e o Sudeste Asiático. A crise financ...