Calculando a Taxa Interna de Retorno com Excel

A taxa interna de retorno (TIR) é a taxa de desconto que fornece um valor líquido de zero para uma série futura de fluxos de caixa. A TIR e o valor presente líquido (NPV) são usados ao selecionar investimentos com base nos retornos.

Como IRR e NPV diferem

A principal diferença entre a TIR e o VPL é que o VPL é um valor real, enquanto a TIR é o rendimento de juros como uma porcentagem esperada de um investimento.

Os investidores normalmente selecionam projetos com uma TIR maior do que o custo de capital. Contudo, selecionar projetos com base na maximização da TIR em oposição ao VPL pode aumentar o risco de realizar um retorno sobre o investimento maior do que o custo médio ponderado de capital (WACC), mas menor do que o retorno atual sobre os ativos existentes.

A TIR representa o retorno anual real sobre o investimento apenas quando o projeto gera fluxos de caixa intermediários zero - ou se esses investimentos podem ser investidos na TIR atual. Portanto, o objetivo não deve ser maximizar o VPL.

4:20Como calcular a TIR no Excel

O que é valor presente líquido?

VPL é a diferença entre o valor presente das entradas de caixa e o valor presente das saídas de caixa ao longo do tempo.

O valor presente líquido de um projeto depende da taxa de desconto usada. Portanto, ao comparar duas oportunidades de investimento, a escolha da taxa de desconto, que muitas vezes se baseia em um grau de incerteza, terá um impacto considerável.

No exemplo abaixo, usando uma taxa de desconto de 20%, o investimento nº 2 mostra maior lucratividade do que o investimento nº 1. Ao optar por uma taxa de desconto de 1%, o investimento nº 1 mostra um retorno maior do que o investimento nº 2. A lucratividade geralmente depende da sequência e importância do fluxo de caixa do projeto e da taxa de desconto aplicada a esses fluxos de caixa.

Qual é a taxa interna de retorno?

A TIR é a taxa de desconto que pode trazer o VPL de um investimento a zero. Quando a TIR tem apenas um valor, este critério torna-se mais interessante quando se compara a rentabilidade de diferentes investimentos.

Em nosso exemplo, a TIR do investimento # 1 é de 48% e, para o investimento # 2, a TIR é de 80%. Isso significa que, no caso do investimento nº 1, com um investimento de $ 2, 000 em 2013, o investimento renderá um retorno anual de 48%. No caso do investimento # 2, com um investimento de $ 1, 000 em 2013, o rendimento trará um retorno anual de 80%.

Se nenhum parâmetro for inserido, O Excel começa a testar os valores da TIR de forma diferente para a série inserida de fluxos de caixa e para assim que uma taxa é selecionada que traz o VPL a zero. Se o Excel não encontrar nenhuma taxa reduzindo o VPL a zero, mostra o erro "#NUM."

Se o segundo parâmetro não for usado e o investimento tiver vários valores de IRR, não notaremos porque o Excel exibirá apenas a primeira taxa que encontrar, que traz o VPL a zero.

Na imagem abaixo, para o investimento # 1, O Excel não encontra a taxa de VPL reduzida a zero, portanto, não temos TIR.

A imagem abaixo também mostra o investimento nº 2. Se o segundo parâmetro não for usado na função, O Excel encontrará uma TIR de 10%. Por outro lado, se o segundo parâmetro for usado (ou seja, =IRR ($ C $ 6:$ F $ 6, C12)), há dois IRRs renderizados para este investimento, que são 10% e 216%.

Calculando TIR no Excel

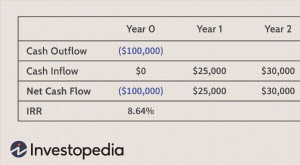

Na imagem abaixo, calculamos a TIR.

Para fazer isso, simplesmente usamos a função IRR do Excel:

Taxa interna de retorno modificada (MIRR)

Quando uma empresa usa diferentes taxas de empréstimo de reinvestimento, aplica-se a taxa interna de retorno modificada (MIRR).

Na imagem abaixo, calculamos a TIR do investimento como no exemplo anterior, mas levando em consideração que a empresa tomará dinheiro emprestado para reinvestir no investimento (fluxos de caixa negativos) a uma taxa diferente da taxa na qual reinvestirá o dinheiro ganho (positivo fluxo de caixa). A faixa de C5 a E5 representa a faixa de fluxo de caixa do investimento, e as células D10 e D11 representam a taxa de títulos corporativos e a taxa de investimentos.

A imagem abaixo mostra a fórmula por trás do Excel MIRR. Calculamos o MIRR encontrado no exemplo anterior com o MIRR como sua definição real. Isso produz o mesmo resultado:56,98%.

(NPV (frate, valores [negativos]) × (1 + frate) −NPV (rrate, valores [positivos]) × (1 + taxa) n) n − 11 −1

No exemplo abaixo, os fluxos de caixa não são desembolsados ao mesmo tempo todos os anos - como é o caso nos exemplos acima. Em vez, eles estão acontecendo em diferentes períodos de tempo. Usamos a função XIRR abaixo para resolver este cálculo. Primeiro, selecionamos o intervalo de fluxo de caixa (C5 a E5) e, em seguida, selecionamos o intervalo de datas em que os fluxos de caixa são realizados (C32 a E32).

.

investir

- Como calcular a taxa de retorno ponderada em dólares

- A taxa média de retorno de um título

- Uma olhada no MIRR (taxa interna de retorno modificada)

- Qual é o software de retorno do investimento?

- Orçamento de Capital com Taxa Interna de Retorno (TIR)

- Títulos de capitalização da série I:um investimento seguro com alto retorno

- Taxa interna de retorno:um olhar interno

- A fórmula para calcular a taxa interna de retorno

-

Qual é a taxa de retorno nominal?

Qual é a taxa de retorno nominal? A taxa nominal de retorno é a taxa total de retorno ganha em um investimento antes do ajuste para quaisquer deduções e prêmios, como taxas de investimento, custos de negociação, despesas fiscais, e a ...

-

Qual é a taxa de retorno exigida?

Qual é a taxa de retorno exigida? A taxa de retorno exigida (taxa mínima de retorno) é o retorno mínimo que um investidor espera receber por seu investimento. Essencialmente, a taxa exigida é a compensação mínima aceitável para o níve...