Empréstimo de Capital de Giro - Definição

O que é um empréstimo de capital de giro?

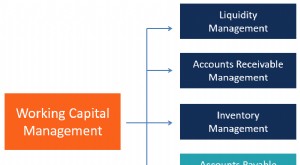

Um empréstimo de capital de giro é um empréstimo feito para financiar as operações diárias de uma empresa. Esses empréstimos não são usados para comprar ativos de longo prazo ou investimentos e são, em vez de, usado para fornecer o capital de giro que cobre as necessidades operacionais de curto prazo de uma empresa.

Essas necessidades podem incluir custos como folha de pagamento, renda, e pagamentos de dívidas. Desta maneira, empréstimos de capital de giro são simplesmente empréstimos de dívida corporativa usados por uma empresa para financiar suas operações diárias.

Principais vantagens

- Um empréstimo de capital de giro é um empréstimo feito para financiar as operações diárias de uma empresa.

- Os empréstimos de capital de giro não são usados para comprar ativos ou investimentos de longo prazo; eles são usados para fornecer capital de giro para cobrir as necessidades operacionais de curto prazo de uma empresa.

- Empresas com alta sazonalidade ou vendas cíclicas podem contar com empréstimos de capital de giro para ajudar nos períodos de redução da atividade empresarial.

- Os empréstimos de capital de giro são frequentemente vinculados ao crédito pessoal do proprietário da empresa, portanto, pagamentos perdidos ou inadimplências podem prejudicar sua pontuação de crédito.

Noções básicas sobre empréstimos de capital de giro

Às vezes, uma empresa não tem caixa adequado ou liquidez de ativos para cobrir as despesas operacionais do dia-a-dia e, portanto, irá garantir um empréstimo para este fim. Empresas com alta sazonalidade ou vendas cíclicas podem contar com empréstimos de capital de giro para ajudar nos períodos de redução da atividade empresarial.

1:58Capital de giro

Muitas empresas não apresentam receita estável ou previsível ao longo do ano. Companhias de manutafuramento, por exemplo, pode ter vendas cíclicas que correspondem às necessidades dos varejistas. A maioria dos varejistas vende mais produtos durante o quarto trimestre, ou seja, durante a temporada de férias, do que em qualquer outra época do ano.

Para fornecer aos varejistas a quantidade adequada de mercadorias, os fabricantes normalmente conduzem a maior parte de sua atividade de produção durante os meses de verão, preparando estoques para o empurrão do quarto trimestre. Então, quando chega o final do ano, os varejistas reduzem as compras de manufatura à medida que se concentram na venda por meio de seu estoque, o que subsequentemente reduz as vendas de manufatura.

Os fabricantes com esse tipo de sazonalidade geralmente exigem um empréstimo de capital de giro para pagar salários e outras despesas operacionais durante o período de silêncio do quarto trimestre. O empréstimo geralmente é pago no momento em que a empresa atinge sua alta temporada e não precisa mais do financiamento.

Os pagamentos perdidos em um empréstimo de capital de giro podem prejudicar a pontuação de crédito do proprietário da empresa se o empréstimo estiver vinculado ao seu crédito pessoal.

Os tipos de financiamento incluem um empréstimo a prazo, uma linha de crédito comercial, ou financiamento de faturas, uma forma de empréstimo de curto prazo concedida por um credor a seus clientes comerciais com base em faturas não pagas. Cartões de crédito empresariais, que permitem que você ganhe recompensas, também pode fornecer acesso a capital de giro.

Prós e contras de empréstimos de capital de giro

O benefício imediato de um empréstimo de capital de giro é que ele é fácil de obter e permite que os proprietários de negócios cubram com eficiência quaisquer lacunas nas despesas de capital de giro. O outro benefício notável é que é uma forma de financiamento de dívida e não requer uma transação de capital, o que significa que o proprietário de uma empresa mantém o controle total de sua empresa, mesmo que a necessidade de financiamento seja extrema.

Alguns empréstimos de capital de giro não são garantidos. Se esse é o caso, uma empresa não é obrigada a apresentar qualquer garantia para garantir o empréstimo. Contudo, apenas empresas ou proprietários de empresas com uma alta classificação de crédito são elegíveis para um empréstimo sem garantia. As empresas com pouco ou nenhum crédito precisam securitizar o empréstimo.

Um empréstimo de capital de giro colateralizado que precisa de garantia de ativos pode ser uma desvantagem para o processo de empréstimo. Contudo, existem outras desvantagens potenciais para esse tipo de empréstimo de capital de giro. As taxas de juros são altas para compensar o risco da instituição de crédito. Além disso, empréstimos de capital de giro são frequentemente vinculados ao crédito pessoal do proprietário da empresa, e qualquer falta de pagamento ou inadimplência pode prejudicar sua pontuação de crédito.

Artigos em Destaque

- Definição de garantia primária para um empréstimo

- Definição de um empréstimo classificado

- Os 6 tipos de empréstimos de capital de giro

- Visão geral dos fundos de capital de giro

- Explicada a rotatividade do capital de giro

- Empréstimo de Capital de Giro - Definição

- Definição de empréstimo paralelo

- Definição de Stretch Loan

-

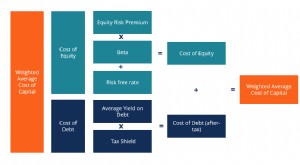

Definição de WACC

Definição de WACC p O Custo Médio Ponderado de Capital (WACC) de uma empresa representa seu custo combinado de capital. Custo de Capital. Custo de capital é a taxa mínima de retorno que uma empresa deve obter antes de ...

-

O que é Capital de Giro vs Capital de Investimento?

O que é Capital de Giro vs Capital de Investimento? No desempenho de suas funções, analistas financeiros geralmente precisam distinguir entre capital de giro e capital de investimento. Capital de giro, também conhecido como capital de giro líquido ou N...