Como as empresas se beneficiam com as trocas de taxas de juros?

Em sua essência, Os swaps de taxas de juros são um instrumento derivativo construído na premissa de vantagem comparativa. Para ver como os swaps de taxas de juros beneficiam ambas as partes, tente entender os ganhos do comércio em um ambiente macro e, em seguida, aplique essas lições às transações de micro-swap.

Existem outras vantagens possíveis - podem existir assimetrias de informação nos mercados de capitais, ou as duas partes podem simplesmente ter perfis de risco diferentes - mas os benefícios mais comuns são derivados de vantagens comparativas em diferentes mercados de crédito.

O que é vantagem comparativa?

Vantagem comparativa refere-se à capacidade de uma entidade de produzir um bem ou serviço a um custo de oportunidade menor do que outra entidade. Essa ideia é centrada na eficiência relativa, eficiência não absoluta.

Considere o seguinte exemplo:durante uma única hora de trabalho, Tom pode plantar cinco árvores ou dez arbustos. Durante a mesma hora de trabalho, Jerry pode plantar duas árvores ou oito arbustos. Tom é absolutamente mais eficiente do que Jerry no plantio de qualquer tipo de planta.

Contudo, para cada arbusto que Tom planta, ele abre mão da metade de uma árvore (seu custo de oportunidade); Jerry só precisa sacrificar um quarto de uma árvore para plantar um arbusto. Jerry é relativamente mais eficiente no plantio de arbustos do que Tom. Essa é a vantagem comparativa de Jerry.

Suponha que Tom plante uma árvore para Jerry em troca de Jerry plantar três arbustos para ele. Por conta própria, Normalmente, Tom teria que abrir mão de uma árvore e meia para plantar três arbustos. Enquanto isso, Jerry teria que desistir de quatro arbustos para plantar uma árvore sozinho. Ao se especializar e comercializar, ambas as partes se beneficiam.

Vantagem comparativa em swaps de taxas de juros

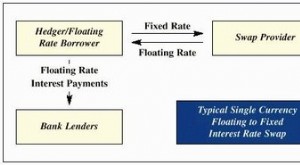

Agora, por exemplo, pegue a versão mais simples de um swap de taxa de juros. Uma parte negocia pagamentos de juros a taxas fixas em troca de pagamentos de juros a taxas flutuantes de outra parte. Cada um demonstra uma vantagem comparativa em um determinado mercado de crédito.

Por exemplo, uma empresa com uma classificação de crédito mais alta paga menos para levantar fundos em termos idênticos do que uma empresa com menos capacidade de crédito. O prêmio de empréstimo pago pela empresa com classificação inferior é maior em relação aos empréstimos a taxas de juros fixas do que a empréstimos a taxas flutuantes.

Mesmo que a empresa com uma classificação de crédito mais elevada possa obter termos mais baixos nos mercados de taxas fixas e flutuantes, só tem vantagem comparativa em um deles. Suponha que a Empresa AA possa tomar empréstimos nos mercados de taxa fixa a 10% ou a LIBOR de seis meses a LIBOR + 0,35%. A empresa BBB pode tomar empréstimos fixos em 11,25 por cento ou a LIBOR de seis meses + um por cento.

Ambas as empresas gostariam de emprestar $ 10 milhões ao longo de 10 anos. Um swap mutuamente lucrativo pode ser negociado da seguinte forma:a empresa AA toma emprestado a uma taxa fixa de 10% e o BBB empresta a LIBOR + um por cento. A empresa AA concorda em pagar juros de BBB à taxa LIBOR fixa de seis meses (não + um por cento) e recebe uma taxa fixa de 9,9 por cento em troca.

O efeito líquido é que a Empresa AA está realmente pedindo empréstimos a LIBOR + 0,1 por cento, ou 0,25% menos do que se fosse diretamente para credores com taxas flutuantes. A empresa BBB está realmente pedindo emprestado, na rede, uma taxa fixa de 10,9 por cento (o um por cento na LIBOR e 9,9 por cento para AA), que é 0,35 por cento menos do que um empréstimo fixo direto. Neste exemplo, as duas empresas arbitraram suas diferenças relativas de custo de oportunidade.

Opção

- Como converter APR em taxa de juros diária

- Como calcular a APR manualmente

- Como ler um índice LIBOR

- Como calcular um fator de taxa de juros

- Como são calculados os juros acumulados?

- Como obter produtos gratuitos de empresas

- Como calcular a taxa de juros implícita

- Como as empresas se beneficiam com taxas de juros e trocas de moedas?

-

As desvantagens dos swaps de taxas de juros

As desvantagens dos swaps de taxas de juros Os swaps de taxas de juros são uma ferramenta financeira utilizada por grandes investidores. p Os swaps de taxas de juros são um mecanismo financeiro usado pelos investidores para gerenciar riscos e e...

-

Como avaliar uma troca de taxas de juros

Como avaliar uma troca de taxas de juros Os swaps de taxas de juros correspondem a fluxos de caixa de câmbio, sendo um fluxo baseado em pagamentos variáveis e outro em pagamentos fixos. Para entender se uma troca é um bom negócio, os inves...