Fundos de pagamento gerenciados vs. anuidades:como eles se comparam?

Um dos principais benefícios que as anuidades podem proporcionar aos investidores é um fluxo de renda garantido para toda a vida. Mas essa garantia tem um custo porque o investidor efetivamente perde o controle do dinheiro em troca da garantia de renda. As empresas de fundos mútuos têm, portanto, buscado competir com anuidades criando fundos de pagamento gerenciados que também fornecem fluxos de renda, embora não sejam garantidos.

principais conclusões

- Os fundos mútuos de pagamento gerenciado são fundos de renda projetados para fornecer aos investidores pagamentos mensais iguais e previsíveis.

- Os investidores do fundo de pagamento gerenciado têm acesso diário ao seu dinheiro, ao contrário dos titulares de anuidades.

- Ao contrário das anuidades, fundos de pagamento gerenciados não oferecem pagamentos mínimos garantidos e estão sujeitos a uma variedade maior de impostos.

Como funcionam os fundos de pagamento gerenciados

Os fundos mútuos de pagamento gerenciado são fundos de renda projetados para fornecer aos investidores pagamentos mensais iguais e previsíveis, semelhantes às anuidades, mas com algumas diferenças. Quando as taxas de juros estão baixas, esses fundos tentarão fornecer rendimentos na faixa de 1% a 5%. Quando as taxas são mais altas, eles visam rendimentos na faixa de 8%. O pagamento mensal do investidor é determinado pela quantidade de tempo restante até que a data-alvo seja atingida e o desempenho do fundo nesse ínterim.

Contudo, pagamentos de anuidades imediatas geralmente não aumentam com a inflação, a menos que um piloto COLA esteja disponível no contrato. Os fundos de pagamento gerenciado são mais propensos (embora não garantidos) a aumentar com a inflação, que normalmente é acompanhado por um aumento nas taxas de juros. Seus rendimentos flutuarão com os mercados em vez de permanecerem constantes. Claro, eles não podem fornecer uma garantia férrea de renda e podem perder o principal. Mas eles também permitem que os investidores acessem seu principal, se necessário, o que é virtualmente impossível de fazer com uma anuidade após o início do pagamento. Os investidores de pagamento gerenciado têm acesso diário ao seu dinheiro, já que as ações podem ser vendidas em dinheiro a qualquer momento.

Exemplos da vida real de fundos de pagamento gerenciados

Um fundo popular é o Vanguard Managed Payout Fund (VPGDX), que tem como objetivo proporcionar um payout de 4% aos investidores. O fundo teve um rendimento em 2020 de 1,61%, e $ 100, O investimento de 000 no fundo proporcionaria aos investidores um pagamento mensal de cerca de US $ 134. Requer $ 25, 000 investimento mínimo. Charles Schwab Corp. também administra três fundos de pagamento, um fundo de pagamento moderado (SWJRX), um fundo de pagamento aprimorado (SWKRX), e um fundo de pagamento máximo (SWLRX).

Os Fidelity Income Replacement Funds da Fidelity Investment diferem de seus concorrentes porque são projetados para esgotar o capital do investidor até a data-alvo do fundo, que eles tentam atingir em torno de 20 anos a partir do investimento inicial.

Os prós e contras dos fundos de pagamento gerenciados

Os investidores geralmente procuram fundos de pagamentos administrados por três motivos. Alguns não têm certeza sobre a estabilidade financeira das empresas de anuidade, enquanto outros citam os custos de investimento e as restrições de liquidez como questões-chave. “As empresas de fundos mútuos estão tentando entender o que os clientes desejam em um produto de renda mensal. Seus objetivos de ter alta renda e gerenciar a volatilidade podem ser conflitantes, ”Omar Aguilar, o CIO de ações da Charles Schwab Investment Management, contado Notícias de investimento .

A questão que os consultores devem fazer é se os fundos de pagamento gerenciados podem fornecer pagamentos superiores a contratos de anuidade comparáveis. Immediateannuities.com mostra que investir $ 100, 000 em um contrato de anuidade imediata pode resultar em mais de US $ 400 por mês. Este seria obviamente um negócio melhor do que o fundo da Vanguard poderia fornecer, presumindo que a seguradora que oferece a anuidade permaneça solvente.

Os impostos são outra questão a considerar. Um pagamento de anuidade consistirá em uma mistura de retorno de capital e juros, que é tributado como rendimento ordinário. A receita de um fundo de pagamento gerenciado pode ser uma mistura de retorno do principal, interesse, dividendos, e ganhos de capital de longo e curto prazo. Os investidores podem pagar impostos com alíquotas diferentes para cada tipo de receita recebida.

The Bottom Line

Apesar das vantagens que eles oferecem sobre os contratos de anuidade, os fundos de pagamentos administrados demoraram a atrair os investidores. A receita gerada por esses fundos é muitas vezes menor do que a de um contrato de anuidade comparável, e sua falta de garantias de principal e de renda também significa maior risco.

Informação de fundo

- Fundos de pagamentos gerenciados podem ser adequados para alguns aposentados

- Como os fundos de índice de pequena capitalização se comparam aos seus irmãos mais velhos?

- Fundos do ciclo de vida da data-alvo:como eles funcionam?

- Investir em fundos mútuos? Entenda como eles funcionam

- Como as contas de investimento gerenciadas fechadas são diferentes das abertas?

- Como Encontrar as Melhores Anuidades de Pagamento

- Opções de pagamento para anuidades indexadas a ações

- Como as anuidades diferidas de prêmio único e flexível se comparam?

-

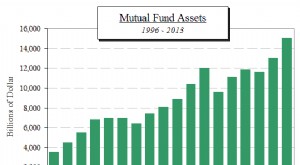

O que são fundos mútuos e como funcionam?

O que são fundos mútuos e como funcionam? [Esta é a primeira parcela de uma série que examina fundos de índice. Discutiremos o mercado de fundos mútuos administrados primeiro para formar uma base de comparação com os fundos de índice. Na Part...

-

Zelle x Venmo:como eles se comparam

Zelle x Venmo:como eles se comparam Sistemas de pagamento ponto a ponto, como Zelle e Venmo, podem ajudá-lo a enviar e receber dinheiro de outras pessoas com facilidade. Mas como você decide qual sistema P2P é o certo para você? Antes...