Carregar fundo

O que é um fundo de carregamento?

Um fundo de carga é um fundo mútuo que vem com uma taxa ou comissão de vendas. O investidor do fundo paga a carga, que vai compensar um intermediário de vendas, como um corretor, consultor financeiro, ou consultor de investimentos, por seu tempo e experiência na seleção de um fundo apropriado para o investidor. A carga é paga antecipadamente no momento da compra (carga inicial), quando as ações são vendidas (carga de back-end), ou enquanto o fundo for mantido pelo investidor (nível de carga). Os fundos de carga podem ser contrastados com fundos sem carga, que não acarretam uma taxa de vendas.

Principais vantagens

- Um fundo de carregamento envolve cotas de fundos mútuos que acarretam uma comissão de vendas paga pelo comprador do fundo.

- As cargas podem ser pagas no momento da compra (front-load) ou no momento da venda (back-load), e geralmente são pagos a um corretor ou agente que vendeu o fundo.

- A forma como a carga será paga irá variar dependendo da classe de participação do fundo mútuo envolvida.

Compreendendo os Fundos de Carga

Se um fundo limitar seu nível de carga a não mais do que 0,25% (o máximo é 1%), ele pode se denominar um fundo "sem carga" em sua literatura de marketing. As cargas de front-end e back-end não fazem parte das despesas operacionais de um fundo mútuo e são normalmente pagas ao corretor de vendas e ao corretor-negociante como uma comissão. Contudo, cargas niveladas, chamadas taxas 12b-1, são incluídos como despesas operacionais. Os fundos que não cobram uma carga são chamados de fundos sem carga, que normalmente são vendidos diretamente pela empresa de fundo mútuo ou por meio de seus parceiros.

Os investidores podem assumir automaticamente que os fundos sem carga são a melhor escolha em relação aos fundos com carga, mas pode não ser o caso. As taxas sobre fundos de carregamento vão pagar ao investidor ou gestor do fundo que faz pesquisas e toma decisões de investimento em nome do cliente. Esses especialistas podem analisar fundos mútuos e ajudar os investidores a tomar decisões de investimento inteligentes que eles podem não ter a habilidade ou o conhecimento para tomar por conta própria. O pagamento de taxas iniciais também pode eliminar a necessidade de minar os retornos do investimento, pagando taxas de despesas contínuas sobre os retornos que o fundo obtém.

A principal desvantagem, claro, é a própria carga. Os fundos mútuos sem carga agora existem como opções sem cobrança de vendas.

Na década de 1970, as empresas de fundos mútuos foram criticadas pelas altas cargas de vendas iniciais que cobraram, juntamente com taxas excessivas e outros encargos ocultos. Como resultado, eles introduziram várias classes de ações, dando aos investidores várias opções para pagar as despesas de venda.

- Ações Classe A:Ações Classe A são os fundos de front-end tradicionais que cobram uma taxa de venda antecipada sobre o valor investido. A maioria dos fundos de classe A oferece descontos de ponto de interrupção que reduzem a cobrança de vendas para compras em limites mais altos. Para investidores com grandes quantias de dinheiro para investir por um longo período de tempo, ações classe A podem ser a opção de menor custo devido aos descontos de ponto de interrupção.

- Ações da classe B:as ações da classe B incluem uma carga de back-end ou encargo de vendas diferidas contingentes (CDSC), que é deduzido na venda das ações. Os fundos de ações Classe B não oferecem descontos de ponto de interrupção, embora o CDSC diminua em um período de cinco a oito anos. Nesse ponto, as ações são convertidas em ações classe A sem carga de back-end. Alguns fundos de ações da classe B também cobram taxas anuais 12b-1, o que pode aumentar os custos de investimento ao longo do tempo. Quando as ações da Classe B são convertidas em ações da Classe A, as taxas 12b-1 desaparecem. Ações classe B com um baixo índice de despesas podem ser uma opção melhor quando investimentos menores são feitos com um longo período de manutenção.

- Ações da Classe C:os fundos de ações da Classe C também cobram um CDSC, mas é normalmente mais baixo do que as ações da classe B. Ações de classe C dependem mais fortemente de taxas 12b-1, que tendem a ser maiores do que as ações Classe B, e podem durar indefinidamente. Os fundos de ações da Classe C não oferecem descontos de ponto de interrupção. Por causa das taxas 12b-1 mais altas, As ações da classe C podem ser a opção mais cara a longo prazo.

Informação de fundo

-

Fluxo de caixa definido:tipos,

Fluxo de caixa definido:tipos, Fórmula e Análise Quando você precisa saber como está o desempenho de uma empresa, medir o fluxo de caixa pode contar essa história. Os especialistas aconselham as startups a tomar decisões que prio...

-

O que são finanças islâmicas?

O que são finanças islâmicas? As finanças islâmicas são um tipo de atividades de financiamento que devem cumprir a Sharia (Lei Islâmica). O conceito também pode se referir aos investimentos permitidos pela Sharia. As práticas co...

-

O que é um depósito direto?

O que é um depósito direto? Um depósito direto pode ser definido como um pagamento feito diretamente na conta do beneficiário. O pagamento pode ser feito eletronicamente de uma conta para outra ao invés do tradicional depósito e...

-

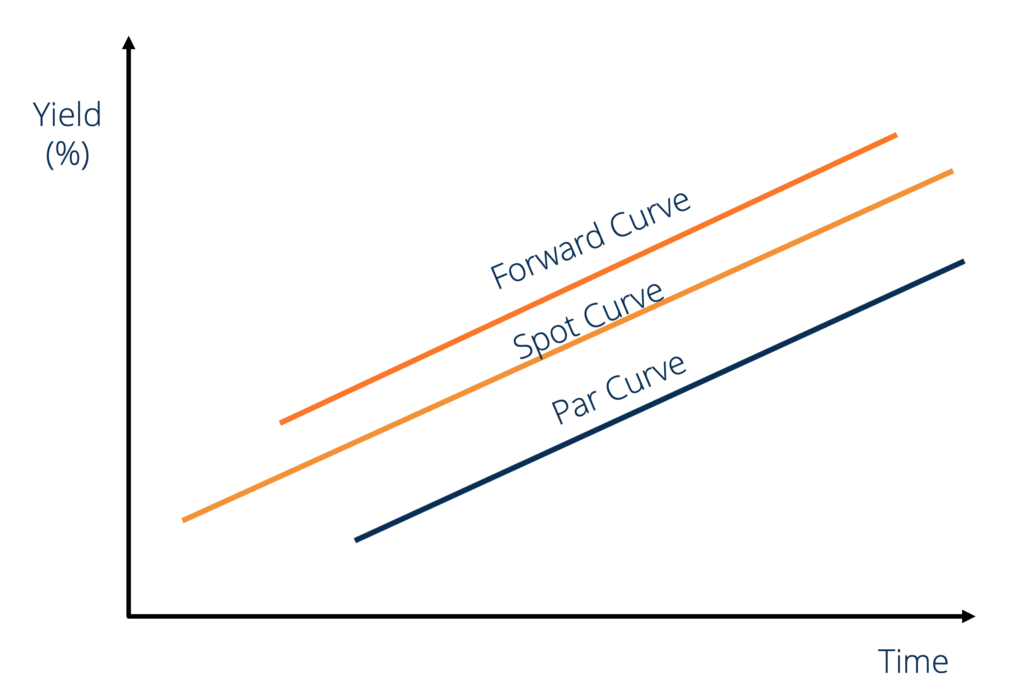

Qual é a curva direta?

Qual é a curva direta? A curva direta ou a curva futura são os tipos gráficos de GraphsTop 10 tipos de gráficos para apresentação de dados que você deve usar - exemplos, pontas, formatação, como usá-los para uma comunicação...