Como investir em ações - um guia simples

Quando você pensa em investir, você provavelmente pensa em ações. Investir em ações pode ser uma forma eficaz de aumentar a riqueza. Porém, é necessário estar sempre atento aos riscos e ter em mente que nunca há garantias quando se trata de investir em ações. Dito isso, Se você está em posição de lidar com os riscos, aqui está um guia passo a passo que o ajudará a investir em ações.

1. Escolha seu estilo de investimento

Existem algumas maneiras de realizar o processo de investimento em ações. Você pode abordar isso com uma atitude "faça você mesmo", onde você está muito envolvido no processo de investimento. Isso significa que você terá que fazer muita pesquisa e trabalhar e realmente investir em ações por conta própria. Alternativamente, você pode optar por ter outra pessoa investindo em ações para você. Pode ser um consultor financeiro ou um robo-consultor. Usualmente, quando falamos sobre estilos de investimento, estamos nos referindo a investimento ativo versus passivo.

Investimento ativo: Se você está investindo ativamente, você geralmente está tentando vencer o mercado com suas negociações. Você normalmente vai passar por uma plataforma de corretagem / negociação, onde você terá uma conta de investimento e fará negociações regulares você mesmo. Isso requer muita pesquisa e trabalho.

Uma palavra de advertência:o próprio Warren Buffett disse que desencoraja praticamente todo mundo de escolher ações individuais:

“O objetivo do não profissional não deve ser escolher vencedores - nem ele nem seus‘ ajudantes ’podem fazer isso -, mas sim possuir uma seção cruzada de negócios que, em conjunto, têm um bom desempenho.”

Investimento passivo: O investimento passivo refere-se a um método no qual você compra uma fatia do mercado e mantém seus investimentos por um longo período de tempo, e superar os altos e baixos do mercado. Você não está tentando vencer o mercado, você está simplesmente tentando espelhá-lo.

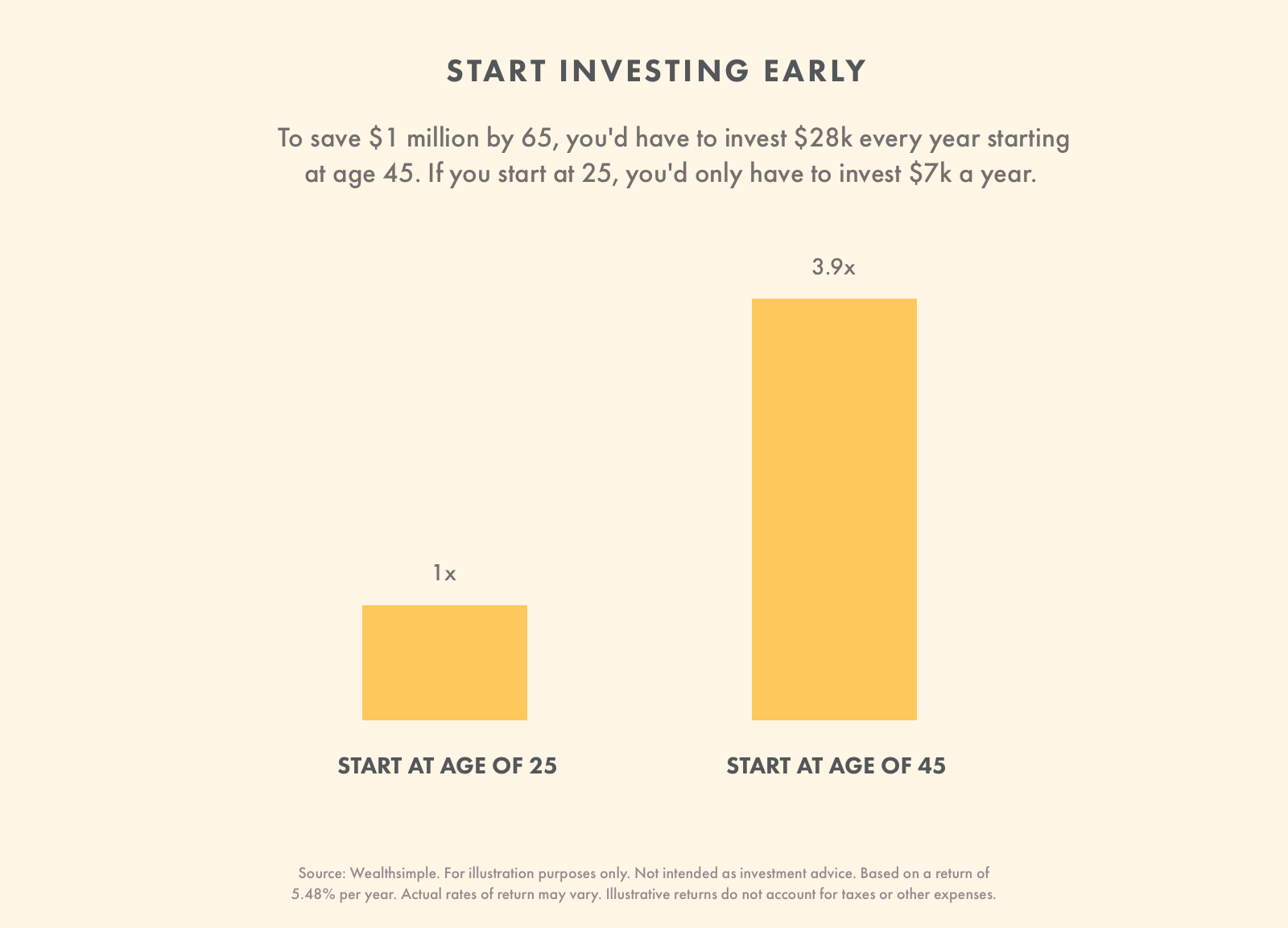

Independentemente de como você escolha investir, há vantagens em começar cedo. Você poderia ganhar quase quatro vezes mais começando a investir cedo na vida. Você sabe o que dizem - não há tempo como o presente.

2. Escolha uma plataforma de investimento ou consultor

Não importa o que você escolha fazer, você vai precisar de um plataforma de investimento , ou um consultor para fazer a troca. Há certas coisas a ter em mente ao escolher a plataforma de investimento certa. Aqui estão suas três opções.

Plataforma de negociação / corretora online

O investimento online ocorre em um Plataforma de negociação , e hoje em dia existem alguns para escolher, com taxas diferentes ou mesmo algumas sem comissão. Isso significa que você terá que pesquisar cada ação individual que deseja comprar, como Apple ou Amazon. Você provavelmente terá que considerar quantos compartilhamentos deseja, olhar para a história da empresa, ganhos anteriores, e seus ganhos projetados. Em seguida, esteja preparado para garantir que seu portfólio de ações seja suficientemente diversificado para que você minimize seus riscos - ou seja, não colocar todos os ovos na mesma cesta. Você também terá que ficar de olho no desempenho das ações e decidir quando e se vendê-las.

Conselheiro Robo

Se você é novo em todo o jogo de ações e a ideia de escolher ações sozinho faz você explodir em suores de ansiedade imediatamente, há sempre a escolha do consultor robo. Os consultores Robo são basicamente serviços de investimento automatizados que farão o trabalho de gestores de patrimônio ou consultores de investimento usando algoritmos sofisticados para ajudá-lo a escolher ações e criar um portfólio com base em seus objetivos financeiros e sua tolerância ao risco. Isso é chamado de investimento passivo, e geralmente é aconselhável para a maioria de nós que está apenas começando no jogo do investimento.

Os consultores Robo geralmente cobram taxas mais baixas, uma vez que eles criam carteiras que consistem em fundos negociados em bolsa de baixo custo (ETFs). Investir em ETFs também tem o benefício de reduzir seu risco, o que costuma ser uma grande barreira de entrada para investidores novatos. Outra vantagem? Os consultores Robo estão acessíveis 24 horas por dia, 7 dias por semana, sem compromissos necessários. E como as empresas operam inteiramente online, você pode se inscrever em um consultor robo, depositar dinheiro, verifique o seu saldo, Retirar dinheiro, etc, tudo no conforto da sua casa.

Wealthsimple Invest é uma forma automatizada de aumentar seu dinheiro como os investidores mais sofisticados do mundo. Comece e construiremos para você um portfólio de investimentos personalizado em questão de minutos.Consultor financeiro

Um planejador financeiro é o serviço básico de negociação de ações, tanto offline como online. Geralmente é a opção mais cara, mas garante que você obterá o mais alto nível de serviço. Simplificando, um planejador financeiro é qualquer pessoa que o ajuda a administrar seu dinheiro, seja um corretor da bolsa, um contador, ou um especialista em aposentadoria. A escolha mais prudente é um Certified Financial Planner ™ (CFP®), porque eles foram submetidos a testes e são legalmente obrigados a colocar seus interesses acima de qualquer outra preocupação e não podem receber comissões pela gestão de seus ativos.

Mas novamente, este nível de serviço tem um preço (embora alguns serviços ofereçam vantagens gratuitas, como uma sessão de revisão de portfólio). Você geralmente terá que pagar uma taxa fixa, comissão, e talvez taxas de consultoria e taxas com base na porcentagem de ativos sob gestão. Portanto, antes de escolher esta rota, é importante saber exatamente quanto você está pagando e se vale a pena para você, uma vez que as taxas podem realmente prejudicar os ganhos de investimento se você não planejar cuidadosamente.

Diferentes provedores de contas também oferecem diferentes tipos de atendimento e ajuda ao cliente, portanto, seria sensato avaliar quanta assistência você deseja ao configurar e gerenciar sua conta.

3. Determine seus objetivos de compra de ações e tolerância ao risco

Próximo, você vai ter que pensar sobre quais são seus objetivos. Você quer ser um trader ativo e manter ações por um curto período de tempo, ou você quer estar neste jogo por um longo prazo? Isso é chamado de horizonte de tempo, que determinará por quanto tempo você vai manter as ações. Se você está economizando para algo distante no futuro, como aposentadoria, então seu horizonte de tempo será consequentemente longo.

Ao avaliar seus objetivos, você também terá que manter sua tolerância ao risco em mente. Investir em ações sempre traz consigo um nível de risco inerente, e eles têm o potencial de ser voláteis no curto prazo. O mercado de ações sempre vai subir e descer, e se você entrar em pânico quando ele cair e vender em um frenesi, então, talvez seja melhor você ir devagar com as ações e se concentrar mais nos títulos.

4. Escolha a conta de investimento certa

Depois de descobrir por que e o quê, é hora de escolher a conta adequada para manter seus estoques. Você geralmente pode abrir diferentes tipos de contas de investimento, dependendo de suas necessidades e objetivos financeiros, com corretoras e consultores-robô. O que quer que você faça, você definitivamente deve comparar os mínimos da conta, se as contas cobram comissão pelas negociações, e quaisquer outras taxas que possam surgir. Estes são alguns dos tipos mais comuns de contas de investimento:

Conta poupança isenta de impostos (TFSA): Uma Conta de Poupança sem Impostos (TFSA) é um investimento registrado ou conta de poupança que permite ganhos livres de impostos. Isso significa que quaisquer retornos sobre seus investimentos nessa conta são isentos de impostos quando você os retira, que você pode fazer a qualquer momento.

Conta de aposentadoria (RRSP): Um Plano de Poupança de Aposentadoria Registrado (RRSP) é uma conta de aposentadoria que permite que você invista em ações, títulos, e outros ativos. Suas contribuições têm impostos diferidos, o que significa que qualquer dinheiro que você contribuir estará isento de impostos CRA no ano em que você fizer o depósito, e só será tributado anos depois, quando você retirá-lo.

Conta Pessoal de Investimento / Corretora: Uma conta de investimento pessoal pode se referir a qualquer tipo de conta que mantém seus investimentos. Mas se for estritamente pessoal, essa conta simplesmente serve para qualquer uma de suas metas financeiras e não traz benefícios como as contas patrocinadas pelo governo.

Plano de poupança para educação registrado (RESP): RESPs são contas com vantagens fiscais destinadas a ajudar os canadenses a economizar para o ensino superior. Os fundos do RESP podem ser investidos de inúmeras maneiras e, se forem gastos em mensalidades ou despesas relacionadas ao ensino superior, nenhum ganho de investimento na conta estará sujeito a imposto de renda.

5. Decida quanto você deseja investir em ações

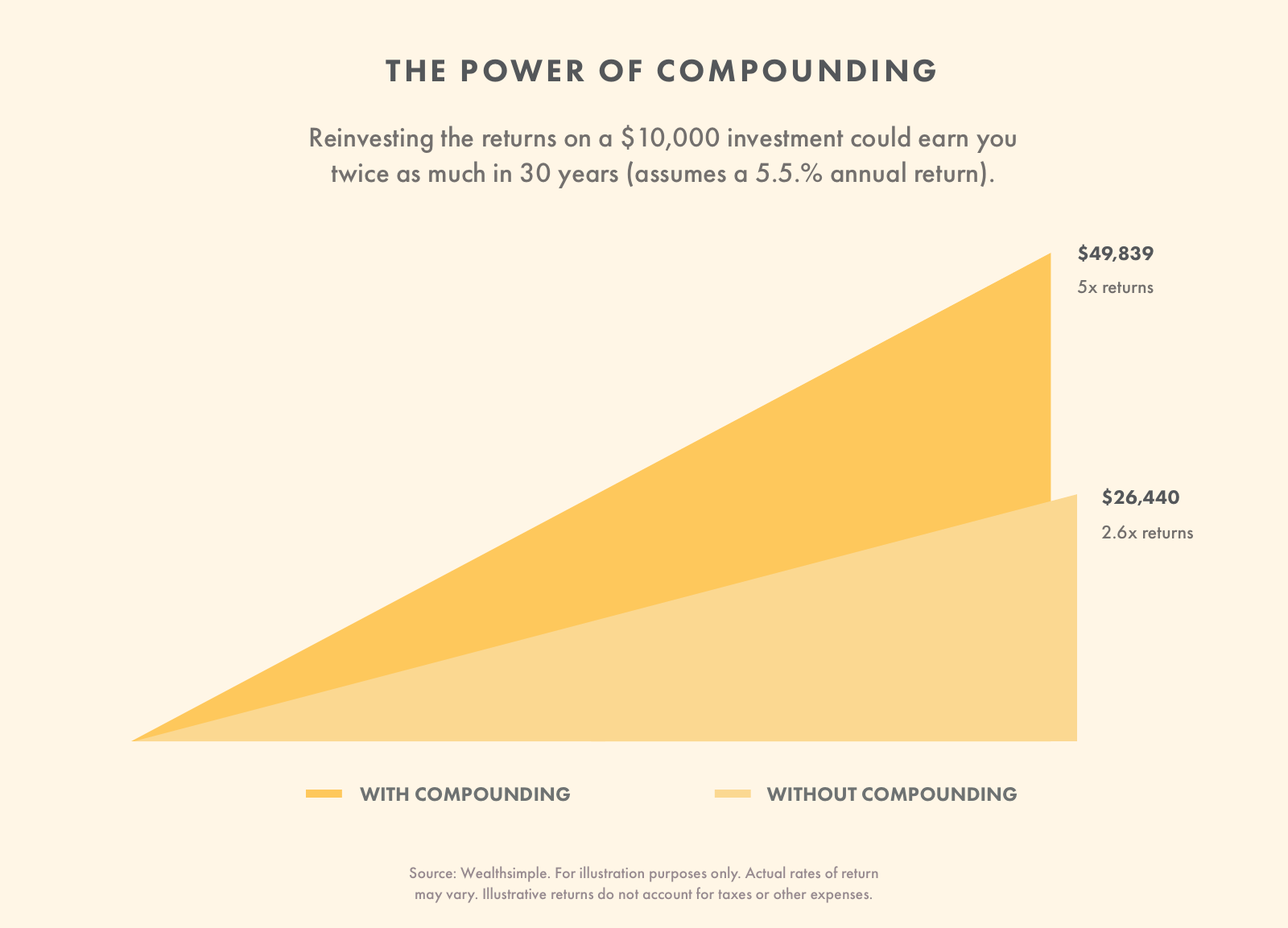

Depois de decidir qual plataforma deseja usar, é hora de saber quanto dinheiro você está disposto a gastar e quanto precisará para começar a investir. Os investidores de maior sucesso, independentemente de seu orçamento, estão nisso por um longo jogo - isso significa que você está disposto a deixar seu dinheiro parado por um mínimo de cinco anos, de preferência mais. Quanto mais tempo fica, mais ele estará protegido contra perdas a longo prazo, uma vez que as flutuações no mercado são inevitáveis, mas se equilibrarão em uma média de longo prazo. Sua paciência também colherá os frutos dos juros compostos. Portanto, não importa o seu orçamento, deve ser um valor que você se sinta confortável em deixar intocado por um número significativo de anos.

Não se preocupe se você não puder comprar ações da sua empresa favorita, que às vezes pode custar vários milhares de dólares - muitas corretoras não exigem nenhum depósito mínimo para abrir uma conta, e permitem que você compre fundos de ETFs que permitem que você compre um pequeno pedaço de muitas empresas para que possa obter exposição imediata ao mercado de ações.

6. Decida em quais ações investir

Se você acha que está familiarizado com o mercado e com empresas individuais, você pode simplesmente escolher as ações em que deseja investir e criar seu próprio portfólio dessa forma. Mas para aqueles de nós que podem não ter tanta certeza, ou não tem tempo para fazer uma pesquisa aprofundada sobre todas as empresas atualmente negociando no S&P 500, agrupar seu portfólio em ETFs é provavelmente o caminho a percorrer.

Ações individuais: São exatamente o que você pensa que são:representam uma ação individual de uma empresa. Desta maneira, já que você está investindo em uma empresa específica, o objetivo é obter um retorno do seu investimento e aumentar o seu dinheiro.

Fundos de índice: Um fundo de índice é um tipo de fundo que visa espelhar um mercado específico. Os fundos de índice contêm uma pequena parcela de todas as empresas incluídas em um índice de mercado específico. Quando você compra um fundo de índice, você está comprando uma pequena fatia de todo o mercado.

Fundos negociados em bolsa: Um ETF é uma coleção de ações ou títulos que podem ser adquiridos por um preço, e geralmente são apreciados por ser uma alternativa de baixo custo a outros ativos de investimento. Ao contrário dos fundos mútuos, Os ETFs podem ser comprados e vendidos durante todo o dia de negociação, assim como as ações em uma bolsa. Muitos ETFs populares rastreiam índices de ações conhecidos, como o S&P 500.

Fundos mútuos: Um fundo mútuo também é uma coleção de ações, títulos, e outros ativos que os investidores podem comprar. Ao contrário do mercado de ações, em que os investidores compram ações uns dos outros, As cotas de fundos mútuos são adquiridas diretamente do fundo ou de uma corretora que compra cotas para investidores. Os fundos mútuos também são geralmente administrados por um administrador de fundos.

Títulos: Um título é um título de renda fixa em que o investidor empresta dinheiro à entidade que emitiu o título. Títulos são emitidos por empresas, governos estaduais e locais, instituições sem fins lucrativos, e o governo federal. Eles geralmente são considerados de menor risco do que as ações.

Comece com o Wealthsimple Trade. Inscreva-se hoje e comece a construir seu portfólio com um estoque grátis.7. Invista nas ações de sua escolha

Agora que você alocou alguns fundos para fins de investimento e decidiu qual é o seu estilo de investimento, é hora de começar! Antes de comprar ou vender um único estoque, é útil entender os tipos de pedidos que existem. Você terá a opção de escolher um tipo de pedido antes de fazer uma negociação.

Ordem de mercado: Este é o tipo de pedido mais comum e rápido, que envolve normalmente a passagem por uma corretora para comprar ou vender um título ao melhor preço disponível no mercado atual.

Ordem de limite: Uma ordem com limite é uma ordem para comprar ou vender uma ação a um preço específico ou melhor. Uma ordem de compra com limite só pode ser executada no preço limite ou inferior, e uma ordem de venda com limite só pode ser executada no preço limite ou superior. Se o preço não for alcançado, então sua negociação pode não ser executada.

Ordem de parada: Uma ordem de parada, também conhecido como ordem de stop-loss, é uma ordem para comprar ou vender uma ação, uma vez que o preço da ação atinge um preço especificado, conhecido como preço de parada. Quando o preço de parada é alcançado, uma ordem stop torna-se uma ordem de mercado.

Depois de saber o tipo de pedido que deseja fazer, verifique o último preço das ações e, em seguida, clique no botão de negociação! Se você estiver negociando dentro do horário de mercado, sua negociação deve prosseguir imediatamente. Parabéns, agora você é o orgulhoso proprietário de algumas ações!

8. Siga seu plano

Como mencionado anteriormente, não importa a rota que você escolher, a estratégia de investimento mais bem-sucedida pode ser a consistência. É especialmente importante não surtar e mudar seu plano só porque o mercado está caindo repentinamente. Se você diversificou seus investimentos, você provavelmente estará bem isolado dessas quedas e curvas. E embora um estoque em alta possa ser tentador, pode cair com a mesma rapidez. No fim, seus investimentos diversificados provavelmente compensarão, especialmente se você joga o jogo longo:estudos mostram que, historicamente, ao longo do tempo, mercados como o S&P 500 tendem a se nivelar e retornar a uma média de retornos anuais de 7%. Reinvestir seus retornos pode ser extremamente útil graças ao poder da composição.

Perguntas frequentes sobre investimentos no mercado de ações

Qual é o melhor momento para começar a investir em ações?

O melhor momento para começar a investir é agora. Antes de começar, no entanto, dê uma olhada honesta em quanta dívida você tem. Se você tem dívidas, especialmente dívidas de juros altos, pague antes de fazer qualquer outra coisa. Segundo, certifique-se de ter um fundo de emergência, o que equivale a cerca de três a seis meses de despesas guardadas em uma conta de poupança sólida. Depois disso, você está pronto para começar a alocar alguns fundos para o mercado de ações.

Quanto devo investir no mercado de ações?

A maioria das pessoas deseja investir para construir economias de longo prazo, especialmente para a aposentadoria. Se for esse o caso, então, você deve planejar investir cerca de 10% de seu lucro líquido. Novamente, certifique-se de que não seja dinheiro de que você possa precisar em um futuro próximo; é para isso que serve o seu fundo de emergência. Ao criar um orçamento para seus investimentos, também mantenha quaisquer planos de aposentadoria patrocinados pelo governo ou pelo empregador.

Como posso criar um portfólio diversificado de ações?

Diversificação é ter seus ovos investidos em muitas cestas ao invés de uma. Por ter investimentos diversificados, você garante que será investido em setores suficientes para não ser tão vulnerável se algo der errado. Então, se você realmente deseja investir em imóveis, você pode, mas você não ficará totalmente dependente desse segmento do mercado. No caso infeliz de que os valores imobiliários caiam, seu portfólio inteiro pode não estar inativo porque você tem investimentos em outras áreas.

Os fundos negociados em bolsa (ETFs) são um exemplo de investimentos diversificados. Você pode comprar ETFs que investem em muitas ações e espalhar seu dinheiro pelo mercado. Investir com um robo-consultor permite muito mais diversificação, uma vez que geralmente investem em muitos ETFs.

A negociação de ações é arriscada?

Sempre há um certo grau de risco envolvido na negociação de ações. O mercado sempre tem potencial para subir e descer, o que afetará o valor de seus investimentos. O risco é particularmente alto se você está investindo em indústrias da moda ou empresas que são anunciadas como "a próxima grande novidade, ", Uma vez que eles não têm um histórico de mercado estabelecido para que os comerciantes tomem uma decisão informada. No fim do dia, sua melhor estratégia é permanecer calmo, não aja em pânico, e planejar as oscilações do mercado.

Como faço para saber o preço das ações de uma empresa?

Você pode encontrar o preço das ações mais atualizado de uma empresa no site do mercado em que são negociadas (como a Bolsa de Valores de Londres ou a Bolsa de Valores de Toronto). Sites como o Bloomberg também exibem os preços das ações negociadas, e as empresas também informam os investidores sobre o desempenho do preço das ações em seus próprios sites.

Qual é o horário de funcionamento da bolsa de valores?

Os mercados de ações dos EUA e Canadá, incluindo a Bolsa de Valores de Nova York (NYSE), o Nasdaq Stock Market (Nasdaq) e a Toronto Stock Exchange (TSX) estão normalmente abertos das 9h30 às 16h nos dias de semana. Estão encerrados aos fins-de-semana e em alguns feriados.

Onde posso obter conselhos de investimento?

A Internet é um tesouro de informações, embora você deva sempre verificar as fontes e levar tudo com um grão de sal. Se você estiver usando um consultor financeiro, eles provavelmente serão sua melhor aposta para obter conselhos de investimento confiáveis e sólidos. Muitas corretoras também fornecem artigos, vídeos, e infográficos com conselhos. Se você estiver passando por um consultor robótico, muitas plataformas oferecerão consultoria financeira integrada com seus produtos, com o benefício adicional de acessibilidade 24 horas por dia, 7 dias por semana.

Como você vende ações?

Para vender seu estoque, você tem que decidir se deseja executar uma ordem de mercado, uma ordem de limite, ou uma ordem de parada. Se você estiver usando uma plataforma de negociação online, geralmente é apenas uma questão de alguns cliques para você realizar sua venda. Se você está trabalhando com um consultor financeiro, você geralmente conta a eles pessoalmente ou por telefone sobre a venda, e eles o executarão em seu nome.

Qual é a regra dos 5%?

Se você está escolhendo ações sozinho, é útil seguir a regra dos 5%:afirma que a diversificação adequada significa que nenhum investimento ou setor deve ser responsável por mais de 5% de uma carteira de investimentos inteira. Se você está negociando com ETFs, você pode muito bem manter mais de 5% de sua carteira em um ETF ou fundo mútuo e ainda seguir a regra dos 5% porque eles são compostos de ações e setores agrupados.

O que é investimento em valor?

Investir em valor, como o nome sugere, consiste em encontrar investimentos com uma boa relação qualidade / preço. Um investidor de valor busca ativamente ações, títulos ou outros investimentos que ele acredita terem sido desvalorizados no mercado. O investimento em valor é uma forma de especulação, mas em vez de perseguir "a próxima grande coisa" que talvez cresça enormemente no futuro, os investidores buscam investimentos que se mostraram vendidos a valor no mercado atual.

investir

-

Guia de investimento em dividendos - Como investir em ações que pagam dividendos

Guia de investimento em dividendos - Como investir em ações que pagam dividendos O investimento em dividendos é uma das formas mais populares pelas quais os investidores geram renda para aumentar sua carteira de investimentos. Muitos grandes, as empresas estabelecidas emitem pagam...

-

Como investir em ações

Como investir em ações Quer aprender a investir em ações, mas não sabe por onde começar? Você não está sozinho. Muitas pessoas têm uma ideia geral de que investir em ações seria uma decisão inteligente para seu futuro fin...