O que é uma opção Vanilla?

O termo "opção vanilla" refere-se a um tipo de instrumento financeiro que permite aos seus titulares comprar ou vender um underlier, que é um ativo subjacente, a uma taxa predeterminada dentro de um determinado limite de tempo. O titular possui o direito de venda ou compra do ativo subjacente, sem necessariamente possuir a obrigação de fazer o mesmo.

Resumo

- O termo "opção vanilla" refere-se a um tipo de instrumento financeiro que permite aos seus titulares comprar ou vender um underlier, que é um ativo subjacente, a uma taxa predeterminada dentro de um determinado limite de tempo.

- No caso de uma opção baunilha, os negociantes de opções não precisam necessariamente esperar até a data de vencimento para "fechar".

- Geralmente é usado como um dispositivo de hedge por um indivíduo ou uma entidade.

O que são opções?

As opções vanilla se enquadram na categoria de instrumentos financeiros derivativos conhecidos como opções de compra ou venda. Opções:opções de compra e venda. Uma opção é um contrato derivativo que dá ao titular o direito, mas não a obrigação, comprar ou vender um ativo em uma determinada data a um preço especificado. As opções de compra dão ao seu detentor o direito exclusivo de comprar o subjacente a um determinado preço em uma data predeterminada. Por outro lado, uma opção de venda permite ao seu titular vender o referido ativo nas mesmas condições:uma data e um preço pré-determinados. O preço previamente determinado é conhecido como preço de exercício Preço de exercício O preço de exercício é o preço pelo qual o titular da opção pode exercer a opção de comprar ou vender um título subjacente, dependendo, e a data é conhecida como data de expiração.

A data de expiração impõe uma restrição de tempo ao movimento, ou mudança de propriedade, do ativo. O indivíduo ou entidade que vende a opção é conhecido como lançador, e enquanto o titular não tem obrigação de executar a venda, o redator é obrigado a cumprir o contrato caso o titular opte por exercer o seu direito de venda ou compra.

As opções vêm em vários tipos. Por exemplo, uma opção de estilo europeu é aquela que exige que, na data de expiração, a opção deve estar “in the money” para ser exercida pelo titular. Estar “dentro do dinheiro” significa que o preço de exercício é superior ao preço de mercado do ativo na data de vencimento ou vencimento.

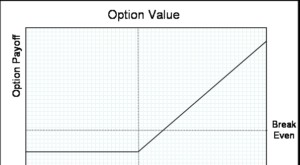

No momento em que uma opção entra no dinheiro, ou quando o valor do ativo subjacente cruza o preço de exercício, é precisamente quando o valor intrínseco; Valor intrínseco; o valor intrínseco de uma empresa (ou qualquer título de investimento) é o valor presente de todos os fluxos de caixa futuros esperados, descontados à taxa de desconto apropriada. Ao contrário das formas relativas de avaliação que olham para empresas comparáveis, a avaliação intrínseca considera apenas o valor inerente de um negócio por si só. é criado no instrumento. Por outro lado, pode-se exercer uma opção de estilo americano se estiver “in the money” a qualquer momento até a data de vencimento.

Por exemplo, considere o estoque X, atualmente negociado a $ 30. Uma opção de compra com um preço de exercício de $ 35, uma data de validade dentro de um mês, e um prêmio de $ 0,50. Cada opção compreende 100 ações, o que significa que o custo de compra de uma opção é de $ 0,50 x 100 ações (ou $ 50).

Se o preço da ação na data de vencimento for $ 35, considera-se que está no dinheiro. Contudo, um prêmio precisa ser deduzido para que o detentor obtenha lucro. Isso significa que somente após o preço ultrapassar $ 35,50 o exercício da opção de compra será lucrativo para o titular.

Características das opções Vanilla

- A opção baunilha é um instrumento sem características distintivas ou únicas. Usualmente, se forem negociados em bolsas como a Chicago Board Options Exchange (CBOE), eles são padronizados.

- No caso de uma opção baunilha, os negociadores de opções não precisam necessariamente esperar até a data de vencimento para “fechar” nem é considerado obrigatório para eles exercerem a opção.

- O prêmio, nesse caso, é baseado no nível de similaridade entre três fatores básicos:(1) o preço do ativo subjacente, (2) o tempo restante até a data de vencimento, e (3) a volatilidade do preço associada ao ativo subjacente. Um prêmio é o preço pago pelo proprietário para possuir a opção. Um grau mais alto de volatilidade de preços leva a um prêmio mais alto. De forma similar, um período de tempo mais longo restante até a data de vencimento aumenta o prêmio.

- A opção vanilla é geralmente usada como um dispositivo de cobertura por um indivíduo ou uma entidade. Hedging é uma técnica que deve diminuir a exposição geral ao risco de um determinado ativo. As instituições financeiras e os comerciantes também podem usá-los para especular os movimentos de preços esperados de um determinado instrumento financeiro

Recursos adicionais

A CFI oferece a página do programa Commercial Banking &Credit Analyst (CBCA) ™ - CBCAGet A certificação CBCA ™ da CFI e torna-se um Commercial Banking &Credit Analyst. Inscreva-se e progrida em sua carreira com nossos programas e cursos de certificação. programa de certificação para aqueles que procuram levar suas carreiras para o próximo nível. Para continuar aprendendo e progredindo em sua carreira, os seguintes recursos serão úteis:

- Opções americanas vs europeias vs bermudensesAmerican vs européias vs opções bermudenses Existem diferentes tipos de opções que diferem em termos de restrições de exercício. Vamos explorar as opções americano x europeu x bermudense para descobrir

- No Dinheiro (ATM) No Dinheiro (ATM) No Dinheiro (ATM) descreve uma situação em que o preço de exercício de uma opção é igual ao preço de mercado atual do ativo subjacente. É um conceito de

- Data de VencimentoData de Vencimento (Derivados) A data de vencimento refere-se à data em que expiram as opções ou contratos futuros. É o último dia de validade do contrato de derivativos.

- Contrato de Futuros Contrato de Futuros Um contrato de futuros é um acordo para comprar ou vender um ativo subjacente em uma data posterior por um preço predeterminado. Também é conhecido como derivado porque os contratos futuros derivam seu valor de um ativo subjacente. Os investidores podem adquirir o direito de comprar ou vender o ativo subjacente em uma data posterior por um preço predeterminado.

investir

-

O que é um Short Put?

O que é um Short Put? Uma opção de venda curta é apenas a venda de uma opção de venda. Quando você vende uma opção de venda, diz-se que você encurta o put. Um comerciante, ao vender uma opção de venda, vende o direito de v...

-

O que é Straddle?

O que é Straddle? Uma estratégia straddle é uma estratégia que envolve assumir simultaneamente uma posição comprada e uma posição vendida sobre um título. Considere o seguinte exemplo:Um trader compra e vende uma opção...