O que é um título putable?

p Um título putable (put bond ou retrátil) é um tipo de título que fornece ao detentor de um título (investidor) o direito, mas não a obrigação, para forçar o emissor a resgatar o título antes de sua data de vencimento. Em outras palavras, é um título com uma opção de venda embutida. Opção de venda Uma opção de venda é um contrato de opção que dá ao comprador o direito, mas não a obrigação, vender o título subjacente a um preço especificado (também conhecido como preço de exercício) antes ou em uma data de vencimento predeterminada. É um dos dois principais tipos de opções, o outro tipo é uma opção de compra. Os títulos putable são diretamente opostos aos títulos resgatáveis.

p

p  p

p Se a opção de venda embutida for exercida, o titular do título recebe o valor principal do título ao valor de par. Valor de par. O valor de par é o valor nominal ou de face de um título, ou estoque, ou cupom conforme indicado em um título ou certificado de ações. É um valor estático. Em certos casos, os títulos podem ser retirados como resultado de eventos extraordinários. Contudo, mais frequentemente, a opção de venda embutida pode ser exercida após uma data predeterminada.

p

p

p Se a opção de venda embutida for exercida, o titular do título recebe o valor principal do título ao valor de par. Valor de par. O valor de par é o valor nominal ou de face de um título, ou estoque, ou cupom conforme indicado em um título ou certificado de ações. É um valor estático. Em certos casos, os títulos podem ser retirados como resultado de eventos extraordinários. Contudo, mais frequentemente, a opção de venda embutida pode ser exercida após uma data predeterminada.

p

p

p

p

p Onde:

p

p Onde:

p

p Se a opção de venda embutida for exercida, o titular do título recebe o valor principal do título ao valor de par. Valor de par. O valor de par é o valor nominal ou de face de um título, ou estoque, ou cupom conforme indicado em um título ou certificado de ações. É um valor estático. Em certos casos, os títulos podem ser retirados como resultado de eventos extraordinários. Contudo, mais frequentemente, a opção de venda embutida pode ser exercida após uma data predeterminada.

p

p

p Se a opção de venda embutida for exercida, o titular do título recebe o valor principal do título ao valor de par. Valor de par. O valor de par é o valor nominal ou de face de um título, ou estoque, ou cupom conforme indicado em um título ou certificado de ações. É um valor estático. Em certos casos, os títulos podem ser retirados como resultado de eventos extraordinários. Contudo, mais frequentemente, a opção de venda embutida pode ser exercida após uma data predeterminada.

p

Como as opções de venda são importantes para investidores e emissores?

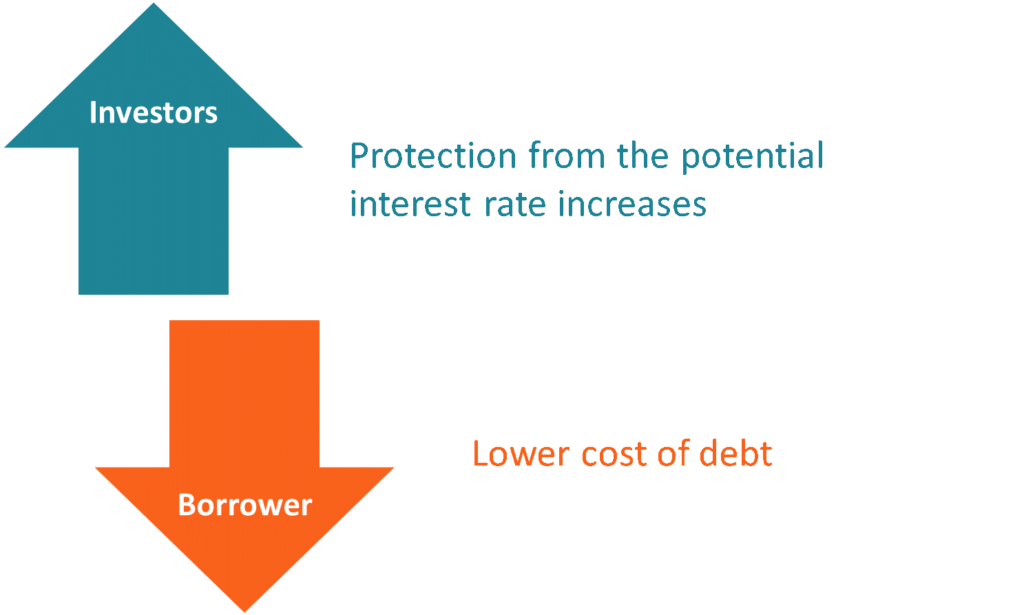

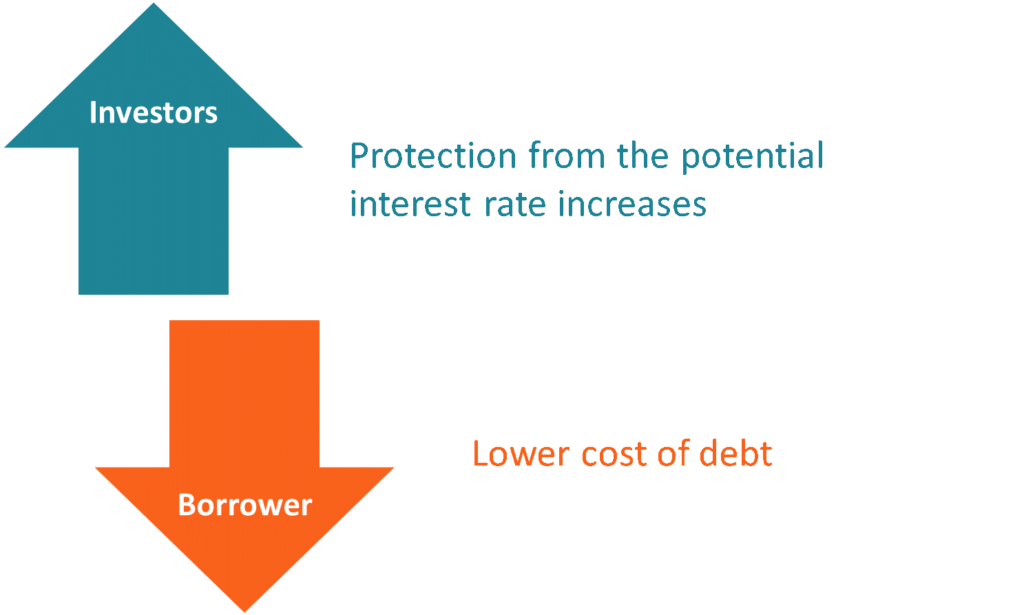

p Semelhante a títulos resgatáveis, a justificativa por trás dos títulos putable está relacionada à relação inversa entre as taxas de juros; geralmente expressa como uma porcentagem do principal. e o preço dos títulos. Uma vez que o valor dos títulos diminui à medida que as taxas de juros sobem, eles fornecem aos investidores proteção contra aumentos potenciais das taxas de juros. p Ao mesmo tempo, os emissores de títulos reduzem seu custo da dívidaCusto da dívidaO custo da dívida é o retorno que uma empresa oferece aos seus credores e credores. O custo da dívida é usado em cálculos WACC para análise de avaliação. fornecendo rendimentos mais baixos sobre os títulos. Os investidores aceitam rendimentos mais baixos em troca da oportunidade de sair dos investimentos em caso de condições de mercado desfavoráveis. pComo funcionam as ligações possíveis?

p Vamos considerar o seguinte exemplo para entender como esses vínculos funcionam: p O ABC Corp. emite títulos com valor de face de $ 100 e taxa de cupom de 4,75%. A taxa de juros atual é de 4%. Os títulos vencerão em 10 anos. p A opção de venda oferece aos investidores o direito de forçar a ABC a resgatar os títulos após os primeiros cinco anos. p Se, após os primeiros cinco anos de vida dos títulos, as taxas de juros aumentaram significativamente, os investidores não têm incentivos para manter os títulos até o vencimento. Em vez de manter os títulos até o vencimento, eles podem exercer a opção de venda embutida e receber o valor principal de seu investimento inicial. Eles podem então usar o produto para investir em títulos recém-emitidos com uma taxa de cupom (juros) mais alta. p Contudo, se as taxas de juros permanecem as mesmas ou diminuem, os investidores não têm incentivo para exercer a opção de venda. Eles provavelmente manterão os títulos até o vencimento. Em tal cenário, ambas as partes terão a mesma recompensa que os títulos convencionais. p Observe que a taxa de cupom de títulos putable pode ser ligeiramente mais baixa do que os títulos convencionais. Isso é para compensar o emissor pelo risco adicional de investidores que exercem a opção de venda. p p p

p

Como encontrar o valor de um título putable?

p A avaliação dos títulos putable difere da avaliação de títulos convencionais por causa da opção de venda embutida. Uma vez que a opção dá aos investidores o direito de forçar os emissores a resgatar os títulos, a opção de venda afeta o preço de um título (com opção de venda). p O preço justo de mercado de um título (com opção de venda) pode ser encontrado usando a seguinte fórmula: p p p

p Onde:

p

p Onde:

- Preço (Simples - Título Vanilla) - o preço de um título comum que compartilha características semelhantes com um título (disponível).

- Preço (Opção de Venda) - o preço de uma opção de venda para resgatar o título antes do vencimento.

Recursos adicionais

p CFI é o fornecedor oficial do Financial Modeling &Valuation Analyst (FMVA) ™. Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® irá ajudá-lo a ganhar a confiança que você precisa em seu carreira em finanças. Inscreva-se hoje! programa de certificação, projetado para ajudar qualquer pessoa a se tornar um analista financeiro de classe mundial. Para continuar aprendendo e progredindo em sua carreira, os recursos adicionais abaixo serão úteis:- Margin TradingMargin TradingMargin trading é o ato de tomar emprestado recursos de uma corretora com o objetivo de investir em títulos financeiros. O estoque comprado serve como garantia para o empréstimo. A principal razão por trás do empréstimo de dinheiro é ganhar mais capital para investir

- Opções:opções de compra e venda:opção de compra e venda Uma opção é um contrato derivativo que dá ao titular o direito, mas não a obrigação, comprar ou vender um ativo em uma determinada data a um preço especificado.

- Taxa de Retorno Taxa de RetornoA Taxa de Retorno (ROR) é o ganho ou perda de um investimento durante um período de tempo copmared ao custo inicial do investimento expresso como uma porcentagem. Este guia ensina as fórmulas mais comuns

- SpeculationSpeculationSpeculation é a compra de um ativo ou instrumento financeiro com a esperança de que o preço do ativo ou instrumento financeiro aumente no futuro.

investir

-

O que é um título não resgatável?

O que é um título não resgatável? Um título não resgatável é aquele que só é pago no vencimento. O emissor de um título não resgatável não pode resgatar o título antes de sua data de vencimento. É diferente de um título resgatável. Tí...

-

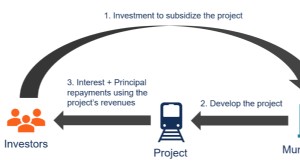

O que é um título de receita?

O que é um título de receita? p Um título de receita é um tipo de título municipal em que o reembolso da obrigação é garantido principalmente pelas receitas operacionais. Receita. Receita é o valor de todas as vendas de mercadoria...