O que é um título não resgatável?

Um título não resgatável é aquele que só é pago no vencimento. O emissor de um título não resgatável não pode resgatar o título antes de sua data de vencimento. É diferente de um título resgatável. Títulos com chamada Um título resgatável (resgatável) é um tipo de título que fornece o direito ao emissor do título, mas não a obrigação, para resgatar o título antes de sua data de vencimento. O título resgatável é um título com uma opção de compra embutida. Esses títulos geralmente vêm com certas restrições à opção de compra., que é um título em que a empresa ou entidade que emite o título possui o direito de reembolsar o valor de face do título pelo seu valor pré-acordado antes do vencimento do título.

Quebrando obrigações não resgatáveis

Um dos títulos não resgatáveis mais comuns são as ações do Tesouro dos EUA. Ações de tesouraria. ou estoque readquirido, é uma parte da emissão anterior, ações em circulação que uma empresa recomprou dos acionistas. Para um título não resgatável, o emissor do título enfrenta um risco, pois a taxa de juros está bloqueada até o vencimento do título. Isso significa que, mesmo que taxas de juros; Taxa de juros; uma taxa de juros se refere ao valor cobrado por um credor a um mutuário por qualquer forma de dívida concedida, geralmente expressa como uma porcentagem do principal. declínio, o emissor deve continuar pagando a taxa de juros mais alta até o vencimento. Como resultado, as taxas de juros dos títulos não resgatáveis tendem a ser menores do que as taxas de juros dos títulos resgatáveis. Isso é para compensar o emissor pelo risco da taxa de juros.

Os títulos não resgatáveis são favoráveis para o investidor, pois são garantidos um pagamento de juros fixos mesmo quando há volatilidadeVolatilidadeVolatilidade é uma medida da taxa de flutuações no preço de um título ao longo do tempo. Indica o nível de risco associado às mudanças de preço de um título. Os investidores e corretores calculam a volatilidade de um título para avaliar as variações anteriores nos preços de mercado. Em alguns casos, um título resgatável pode se tornar um título não resgatável após um determinado período de tempo após sua emissão. O tempo é conhecido como "período de proteção".

Títulos resgatáveis x Títulos não resgatáveis:

Os títulos resgatáveis diferem dos títulos não resgatáveis de várias maneiras:

1. Risco de chamada

Os títulos de longo prazo vêm com datas de vencimento muitos anos no futuro. Muitas empresas emitem títulos exigíveis para evitar o pagamento de altas taxas de juros. Para um investidor, a prática torna os títulos exigíveis um investimento mais arriscado. Muitos investidores optam por investir em obrigações não resgatáveis, nas quais a taxa de juros é fixa independentemente dos movimentos do mercado.

Por exemplo, se a taxa de juros for 8% quando o título for comprado, e dez anos depois, a taxa cai para 6%, o emissor de um título não resgatável ainda deve pagar os juros de 8% até a data de vencimento. Os títulos resgatáveis dão ao emissor o direito de pagar antecipadamente os títulos com altas taxas de juros e reemitir novos a uma taxa de juros mais baixa.

2. Preço e rendimento

Títulos resgatáveis são geralmente mais arriscados do que títulos não resgatáveis, portanto, os investidores geralmente recebem um rendimento mais alto para ajudar a compensar o risco maior. Portanto, os títulos resgatáveis normalmente vêm com uma taxa de juros mais alta do que os títulos não resgatáveis. Se ambos os títulos oferecem as mesmas taxas de juros, o preço de mercado do título resgatável será menor do que o do título não resgatável.

Títulos resgatáveis também vêm com uma data de resgate como parte do acordo, e o emissor não pode resgatar o título até a data predeterminada. Títulos não resgatáveis, por outro lado, não pode ser convocado até a data de vencimento.

3. Recursos de ligação

Os pagamentos de juros das obrigações não exigíveis são garantidos até ao seu vencimento. Para um título resgatável, a taxa de juros é garantida apenas até a data da convocação, após o qual o emissor pode reemitir novos títulos a uma taxa de mercado mais baixa.

Os títulos resgatáveis podem ser resgatados em ou após uma data específica, e também podem incluir um prêmio, que é um valor extra pago além do valor de face do título.

4. Incentivos ao investidor

Os títulos resgatáveis permitem ao investidor se proteger contra taxas de juros decrescentes, mas tem um custo para o investidor, pois enfrentam o risco de o título ser liquidado antes que possam se beneficiar das altas taxas de juros. Para compensar o risco maior, muitos títulos resgatáveis oferecem uma alta taxa de juros. Os títulos não resgatáveis vêm com uma taxa de juros relativamente mais baixa, pois a taxa é fixada até a data de vencimento.

Recursos adicionais

CFI é o fornecedor oficial do Financial Modeling &Valuation Analyst (FMVA) ™. Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® irá ajudá-lo a ganhar a confiança que você precisa em seu carreira em finanças. Inscreva-se hoje! programa de certificação, projetado para ajudar qualquer pessoa a se tornar um analista financeiro de classe mundial. Para continuar avançando em sua carreira, os recursos adicionais abaixo serão úteis:

- Títulos mantidos até o vencimento TítulosHeld até o vencimento Títulos mobiliários até o vencimento são títulos que as empresas compram e pretendem manter até o vencimento. Eles são diferentes de títulos para negociação ou títulos disponíveis para venda

- Ações preferenciais não resgatáveis Ações preferenciais não resgatáveis Ações preferenciais não resgatáveis (também conhecidas como ações preferenciais não resgatáveis) são um tipo de ações preferenciais que não incluem o recurso resgatável. Em outras palavras, o emissor de ações preferenciais não resgatáveis não tem a opção de recomprar as ações emitidas

- Par ValuePar ValuePar Value é o valor nominal ou nominal de um título, ou estoque, ou cupom conforme indicado em um título ou certificado de ações. É um valor estático

- VIXVIX A Chicago Board Options Exchange (CBOE) criou o VIX (CBOE Volatility Index) para medir a volatilidade esperada de 30 dias do mercado de ações dos EUA, às vezes chamado de "índice de medo". O VIX é baseado nos preços das opções do Índice S&P 500

Artigos em Destaque

-

O que é um título putable?

O que é um título putable? p Um título putable (put bond ou retrátil) é um tipo de título que fornece ao detentor de um título (investidor) o direito, mas não a obrigação, para forçar o emissor a resgatar o título antes de sua ...

-

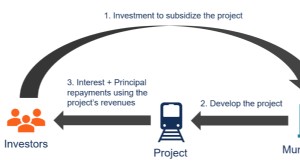

O que é um título de receita?

O que é um título de receita? p Um título de receita é um tipo de título municipal em que o reembolso da obrigação é garantido principalmente pelas receitas operacionais. Receita. Receita é o valor de todas as vendas de mercadoria...