Qual é o método de interesse efetivo?

O Método de Juros Efetivos é uma técnica usada para amortizar títulos para mostrar a taxa de juros real em vigor durante qualquer período da vida de um título antes do vencimento. Baseia-se no valor contábil do título. Valor do livro:O valor do livro é o valor patrimonial de uma empresa, conforme relatado em suas demonstrações financeiras. O valor contábil é geralmente visto em relação ao início de qualquer período contábil. O cálculo do método de juros efetivos pode ser uma ferramenta importante quando um investidor compra um título com ágio ou desconto em seu valor de face (também conhecido como valor nominal).

Os títulos são normalmente vendidos com um prêmio em seu valor de face quando a taxa de juros declarada do título é maior do que as taxas de mercado vigentes. Os investidores estão dispostos a pagar um prêmio pelo título para garantir uma receita de juros mais alta.

Por outro lado, títulos normalmente são vendidos com um desconto em seu valor de face quando a taxa de juros declarada do título é menor do que as taxas de mercado vigentes. O preço do título deve representar uma pechincha para compensar os investidores pela menor quantia de juros que será auferida pela posse do título.

Resumo

- O método de juros efetivos é uma técnica usada para amortizar títulos para mostrar a taxa de juros real em vigor durante qualquer período da vida de um título antes do vencimento.

- É útil quando um título é adquirido com um desconto ou prêmio significativo em relação ao seu valor nominal.

- O método de juros efetivos é uma alternativa ao método linear de amortização.

Como as taxas de juros efetivas sobre títulos flutuam

Se você comprar um título por qualquer valor diferente de seu valor de face, então, o valor real de juros que ele receberá será um pouco diferente da taxa de juros declarada para o título. Por exemplo, suponha que você compre um título emitido pela Empresa ABC com um valor nominal. Valor Par. Valor Par é o valor nominal ou de face de um título, ou estoque, ou cupom conforme indicado em um título ou certificado de ações. É um valor estático de $ 1, 000 e uma taxa de juros declarada de 5%, com desconto, pagando apenas $ 950 por ele. Nesse caso, os juros reais que você receberá será igual a 5,26% em vez de 5%.

O efetivo, ou real, a taxa de juros ganha em um título flutua em correlação direta com o valor contábil do título. Se o valor contábil aumentar, então, os juros ganhos também aumentam. Por outro lado, se o valor contábil diminuir, então os juros reais ganhos diminuem, também. Portanto, os juros reais ganhos ao longo da vida de um título até o vencimento podem divergir significativamente da taxa de juros declarada.

Por que usar o método de taxa de juros efetiva

O método de juros efetivos de amortização de um título é considerado superior ao método de amortização linear simplesmente porque é mais preciso, de período a período, do que o método da linha reta, sob o qual o mesmo montante é amortizado durante cada período.

Contudo, o método de juros efetivos requer mais trabalho porque precisa ser recalculado para cada período individual de geração de juros. Portanto, é comumente usado apenas quando um título é comprado com um prêmio ou desconto significativo ou quando o valor contábil do título aumenta ou diminui significativamente durante a vida do título.

Para um título comprado pelo valor de face, e onde o valor contábil do título permanece relativamente estável ao longo de sua vida até o vencimento, o método de amortização linear funciona bem e é menos difícil de calcular. Em qualquer evento, quando o título atinge o vencimento, tanto a amortização linear quanto o método da taxa de juros efetiva para calcular a amortização serão iguais.

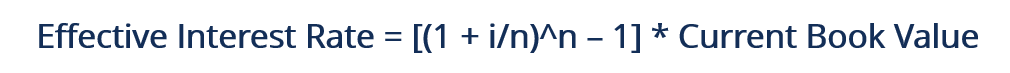

Fórmula para calcular a taxa de juros efetiva

A fórmula usada para calcular a taxa de juros efetiva é a seguinte:

Onde:

- eu =A taxa de cupom do título. Taxa de cupom Uma taxa de cupom é o valor da receita de juros anual paga a um titular do título, com base no valor de face do título.

- n =O número de pagamentos de cupom por ano (ou seja, se os pagamentos de cupom forem recebidos mensalmente, então n seria 12)

Mais recursos

A CFI é a fornecedora oficial da página do programa global Commercial Banking &Credit Analyst (CBCA) ™ - CBCAGet Certificação CBCA ™ da CFI e torna-se um Commercial Banking &Credit Analyst. Inscreva-se e progrida em sua carreira com nossos programas e cursos de certificação. programa, projetado para ensinar a você todos os conhecimentos e habilidades necessários para se tornar um analista de crédito qualificado - incluindo contabilidade, análise de negócio, Analise financeira, garantia de empréstimo, e avaliação de crédito e procedimentos de revisão.

Os seguintes recursos CFI serão úteis para promover sua educação financeira e avançar em sua carreira:

- Cronograma de amortização Cronograma de amortização Um cronograma de amortização é uma tabela que fornece os detalhes dos pagamentos periódicos de um empréstimo amortizante. O principal de um empréstimo amortizante é pago

- Valor contábil vs. valor justo Valor contábil vs. valor justo Em contabilidade e finanças, é importante entender as diferenças entre o valor contábil e o valor justo. Ambos os conceitos são usados no

- Taxa de juros anual efetivaTaxa de juros anual efetivaA Taxa de juros anual efetiva (EAR) é a taxa de juros ajustada para capitalização durante um determinado período. Simplificando, o efetivo

- Taxa de Retorno Taxa de RetornoA Taxa de Retorno (ROR) é o ganho ou perda de um investimento durante um período de tempo copmared ao custo inicial do investimento expresso como uma porcentagem. Este guia ensina as fórmulas mais comuns

investir

-

Qual é o valor do principal nocional?

Qual é o valor do principal nocional? O valor do principal nocional refere-se ao valor em dólares predeterminado em um swap de taxa de juros Swap de taxa de juros Um swap de taxa de juros é um contrato derivativo por meio do qual duas con...

-

Qual é a taxa de juros curta?

Qual é a taxa de juros curta? O índice de juros a descoberto é um indicador matemático do número médio de dias que os vendedores a descoberto levam para recomprar títulos emprestados no mercado abertoMercado aberto Um mercado aber...