O que é um Bull Put Spread?

Uma propagação de touro, que é uma estratégia de opções, é utilizado por um investidor quando ele acredita que as ações subjacentes apresentarão um aumento moderado de preço. Um spread de venda de alta envolve a compra de uma opção de venda out-of-the-money (OTM) e a venda de uma opção de put in-the-money (ITM) com um preço de exercício mais alto Preço de exercício O preço de exercício é o preço pelo qual o titular da opção pode exercer a opção de comprar ou vender um título subjacente, dependendo, mas com o mesmo ativo subjacente e data de vencimento. Um spread de venda em alta deve ser usado apenas quando o mercado estiver exibindo uma tendência de alta.

Resumo

- Um bull put spread é uma estratégia de opções em que um investidor acredita que a ação subjacente apresentará um aumento moderado no preço.

- Um spread de venda de alta envolve a compra de uma opção de venda OTM e a venda de uma opção de venda ITM.

- Em uma propagação de arremesso de touro, o ganho máximo é realizado quando as posições são iniciadas e enfrenta perdas potenciais à medida que a estratégia se aproxima do vencimento.

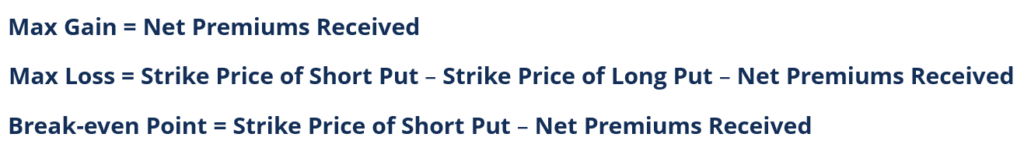

Fórmulas para Bull Put Spread

Para determinar a perda máxima e o ponto de equilíbrio para uma propagação de bull put, consulte as seguintes fórmulas:

Observe que quando a posição de spread bull put é inserida, o investidor começa com o ganho máximo e enfrenta perdas potenciais à medida que a estratégia se aproxima da maturidade. Seguindo, veremos um exemplo abrangente que descreve isso.

Compreendendo um Bull Put Spread

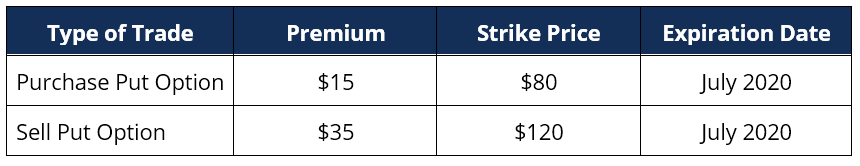

Considere o seguinte exemplo:

Um investidor utiliza um spread de venda de alta ao comprar uma opção de venda. Opção de venda Uma opção de venda é um contrato de opção que dá ao comprador o direito, mas não a obrigação, vender o título subjacente a um preço especificado (também conhecido como preço de exercício) antes ou em uma data de vencimento predeterminada. É um dos dois principais tipos de opções, o outro tipo é uma opção de compra. por um prêmio de $ 15. A opção de venda vem com um preço de exercício de $ 80 e expira em julho de 2020. Ao mesmo tempo, o investidor vende uma opção de venda por um prêmio de $ 35. A opção de venda vem com um preço de exercício de $ 120 e expira em julho de 2020. O ativo subjacente é o mesmo e está sendo negociado atualmente a $ 95.

Resumindo as informações acima:

Ao escrever as duas opções, o investidor testemunhou uma saída de caixa de $ 15 com a compra de uma opção de compra e uma entrada de caixa de $ 35 com a venda de uma opção de compra. Compensando os valores juntos, o investidor gerou uma entrada de caixa inicial de $ 20 com as duas opções de venda.

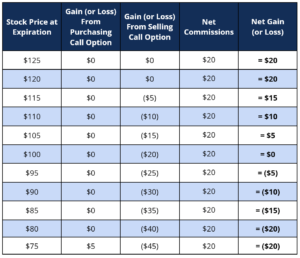

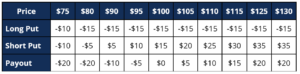

Agora, suponha que seja julho de 2020. A tabela abaixo ilustra os preços teóricos das ações na data de vencimento.

A um preço de $ 120 ou mais, o ganho do investidor é limitado a $ 20 porque tanto a opção de venda longa quanto a opção de venda curta estão fora do dinheiro. Por exemplo, ao preço das ações de $ 125:

- O investidor ganharia $ 0 com sua opção de venda longa; e

- O investidor perderia $ 0 com sua opção de venda a descoberto.

Fatoração nas comissões líquidasCommissionCommission se refere à remuneração paga a um funcionário após a conclusão de uma tarefa, qual é, muitas vezes, vender um certo número de produtos ou serviços, o investidor ficaria com um ganho líquido de $ 20.

A um preço de $ 80 ou menos, a perda do investidor é limitada a - $ 20 porque tanto a opção de venda longa quanto a opção de venda curta estão dentro do dinheiro. Por exemplo, ao preço das ações de $ 75:

- O investidor ganharia $ 5 com sua opção de venda longa; e

- O investidor perderia $ 45 com sua opção de venda a descoberto.

Fatorando em comissões líquidas, o investidor ficaria com uma perda líquida de $ 20 .

Portanto, em uma propagação de arremesso de touro, o investidor é:

- Limitada à perda máxima igual ao preço de exercício da opção de venda curta menos o preço de exercício da opção de venda longa mais os prêmios líquidos recebidos; e

- Limitado ao ganho máximo igual às comissões líquidas.

Aplicando as fórmulas para uma propagação de bull put:

- Lucro máximo = $ 20

- Perda máxima =$ 120 - $ 80 - 20 = $ 20

- Ponto de equilíbrio =$ 120 - $ 20 = $ 100

Os valores calculados correspondem à tabela acima.

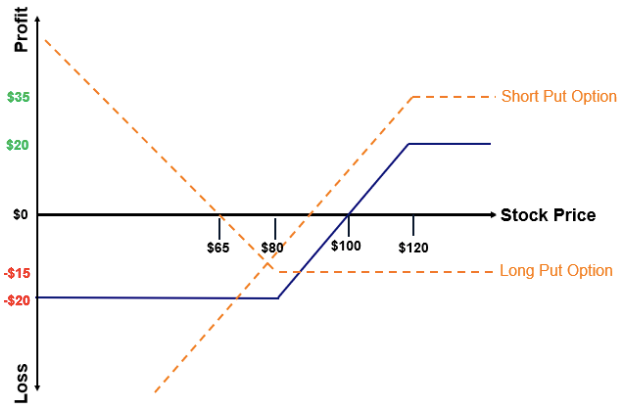

Representação visual

O exemplo abrangente acima pode ser representado visualmente da seguinte forma:

Onde:

- o linha Azul representa o retorno; e

- o linhas amarelas pontilhadas representam a opção de venda longa e a opção de venda curta.

Observe que a linha azul é simplesmente uma combinação das duas linhas amarelas pontilhadas.

A tabela de pagamento abaixo corresponde ao gráfico visual acima.

Exemplo de Spread de Bull Put

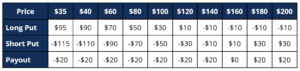

Jorge está procurando utilizar um spread de venda de touro na ABC Company. A ABC Company está sendo negociada atualmente a um preço de $ 150. Ele compra uma opção de venda dentro do dinheiro por um prêmio de $ 10. O preço de exercício para esta opção é $ 140 e expira em janeiro de 2020. Além disso, Jorge vende uma opção de venda fora do dinheiro por um prêmio de $ 30. O preço de exercício da opção é de $ 180 e expira em janeiro de 2020.

Qual é o pagamento máximo, perda máxima, e o ponto de equilíbrio da propagação de chamada de alta acima?

As comissões líquidas são $ 20 ($ 30 OTM Put - $ 10 ITM Put).

Aplicando as fórmulas para uma propagação de chamada de touro, Jorge determina:

- Lucro máximo = $ 20

- Perda máxima =$ 180 - $ 140 - $ 20 = $ 20

- Ponto de equilíbrio =$ 180 - $ 20 = $ 160

Confirmar, Jorge cria uma tabela de pagamentos:

Vantagens e desvantagens do uso de um spread bull Put

A principal razão para usar um spread de venda de touro é realizar imediatamente o lucro máximo ao executar o spread. No exemplo acima, Jorge é capaz de realizar um lucro máximo de $ 20 imediatamente ao executar um spread de venda de touro. Além disso, embora os ganhos máximos sejam limitados, o investidor também está protegido do risco de queda.

Contudo, uma desvantagem significativa de um spread de venda em alta é que os ganhos potenciais são limitados. Por exemplo, no exemplo acima, o ganho máximo que Jorge pode realizar é de apenas $ 20 devido à posição vendida na opção de venda. Mesmo se o preço das ações caísse para US $ 0, Jorge só conseguiria realizar um ganho de $ 20.

Leituras Relacionadas

CFI é o provedor oficial do Capital Markets &Securities Analyst (CMSA) ®Program Page - CMSAInscreva-se no programa CMSA® da CFI e torne-se um Capital Markets &Securities Analyst certificado. Avance sua carreira com nossos programas e cursos de certificação. programa de certificação, projetado para transformar qualquer pessoa em um analista financeiro de classe mundial.

Para continuar aprendendo e desenvolvendo seu conhecimento de análise financeira, Recomendamos enfaticamente os recursos adicionais abaixo:

- Bull Call SpreadBull Call SpreadUma propagação de bull call, que é uma estratégia de opções, é utilizado por um investidor quando ele acredita que uma ação apresentará um aumento moderado de preço. Um touro

- Opções:opções de compra e venda:opção de compra e venda Uma opção é um contrato derivativo que dá ao titular o direito, mas não a obrigação, comprar ou vender um ativo em certa data a um preço especificado.

- Spread TradingSpread TradingSpread trading - também conhecido como comércio de valor relativo - é um método de negociação que envolve um investidor simultaneamente comprando um título e vendendo um

- Investindo:um Guia para IniciantesInvesting:Um Guia para Iniciantes O guia Investing for Beginners daCFI vai lhe ensinar os princípios básicos de investimento e como começar. Aprenda sobre as diferentes estratégias e técnicas de negociação

investir

-

O que é Naked Put?

O que é Naked Put? p Uma opção de venda a descoberto se refere a uma situação em que um investidor vende uma opção de venda sem já ter uma posição curta equivalente no título subjacente da opção. É uma das maneiras de u...

-

O que é uma opção de venda?

O que é uma opção de venda? p Uma opção de venda é um contrato de opção que dá ao comprador o direito, mas não a obrigação, para vender o título subjacente a um preço especificado (também conhecido como preço de exercício Preço ...