Emissores de títulos

- Firmas

- Governos

- Entidades Supranacionais

- Regiões e Municípios

- Projetos e SPVs

p

p

Emissores de títulos:firmas

p O tipo mais comum de títulos é emitido por empresas. As empresas emitem títulos quando precisam de fundos para financiar projetos ou capital de giro. Capital de giro líquido O capital de giro líquido (NWC) é a diferença entre os ativos circulantes de uma empresa (líquido de caixa) e passivos circulantes (líquido de dívida) em seu balanço patrimonial. Os títulos firmes podem faixa entre todo o espectro de classificações de títulos, conforme fornecido pelo conselho de classificação da S&P, S&P - Standard and Poor'sStandard &Poor's é uma empresa americana de inteligência financeira que opera como uma divisão da S&P Global. A S&P é líder de mercado no, por exemplo. p As empresas podem até emitir diferentes classes de títulos, com características de ligação diferentes. De acordo, uma empresa com uma classificação de crédito específica pode ter emissões de títulos que não estão necessariamente de acordo com essa classificação de crédito. Por exemplo, A Hershey's pode emitir títulos com classificação AA, mesmo que a própria empresa seja totalmente classificada como uma empresa AAA. p Os pagamentos de cupons de títulos firmes podem ser pagos por meio de operações regulares, ou outras fontes indiretas, Como linhas de crédito. O que é dívida rotativa - guia e explicação A dívida rotativa também é conhecida como linha de crédito (LOC). Uma dívida rotativa não tem um valor fixo de pagamento todos os meses. Os encargos são baseados no saldo real do empréstimo. O mesmo é verdade para o cálculo da taxa de juros; depende do saldo total pendente do empréstimo., dívida rotativa Dívida rotativa Uma dívida rotativa (um "revólver", também conhecido como linha de crédito, ou LOC) não possui pagamentos mensais fixos. É diferente de um pagamento fixo ou empréstimo a prazo que tem saldo garantido e estrutura de pagamento. Em vez de, os pagamentos da dívida rotativa baseiam-se no saldo de crédito mensal., ou ainda mais títulos. pEmissores de títulos:governos

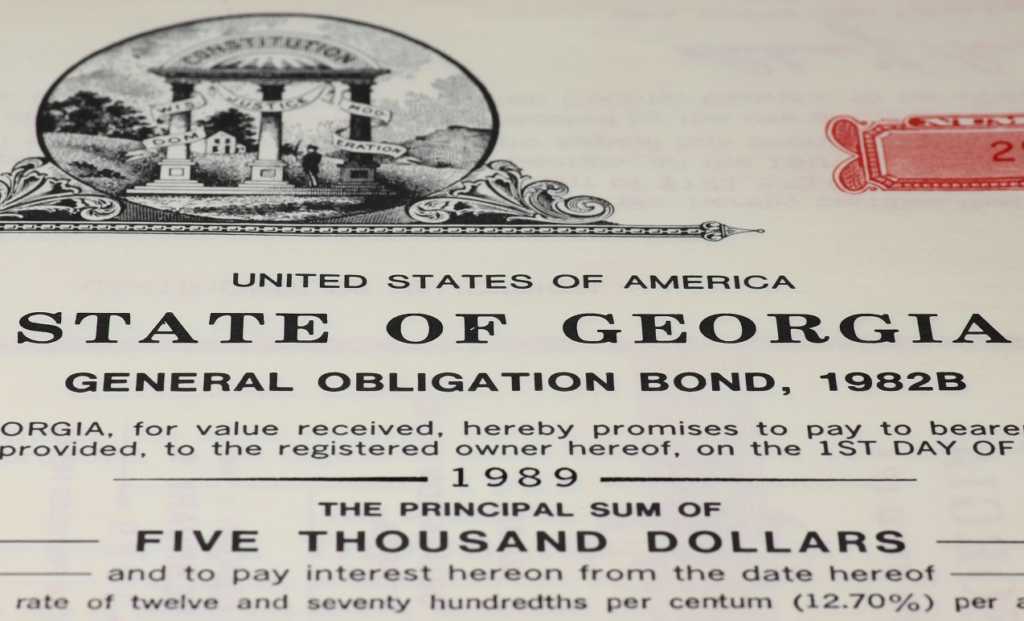

p O segundo tipo mais comum de títulos são emitidos por governos. O US Treasury Bond é um grande exemplo desse tipo de emissor. As classificações de títulos do governo são geralmente muito altas, embora isso possa depender do governo específico que emite o título. Um título emitido pelo governo de um país em desenvolvimento será naturalmente mais arriscado e com classificação mais baixa do que um título emitido por um país desenvolvido. p O título do Tesouro dos EUA é um título de classificação muito elevada, de modo que os rendimentos desses títulos são frequentemente considerados como a taxa livre de risco ao realizar cálculos financeiros, como o cálculo do custo do patrimônio líquido. Retorno sobre o patrimônio líquido (ROE) O retorno sobre o patrimônio líquido (ROE) é uma medida da lucratividade de uma empresa que considera o retorno anual da empresa (lucro líquido) dividido pelo valor de seu patrimônio líquido total (ou seja, 12%) . O ROE combina a demonstração de resultados e o balanço patrimonial quando o lucro líquido ou lucro é comparado ao patrimônio líquido. sob o CAPMCapital Asset Pricing Model (CAPM) O Capital Asset Pricing Model (CAPM) é um modelo que descreve a relação entre o retorno esperado e o risco de um título. A fórmula CAPM mostra que o retorno de um título é igual ao retorno livre de risco mais um prêmio de risco, com base na versão beta dessa segurança. p Os pagamentos de cupons de títulos do governo são normalmente pagos com as receitas do governo, como impostos. pEmissores de títulos:entidades supranacionais

p Entidades supranacionais referem-se a entidades globais que não estão baseadas em uma nação específica. Mais especificamente, uma entidade supranacional tem membros que existem em vários países. Exemplos de entidades supranacionais que emitem obrigações são o Banco Mundial ou o Banco Europeu de Investimento. Como títulos do governo, esses títulos são tipicamente bem avaliados. p Uma entidade supranacional pode emitir títulos para financiar suas operações, e pagar pagamentos de cupons por meio da receita operacional. pEmissores de títulos:regiões e municípios

p Municípios menores podem emitir títulos em um assunto semelhante aos governos. Esses títulos geralmente serão avaliados de forma semelhante ao governo abrangente. Embora os títulos em si não sejam emitidos pelo governo, eles são tipicamente apoiados pela fé total desse governo. pEmissores de títulos:Projetos Especiais e SPVs

p As empresas ou governos podem emitir títulos para projetos especiais ou por meio de veículos para fins especiais. Esses laços estão vinculados a um projeto específico, como uma construção de infraestrutura. O produto do título é então usado para financiar esse projeto, e os pagamentos de cupom e principal são pagos por meio da receita do projeto. pSaber mais:

- Bond PricingBond PricingBondpricing é a ciência de calcular o preço de emissão de um título com base no cupom, valor nominal, rendimento e prazo de vencimento. O preço dos títulos permite aos investidores

- Troca de renda fixa Troca de renda fixa A troca de renda fixa envolve o investimento em títulos ou outros instrumentos de títulos de dívida. Os títulos de renda fixa têm vários atributos e fatores únicos que

- Debt Capital MarketsDebt Capital Markets (DCM) Os grupos de Debt Capital Markets (DCM) são responsáveis por aconselhar diretamente os emissores corporativos sobre o aumento de dívidas para aquisições, refinanciamento da dívida existente, ou reestruturação da dívida existente. Essas equipes operam em um ambiente que muda rapidamente e trabalham em estreita colaboração com um parceiro de consultoria

- Bond TranchesBond TranchesBond tranches são geralmente partes de títulos lastreados em hipotecas que são oferecidos ao mesmo tempo e que normalmente carregam diferentes níveis de risco, recompensas, e vencimentos. Por exemplo, obrigações hipotecárias colateralizadas (CMO) são estruturadas com uma série de tranches que vencem em datas diferentes, carregam vários níveis de risco, e pagar taxas de juros diferentes.

investir

-

Estatuto de limitações de uma sentença do Alabama

Estatuto de limitações de uma sentença do Alabama Uma sentença permite que um credor retire fundos de sua conta bancária sem aviso prévio. p Os julgamentos permitem que os credores recebam o dinheiro que você deve. Com um julgamento, um credor pode e...

-

O que é fraude contábil? Um Guia para Contabilidade e Conformidade Seguras

O que é fraude contábil? Um Guia para Contabilidade e Conformidade Seguras Visão geral O mundo dos negócios não é alheio a escândalos e fraudes contábeis. De empresários a funcionários, de gerentes a empregadas domésticas, não é incomum que as pessoas tentem burlar o sist...

-

O que é Married Filing Jointly?

O que é Married Filing Jointly? O pedido de casamento em conjunto para fins fiscais refere-se ao status do pedido nos EUA para um casal casado no final do ano fiscal. Os casais podem ter acesso a um tratamento tributário distinto qu...

-

Veja aqui até onde $ 1 milhão vai realmente ir na aposentadoria

Veja aqui até onde $ 1 milhão vai realmente ir na aposentadoria p Por anos, poupar $ 1 milhão para a aposentadoria está na minha lista de tarefas iniciais. Usando a regra dos 4 por cento, onde você retira 4 por cento de suas economias a cada ano durante a aposenta...