15 estatísticas insanas de finanças pessoais que a geração do milênio não quer acreditar

Você está indo muito bem, ou muito mal com suas finanças quando comparado ao americano médio?

Você não deve comparar de uma forma que o faça se sentir mal sobre suas finanças, mas é útil ver como você está em comparação com os outros.

Existem muitas estatísticas sobre os vários aspectos das finanças, então você encontrará algo lá que se adapte às suas atuais circunstâncias de vida.

Assim, como você se compara ao americano médio? Existem algumas estatísticas de finanças pessoais que 2020 nos mostrou, e examinaremos as estatísticas de hábitos de consumo insatisfatórios.

Vamos dar uma olhada:

Estatísticas de Literacia Financeira Americana

A alfabetização financeira é tão importante para todo americano ter, mas não é algo que todos nós sentimos que possuímos.

A alfabetização financeira é onde você tem um entendimento básico de como o dinheiro funciona, e também veremos algumas estatísticas de planejamento financeiro.

Em 2018, houve uma Pesquisa de Literacia Financeira do NFCC. A pesquisa descobriu que:

- 55% dos americanos classificaram seu conhecimento financeiro como A ou B (o que significa que 45% se classificaram abaixo disso)

- 1 em cada 4 americanos diz que não paga suas contas em dia

Estatísticas de orçamento e gastos

Também é interessante olhar para as estatísticas de orçamento e gastos que outros americanos estão fazendo.

Há certas coisas em que todos nós precisamos gastar nosso dinheiro, mas também há muitas outras coisas em que gastamos. Estamos gastando com as coisas que deveríamos ser?

Americanos que realmente seguem um orçamento formal

Um orçamento formal não significa um orçamento restrito, mas apenas administrando seu dinheiro em geral. É útil encontrar um modelo de orçamento ou planejador de orçamento para ajudá-lo com isso.

Um estudo da Gallup descobriu que apenas ⅓ dos americanos seguem um orçamento a cada mês.

Um fato interessante que eles descobriram foi que as pessoas têm mais probabilidade de ter um orçamento se ganham mais de US $ 75, 000

Orçamento de férias vs. gastos

É sempre interessante ver o que outras pessoas estão gastando nas férias, pois este pode ser um momento em que tentamos gastar muito para acompanhar os outros.

O valor que gastamos varia de pessoa para pessoa:

O valor médio que eles vão gastar? Um colossal $ 1, 048 em decorações festivas, Comida, presentes, e custos de envio. Aqui está um detalhamento de para onde esse dinheiro irá (da National Retail Federation:

- $ 659 para presentes para a família, amigos, e colegas de trabalho

- $ 227 em comida e decoração

- $ 162 em outras compras que não sejam presentes

Há muitos americanos que se endividam para o feriado, onde foi relatado que a dívida média para o Natal era de $ 1, 230 (em um estudo feito por MagnifyMoney).

É hora de pensar, valem mesmo a pena contrair dívidas nas férias? Também nos perguntamos qual é a porcentagem de famílias sem dívidas.

Estatísticas de cheque para pagamento

Viver de salário em salário é quando você confia em seu próximo salário para poder pagar por sua vida e suas contas.

O preocupante em fazer isso é que, se você perder o emprego, você não teria dinheiro para suas contas. Isso é menos do que ideal!

Infelizmente, parece que metade dos americanos vivem de salário em salário, conforme descoberto por um relatório em 2017 da MarketWatch.

Não significa que seja por não ganhar dinheiro suficiente, Contudo, já que o relatório descobriu que apenas 20% deles ganhavam menos de US $ 40, 000 por ano.

Dívida Total Americana

Você pode estar se perguntando quantos americanos estão em dívida, pois parece que existe uma preocupação com a alfabetização financeira em geral no país.

Porcentagem de americanos em dívida

Infelizmente, há muitos americanos endividados, e também uma variedade de diferentes tipos de dívida. Muitos estarão se perguntando como é não ter dívidas.

Um artigo publicado em 2017 relatou que os Estados Unidos têm 157 milhões de americanos com dívidas de cartão de crédito e 44 milhões com dívidas de empréstimos estudantis.

A dívida total do cartão de crédito no país é de um enorme $ 1, 023, 000, 000, 000, de acordo com o Federal Reserve.

Com todos os números em mente, resulta em aproximadamente 62,4% dos americanos com dívidas de cartão de crédito, e 17,5% dos americanos com empréstimos estudantis.

Estatísticas sobre padrões, Delinquências, e mais

Outra desvantagem da dívida é quando você não consegue fazer os pagamentos.

Há relatos que sugerem que a quantidade de inadimplência vem subindo.

Para dívidas de empréstimos estudantis, 4,5% estão inadimplentes em pelo menos um de seus empréstimos estudantis (de um relatório da CNBC em 2016).

A American Bankers Association disse que houve um aumento nas taxas de inadimplência tanto para cartões de crédito quanto para financiamento de automóveis.

A inadimplência no cartão de crédito aumentou 2,74% e no financiamento de veículos, aumentou 0,87%.

Dívidas médias americanas (tipos e proporções)

Existem diferentes tipos de dívida que os americanos têm, e muitas pessoas têm uma combinação de alguns deles.

Vamos dar uma olhada nos diferentes tipos de dívida que o americano médio tem:

Dívida de cartão de crédito

Uma pesquisa feita em 2018 pela Nerdwallet descobriu que uma família americana média tem US $ 135, 065 de dívida.

Eles descobriram que a dívida média do cartão de crédito em uma família é de US $ 6, 741.

Dívida de empréstimo estudantil

A dívida do empréstimo estudantil é, na média, a segunda maior dívida das famílias depois da dívida hipotecária.

O Relatório do Federal Reserve sobre Bem-estar Econômico em 2017 descobriu que a dívida média do empréstimo estudantil era de $ 32, 741 com a dívida média sendo $ 17, 000

Dívida hipotecária

De acordo com um relatório da Nerdwallet em 2018, a dívida hipotecária média por família é de US $ 185, 591.

Um artigo no The Motley Fool descobriu que os empréstimos FHA para compradores de casas pela primeira vez custam em média US $ 190, 000

Aqui está um ótimo artigo sobre os custos de venda de uma casa.

Dívida de empréstimo para automóveis

Outra estatística de um relatório do Nerdwallet é que em 2017 o empréstimo médio para automóveis na América foi de US $ 29, 058.

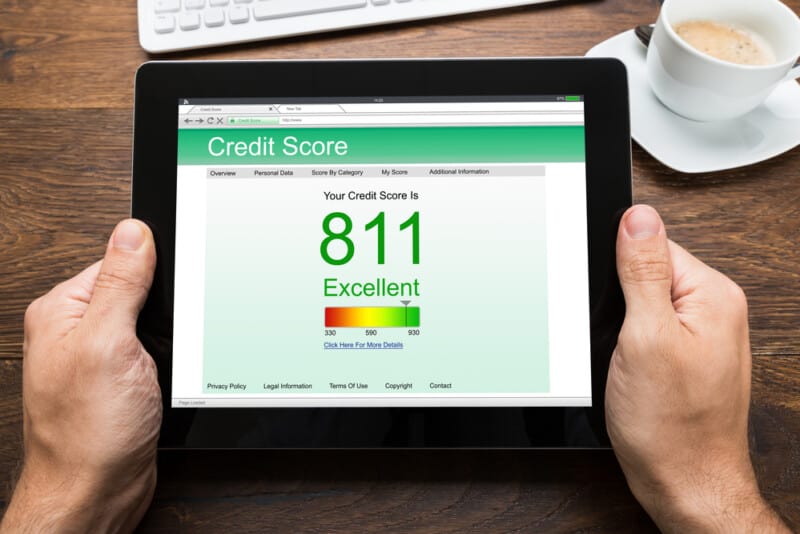

Pontuação média de crédito americana

A pontuação de crédito é o que os credores olham quando estão decidindo se querem ou não emprestar dinheiro para você.

O o americano médio tem uma pontuação FICO de 700 , embora as pontuações de crédito tendam a melhorar com a idade.

Estatísticas de poupança e aposentadoria

Quando se trata de estatísticas de finanças pessoais, uma área realmente importante que tendemos a nos concentrar são os fundos de poupança e aposentadoria.

São muito importantes, já que não queremos que chegue um momento em que não temos dinheiro suficiente para viver.

Salvando estatísticas

De acordo com a Marketwatch, 44% dos americanos não têm dinheiro suficiente para cobrir uma emergência de $ 400. Isso é importante porque significa que eles podem ter que contar com dívidas para algo assim.

Em 2017, o Federal Reserve disse que a taxa média de poupança por pessoa é de 5,6%.

Estatísticas de aposentadoria

Suas economias para a aposentadoria podem não estar onde gostariam, mas isso não significa que você não pode mudar as coisas.

Infelizmente, há muitos americanos que não têm muito dinheiro economizado para a aposentadoria - 13,7% têm US $ 0 economizados, e 28,6% têm menos de $ 10, 000 (relatório de GoBankingRates).

Estatísticas de Employment &Side Hustle (Secondary Income Stream)

Seguindo as estatísticas de poupança para a aposentadoria, Você ficaria surpreso com o fato de que há uma grande porcentagem de americanos que planejam trabalhar após a idade de aposentadoria?

80% dos americanos planejam fazer isso de fato, de acordo com um relatório do Employee Benefit Research Institute.

Em 2018, a renda média por família na América era de US $ 63, 179 (Censo dos EUA).

Em junho de 2020, emprego da folha de pagamento aumentou 4,8 milhões, e o desemprego caiu para 11,1%.

Porcentagem de americanos com mais de um fluxo de renda (não incluindo investimentos, pensões, e semelhantes)

Um artigo no Bankrate mostrou que há 45% dos americanos que têm vários fluxos de renda fora de seu trabalho principal, isso não é investir, pensões, etc.

Também existe a estatística de que 3 em cada 10 americanos dizem que precisam da renda adicional para poder pagar suas contas.

O que todas essas estatísticas de finanças pessoais significam para você? (Pensamentos finais)

Quando você está olhando para o que outras pessoas estão gastando seu dinheiro, é fácil comparar e pensar que você não está fazendo um bom trabalho.

Se você está olhando as estatísticas neste artigo, não se permita sentir-se mal por isso.

Você pode não estar onde deseja agora, mas isso não significa que você não pode mudar as coisas.

Use essas estatísticas como fonte de inspiração, e use-os para se motivar a trabalhar em suas finanças.

Pense em como você se sente ao olhar para eles, e fazer ajustes conforme necessário.

finança

- Qual é o melhor software de finanças pessoais?

- As 10 principais regras de finanças pessoais para se viver

- Por que a frugalidade é uma parte importante das finanças pessoais

- Melhores livros de finanças pessoais

- Os 10 melhores podcasts de finanças pessoais

- 23 dicas incríveis de finanças pessoais que ajudarão a aumentar sua riqueza

- Conselhos financeiros que este escritor de finanças pessoais ignora

- Mais de 20 estatísticas de finanças pessoais incríveis para conhecer em 2021

-

11 livros de finanças pessoais de mulheres negras

11 livros de finanças pessoais de mulheres negras p p Quando se trata de educação em finanças pessoais, representação é importante. É por isso que reunimos uma lista abrangente de livros de finanças pessoais de leitura obrigatória por mulheres n...

-

Kaizen de finanças pessoais

Kaizen de finanças pessoais Kaizen é uma filosofia japonesa que se concentra na melhoria contínua em todos os aspectos da vida. Uma tradução aproximada para Kaizen é “mudança para melhor”. Kaizen se tornou popular no Japão duran...