O que é um GIC 1500?

Pense em um Certificado de Investimento Garantido (GIC) como uma vaga de estacionamento para o seu dinheiro, em uma garagem realmente limpa onde a polícia nunca multa. Isso porque um GIC é um dos investimentos de menor risco por aí. O banco garante o seu principal - e se o banco ou cooperativa de crédito falir, os depósitos são geralmente segurados até $ 100, 000. Mas não existe almoço grátis. O outro lado dessa segurança significa que os retornos são geralmente sem brilho, ficando atrás mesmo da inflação.

Pronto para mergulhar no mercado? O Wealthsimple Trade facilita a compra e venda de milhares de ações e ETFs - tudo sem comissões. Sem jargão, sem papelada. Comece aqui.

O que é um Certificado de Investimento Garantido (GIC)

Um GIC é um produto financeiro que permite emprestar dinheiro a um banco a uma taxa de juros fixa por um determinado período de tempo. O banco paga a você uma taxa de juros mais alta quanto mais tempo você permitir que eles guardem seu dinheiro. A única diferença para guardar dinheiro em um produto de poupança regular é que sua taxa de juros não flutua e você não tem acesso a esse dinheiro. (GICs que permitem que você "interrompa" seu investimento oferecerão uma taxa mais baixa, ou cobrará uma penalidade.) Os GICs costumavam ser excepcionalmente populares, mas recentemente caíram em desgraça. Nos anos 1980, por exemplo, os bancos distribuíam taxas de juros de dois dígitos com risco virtualmente zero. Os canadenses com dinheiro em mãos podem sentar e deixar o dinheiro rolar. (Claro, a inflação estava disparando, então meio que se equilibrou). O pensamento era:por que investir no mercado de ações, com todas as histórias de terror e processamento de números envolvidos, ao comprar um GIC não exigia mais energia do que entrar no banco e negociar uma taxa? Nas últimas duas décadas, à medida que as taxas de juros despencavam para níveis quase históricos, o mesmo aconteceu com a demanda por GICs. Mas os GICs ainda têm um papel a desempenhar como parte de um sistema maior, portfólio mais diversificado.

Como abrir um GIC

Os GICs podem ser adquiridos em quase todas as instituições financeiras - bancos, cooperativas de crédito, empresas fiduciárias e algumas corretoras - e podem ser mantidas em contas registradas e não registradas. Os GICs tradicionais são simples de comprar e não requerem nenhum conhecimento prévio de investimento.

Como funcionam os GICs?

Depois de comprar um GIC, seus juros são pagos em sua conta poupança em intervalos regulares (a frequência depende do tipo de GIC) ou revertidos e compostos em seu investimento e pagos no vencimento. Quando o semestre terminar, você pode optar por investir automaticamente em outro GIC - o que não é uma boa ideia, já que não terá a chance de comparar as taxas em todas as instituições - ou ter o dinheiro depositado em sua conta poupança enquanto calcula seu próximo movimento. produtos, Os GICs têm uma linguagem própria. Aqui está um pouco de clareza para aquele sofisticado jargão de banco:

-

Depósitos a prazo:

outra maneira de dizer GIC

-

Duração do mandato:

quanto tempo é o seu investimento, geralmente de três meses a cinco anos

-

Diretor:

a quantidade de dinheiro que você inicialmente investe

-

Maturidade:t

his refere-se ao final do comprimento do termo. Se você comprar um GIC por dois anos, por exemplo, seu GIC “amadurece” no final de dois anos.

-

Resgatável / não resgatável:

se seu dinheiro está bloqueado em seu GIC, é considerado "não resgatável". Se você puder sacar seu dinheiro, mesmo com uma penalidade, o GIC é “resgatável”.

-

Cashable / não cashable:

O mesmo que acima

-

Simples interesse:

o banco paga os juros do GIC regularmente em sua conta poupança

-

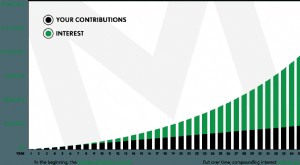

Juros compostos:

o banco adiciona continuamente os juros ao seu principal. Você acaba ganhando juros sobre seus juros. Hora extra, este efeito de bola de neve pode realmente aumentar seus retornos

GICs vinculados ao mercado

Para aumentar o apelo dos GICs, alguns bancos começaram a oferecer produtos vinculados a referências do mercado de ações. Chamados de “GICs vinculados ao mercado, ”Esses produtos apimentam o que antes era um investimento muito sóbrio. Eles garantem seu principal e às vezes também uma pequena taxa de juros. Além disso, existe a possibilidade de obter um retorno que pode vencer a inflação. O desempenho de cada GIC vinculado ao mercado está vinculado a uma referência diferente por um período de tempo especificado. Por exemplo, você poderia comprar um GIC de cinco anos vinculado ao Índice S &P / TSX 60. Se o índice, que segue algumas das maiores corporações do Canadá, aumenta em cinco anos, assim será o seu retorno. É difícil dizer exatamente quanto você poderia ganhar, já que os bancos calculam o pagamento de maneiras diferentes e não são muito transparentes sobre isso. Você pode ganhar uma porcentagem dos ganhos publicados do benchmark, ou ser limitado a um retorno máximo. Certifique-se de verificar as letras miúdas para ver qual fórmula seu GIC usa. Se o índice cair nesses cinco anos, você ainda terá seu principal de volta, mas seu poder de compra terá obviamente diminuído. Claro, você pode simplesmente comprar o índice em uma corretora DIY e capturar todos os seus retornos. Ou você pode verificar uma corretora de aconselhamento robótico, que fornece carteiras que mantêm e reequilibram um monte de fundos de índice em classes de ativos (ações, títulos, imóveis etc., ) proporcionando a segurança da diversidade. Ambas as opções são tão fáceis quanto comprar um GIC vinculado ao mercado, mas tem uma desvantagem maior. Se você não aguenta a ideia de perder um centavo, do que um produto GIC vinculado ao mercado pode ser um bom compromisso para os investidores que querem entrar no mercado, mas ainda não estão prontos para mergulhar de cabeça.

A maior limitação do GIC é exatamente o que é valorizado:estabilidade. As taxas devem acompanhar a inflação, mas não vencê-los. Sinceramente, as taxas raramente acompanham o ritmo, mas geralmente estão mancando logo atrás. A inflação está atualmente em torno de 1,5%, então, se sua taxa GIC for menor do que isso, seu dinheiro está realmente perdendo poder de compra a cada ano. Estabilidade, como qualquer outra coisa, tem seu preço. E mesmo que sua taxa supere a inflação, os impostos provavelmente tomarão uma grande parte do resto - os juros são tributados em sua taxa marginal, até 53,5% no Canadá. Você pode facilmente evitar isso mantendo um GIC dentro de uma conta registrada, mas então você estaria tirando espaço de outro, talvez mais valioso, investimentos. Além disso, se você investir dinheiro em um GIC, significa que não o está investindo em outro lugar. Canadenses, por exemplo, agora temos hipotecas massivas. Eles podem realmente deixar seu dinheiro parado lá, fazendo 1%, quando eles podem estar reduzindo suas dívidas, que está custando 3%? GICs, junto com títulos, costumavam ser os baluartes do cenário de renda fixa. Mas o sistema bancário está se democratizando. Considerando que costumava haver apenas cinco grandes bancos, uma série de instituições sem agências surgiram, e canadenses em todo o país agora podem abrir contas em cooperativas de crédito em qualquer província. Essas instituições menos tradicionais oferecem contas de investimento de poupança de juros altos com taxas e flexibilidade que superam os GICs. Para resumir, as cinco maiores desvantagens dos GICs são:

-

Risco de taxa de juros:as taxas podem subir quando você está preso ao seu GIC

-

Risco de liquidez:é difícil tirar seu dinheiro

-

Custo de oportunidade:ao amarrar seu dinheiro, você está perdendo retornos mais elevados em outro lugar?

-

Interesse, ao contrário de dividendos e ganhos de capital, é tributado em sua taxa marginal

-

Competição do aumento do líquido, alto interesse

que também são totalmente segurados e igualmente de baixo risco

Vantagens dos GICs

O principal benefício de um GIC é como ele é seguro. Você sabe exatamente quanto de juros receberá e quando esperar. Você está isolado de choques de queda de taxa - se você comprar um GIC de cinco anos a 2%, é exatamente o que você está recebendo, não importa se as taxas caíram para 0,5% durante esse período. E a menos que algo catastrófico aconteça ao Canadá, como o colapso de todo o nosso setor financeiro e da democracia, seu principal de até $ 100, 000 está segurado pelo CIDC ou por uma seguradora provincial. É uma maneira fácil de manter, se não acumular fundos. Idosos, por exemplo, quem não tem tempo para outro ciclo do mercado de ações pode optar por deixar dinheiro em um GIC. Aqueles que estão economizando para um pagamento inicial também podem gostar do fato de que alguns GICs prendem o dinheiro com firmeza e não permitem que você mergulhe nele. Caso contrário, os investidores de alto risco também podem perceber que pelo menos uma parte de sua carteira está segura. Resumidamente, GICs são chatos:previsíveis, Prudente, conservador, e oferecer paz de espírito. Mas em investir, enfadonho vem com algumas vantagens realmente emocionantes. Se você está procurando por mais, devemos dizer, aventura emocionante, por que não dar uma olhada no WealthSimple’s serviço de investimento automatizado ? Ele minimiza o risco ao mesmo tempo em que maximiza as recompensas, investindo seu dinheiro em todo o mercado de ações usando Exchange Traded Funds.

finança

-

O que é direito adquirido?

O que é direito adquirido? O interesse adquirido refere-se ao envolvimento pessoal de uma entidade em um projeto de negócios, um investimento, ou o resultado de uma determinada situação. Usualmente, são situações que incluem a ...

-

O que são juros acumulados?

O que são juros acumulados? Os juros acumulados referem-se aos juros gerados sobre uma dívida pendente durante um período de tempo, mas o pagamento ainda não foi feito ou recebido pelo mutuário ou credor. Resumo ...