O que é P / FFO vs P / AFFO?

P / FFO vs P / AFFO são considerados métricas mais sofisticadas para medir o desempenho REIT. Embora o lucro por ação (EPS) Lucro por ação (EPS) O lucro por ação (EPS) seja uma métrica chave usada para determinar a parte do acionista comum no lucro da empresa. O EPS mede o lucro de cada ação ordinária é frequentemente usado para medir o desempenho de um REIT, P / FFO (Preço / Recursos Operacionais) e P / AFFO (Preço / Recursos Operacionais Ajustados) são os preferidos por contemplarem procedimentos que melhor estimam o desempenho do setor imobiliário.

EPS leva a receita total do período menos todos os custos, dividido pelo número total de ações para obter o lucro por ação. Não considera o fato de que certos custos podem não ser monetários, como amortizaçãoAmortizaçãoAmortização se refere ao processo de quitação de uma dívida por meio de programação, parcelas pré-determinadas que incluem principal e juros e depreciação. As despesas não monetárias reduzem os dividendos pagos aos acionistas, enquanto a maioria das propriedades imobiliárias valorizam em oposição à depreciação. O P / FFO e, consequentemente, o P / AFFO leva em consideração tais custos e os negligencia para dar aos acionistas os valores dos dividendos merecidos.

Diferenças:P / FFO vs P / AFFO

Existem duas diferenças notáveis entre os dois métodos de determinação do desempenho de um fundo de investimento imobiliário (REIT) Fundo de investimento imobiliário (REIT) Um fundo de investimento imobiliário (REIT) é um fundo de investimento ou título que investe na geração de renda propriedades imobiliárias. O fundo é operado e de propriedade de uma empresa de acionistas que contribuem com dinheiro para investir em propriedades comerciais, como prédios de escritórios e apartamentos, armazéns, hospitais, centros comerciais, Moradia de estudantes, hotéis. Primeiro, o P / FFO vem com uma fórmula comum usada por diferentes empresas, enquanto o P / AFFO carece de uma fórmula padrão. Diferentes empresas usam fórmulas diferentes e incluem vários fatores na fórmula para calcular o P / AFFO. Isso torna o P / AFFO difícil de comparar entre diferentes empresas e REITs.

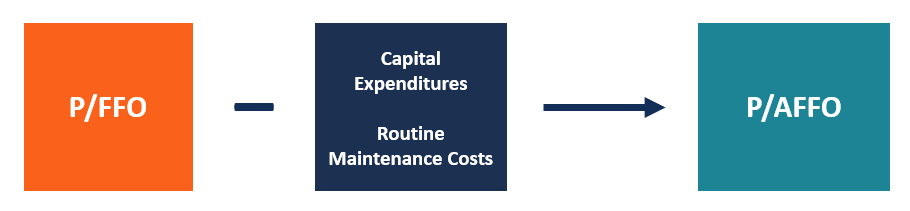

Em segundo lugar, o P / AFFO é uma versão ajustada do P / FFO. O P / AFFO é ajustado subtraindo quaisquer despesas de capital. Despesas de capital. As despesas de capital referem-se a fundos que são usados por uma empresa para a compra, melhoria, ou manutenção de ativos de longo prazo para melhoria do P / FFO. O P / FFO ignora despesas de capital e outros custos de manutenção de rotina, como repintura e substituição do telhado. São custos vitais que mantêm o imóvel em suas melhores condições e o tornam atraente para investidores e potenciais inquilinos. O P / AFFO também subtrai a receita de aluguel linear, o que diminui o dinheiro disponível para distribuição.

Semelhanças:P / FFO vs P / AFFO

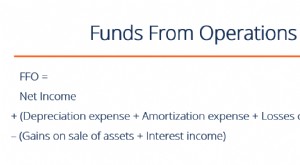

P / FFO é o lucro líquido mais amortização e depreciação. Os custos são adicionados de volta porque, ao calcular o lucro líquido, deduzimos os custos totais da receita total.

Depreciação e amortização são despesas não monetárias que não afetam os fluxos de caixa de uma empresa. A dedução das despesas não monetárias da receita resulta em um lucro menor. Portanto, os dividendos distribuídos aos acionistas são reduzidos pela soma das despesas não caixa.

Tanto o P / FFO quanto o P / AFFO adicionam os custos não-caixa ao lucro líquido para eliminar os efeitos da depreciação e amortização, que não afetam o fluxo de caixa. Ambos os métodos funcionam melhor do que os procedimentos convencionais, como o EPS na medição do desempenho do setor imobiliário.

Ambas as métricas também são comuns na medição de REITs, mas ainda não estão definidas nos padrões de relatórios financeiros. Atualmente, o International Financial Reporting Standards (IFRS) não reconhece oficialmente os dois procedimentos como medidas qualificadas para o setor imobiliário.

P / FFO vs. P / AFFO:Qual é mais apropriado para usar?

Entre as duas métricas, a medida mais adequada para avaliação do setor imobiliário depende da instância. Ao realizar uma comparação de REITs em várias empresas, a métrica mais preferida é o P / FFO. Isso ocorre porque o P / FFO é padronizado, e vários REITs usarão a fórmula padrão.

P / AFFO carece de uma fórmula padronizada. Os fundos ajustados das operações podem, Contudo, ser denominado como um melhor estimador do desempenho do REIT, uma vez que elimina os custos não monetários da fórmula. O P / AFFO é preciso, pois subtrai as despesas de capital e outras despesas de manutenção de rotina.

Ambos os métodos oferecem a possibilidade de fornecer uma estimativa comum em raras circunstâncias. Se um REIT não incorrer em depreciação, amortização, e despesas de capital, ambos os métodos chegarão a números semelhantes na medição do desempenho REIT. Por exemplo, o P / FFO pega o lucro líquido e adiciona depreciação e amortização, que, nesse caso, está ausente, tornando ambas as fórmulas idênticas. O P / AFFO pega o P / FFO e subtrai as despesas de capital e outras despesas de rotina, que, nesse caso, estão ausentes.

Leituras Relacionadas

CFI é o fornecedor oficial do Analista de Modelagem e Avaliação Financeira (FMVA) ™. Torne-se um Analista de Modelagem e Avaliação Financeira Certificado (FMVA) ®A certificação de Analista de Modelagem e Avaliação Financeira (FMVA) ® o ajudará a ganhar a confiança necessária em suas finanças carreira. Inscreva-se hoje! programa de certificação, projetado para transformar qualquer pessoa em um analista financeiro de classe mundial.

Para continuar aprendendo e desenvolvendo seu conhecimento de análise financeira, Recomendamos fortemente os recursos CFI adicionais abaixo:

- Taxa de capitalização (REITs) Taxa de capitalização (REIT) A taxa de capitalização é uma métrica financeira usada por investidores imobiliários para analisar investimentos imobiliários, e determinar sua taxa potencial de retorno com base

- Receita operacionalReceita operacional A receita operacional é o valor da receita restante após a dedução dos custos operacionais diretos e indiretos da receita de vendas.

- REITs privados vs REITs negociados publicamente REITs privados vs REITs negociados publicamente REITs privados vs REITs negociados publicamente. Fundos de investimento imobiliário (REITs) podem ser classificados em privados ou públicos, negociados ou não negociados. REITs investem especificamente no setor imobiliário, e eles alugam e recebem receita de aluguel sobre as propriedades investidas

- Rent ExpenseRent A despesa ExpenseRent refere-se ao custo total de uso da propriedade alugada para cada período de relatório. É normalmente uma das maiores despesas que

finança

-

O que é P / AFFO?

O que é P / AFFO? O P / AFFO é calculado adicionando o P / FFO a quaisquer aumentos de aluguel e subtraindo as despesas de capital e os custos de manutenção de rotina. O P / AFFO é uma medida do desempenho financeiro d...

-

O que é FFO ou Fundos de Operações?

O que é FFO ou Fundos de Operações? Fundos de operações (FFO) é a quantidade real de fluxo de caixa. instituição, ou o indivíduo tem. Em finanças, o termo é usado para descrever a quantidade de dinheiro (moeda) que é gerada ou consumida...