O que é um teste de estresse bancário?

Um teste de estresse de banco é uma simulação ou análise conduzida para analisar como um banco será impactado sob condições adversas de mercado - por exemplo, uma quebra do mercado financeiro ou recessãoRecessãoRecessão é um termo usado para significar uma desaceleração na atividade econômica geral. Na macroeconomia, recessões são oficialmente reconhecidas após dois trimestres consecutivos de taxas de crescimento do PIB negativas.

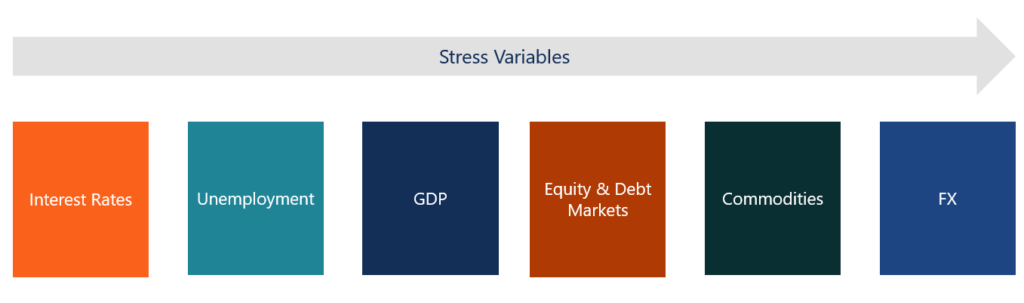

A análise é conduzida por meio de testes de estresse do balanço patrimonial de um banco sob condições hipotéticas de mercado e variáveis econômicas, ou seja, uma queda de 10% nos mercados de ações ou um aumento de 15% no desemprego. O principal objetivo de uma análise de teste de estresse de um banco é determinar se um banco possui solidez de balanço suficiente para resistir a uma crise financeira.

As autoridades regulatórias e os bancos centrais em todo o mundo exigem que todos os bancos de um determinado tamanho sejam submetidos a testes de estresse. Nos Estados Unidos, bancos com ativos superiores a US $ 50 bilhões são obrigados a passar por testes de estresse conduzidos pelo Federal ReserveFederal Reserve (The Fed). O Federal Reserve é o banco central dos Estados Unidos e é a autoridade financeira por trás da maior economia de mercado livre do mundo.

Quebrando um teste de estresse bancário

Um teste de estresse de banco analisa como o balanço de um banco será afetado por uma mudança adversa nas variáveis econômicas acima. Os testes de estresse executam vários cenários com as variáveis acima e outras. Abaixo estão alguns exemplos de cenários comuns que podem ser executados em um teste de estresse:

- Como uma mudança de X% nas taxas de juros afetará a posição financeira do banco?

- O que acontecerá se o desemprego aumentar X% no ano Z?

- O que acontece se o PIBGDP FormulaGross Produto Interno (PIB) for o valor monetário, na moeda local, de todos os bens e serviços econômicos finais produzidos em um país durante uma queda de X% e o desemprego aumentar de Y%?

- O que acontecerá com os ativos do banco se o mercado de ações cair em X%?

- Como a exposição do banco muda se os preços do petróleo / metais preciosos caírem X%?

- O que acontece se a taxa de câmbio com o país A depreciar em X%?

- O que acontecerá se houver uma quebra do mercado imobiliário de X%?

Os testes de estresse determinam a saúde financeira dos bancos em períodos de turbulência financeira, executando simulações de modelo como as acima. Executar tais cenários é um trabalho tedioso, como muitas variáveis entram em tais modelos.

O banco central de um país geralmente fornece uma estrutura básica para a execução de testes de estresse. As três principais áreas que os testes de estresse se concentram são o risco de crédito, risco de mercado, e risco de liquidez.

Por que os testes de resistência do banco são importantes?

Os testes de estresse bancário foram introduzidos globalmente após a Crise Financeira Global de 2008-2008-2009 Crise Financeira Global A Crise Financeira Global de 2008-2009 refere-se à enorme crise financeira que o mundo enfrentou de 2008 a 2009. A crise financeira afetou indivíduos e instituições ao redor o Globo, com milhões de americanos sendo profundamente impactados. As instituições financeiras começaram a afundar, muitos foram absorvidos por entidades maiores, e o governo dos EUA foi forçado a oferecer resgates. Ele expôs as lacunas e as fraquezas dos sistemas bancários em todo o mundo. A crise aniquilou grandes bancos em vários países e deixou instituições financeiras em todo o mundo em dificuldades financeiras.

Pós-2008, reguladores em todo o mundo perceberam que grandes bancos em qualquer país eram essenciais para o bom funcionamento dessa economia. As instituições foram consideradas "grandes demais para falir, ”, Visto que tinham o potencial de causar danos econômicos generalizados se fracassassem.

Os testes de estresse bancário foram introduzidos em 2008-2009 em resposta à crise financeira. As autoridades financeiras internacionais exigiram que todos os bancos de um determinado tamanho passassem por testes de estresse periódicos e publicassem os resultados. Os bancos que falharam nos testes de estresse foram obrigados a aumentar suas reservas de capital.

Um dos principais benefícios dos testes de estresse é a melhoria na gerenciamento de riscos . Os testes de estresse bancário essencialmente adicionam outra camada de regulamentação, que força as instituições financeiras a melhorar as estruturas de gestão de risco e as políticas internas de negócios. Obriga os bancos a pensar sobre ambientes econômicos adversos antes de tomar decisões.

Além disso, uma vez que todos os bancos acima de um determinado tamanho são obrigados a realizar testes de estresse periódicos e publicar os resultados, os participantes do mercado têm muito melhor acesso às informações sobre a posição financeira dos principais bancos. Isso aumenta a transparência no sistema bancário.

Tipos de testes de estresse

O tipo de teste de estresse que um banco precisa passar depende do tamanho do banco e dos regulamentos do país em que opera. Os dois testes de estresse comumente usados para bancos nos Estados Unidos são o Comprehensive Capital Analysis and Review (CCAR) e o Dodd-Frank Act Stress Test (DFAST).

1. Análise e revisão abrangente de capital (CCAR)

Bancos com mais de US $ 100 bilhões em ativos devem passar por testes CCAR. As instituições financeiras com mais de US $ 250 bilhões em ativos devem passar por testes CCAR mais abrangentes, que pode incluir elementos qualitativos e quantitativos adicionais do que o CCAR regular. Os elementos qualitativos do teste se concentram mais nas estruturas e políticas de gerenciamento de risco interno.

2. Teste de Estresse Dodd-Frank Act (DFAST)

O DFAST é para as maiores instituições financeiras (com mais de US $ 250 bilhões em ativos). Todos os bancos que se enquadram nessa categoria devem atender aos requisitos do DFAST e enviar os resultados dos testes periódicos ao Federal Reserve.

Os bancos centrais de outros países seguem estruturas semelhantes para testes de estresse.

Recursos adicionais

CFI é o fornecedor oficial do Financial Modeling &Valuation Analyst (FMVA) ™. Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® irá ajudá-lo a ganhar a confiança que você precisa em seu carreira em finanças. Inscreva-se hoje! programa de certificação, projetado para ajudar qualquer pessoa a se tornar um analista financeiro de classe mundial. Para continuar aprendendo e progredindo em sua carreira, os recursos CFI adicionais abaixo serão úteis:

- Reservas bancáriasReferências bancáriasAs reservas bancárias são as reservas mínimas de caixa que as instituições financeiras devem manter em seus cofres a qualquer momento. Os requisitos mínimos de reserva de caixa

- Risco de créditoRisco de crédito O risco de crédito é o risco de perda que pode ocorrer pela falha de qualquer parte em cumprir os termos e condições de qualquer contrato financeiro, principalmente,

- Teste de estresse - Modelagem financeira Teste de estresse - Modelagem financeira Um teste de estresse em um modelo financeiro é uma etapa valiosa para garantir que não haja erros no modelo. Também, outra camada de seguro pode ser adicionada

- Acordos de BasileiaAcordos de BasileiaOs Acordos de Basileia referem-se a um conjunto de regulamentações de supervisão bancária definidas pelo Comitê de Supervisão Bancária da Basileia (BCBS). Eles foram desenvolvidos ao longo de

finança

-

O que é uma conta Nostro?

O que é uma conta Nostro? Uma conta Nostro é uma conta bancária que um banco mantém com um banco estrangeiro na moeda do país onde os fundos são mantidos. O termo “nostro” é uma palavra latina que significa “nosso, ”E é usado ...

-

O que é um Trust Bank?

O que é um Trust Bank? Um banco fiduciário é uma organização que permite que seus clientes negociem entre si por meio de contratos conhecidos como trusts. O banco atua como fiduciário em tais transações e transfere ativos d...