Modelagem Financeira Definida:Visão Geral,

Se você já construiu uma fórmula simples do Excel para testar como a alteração de uma variável afetaria sua receita, você já criou uma espécie de modelo financeiro simples. Os modelos financeiros são calculadoras essencialmente complexas - normalmente construídas em planilhas - que fornecem informações sobre os resultados prováveis com base em suposições de previsões financeiras. As avaliações de negócios que variam de avaliações a risco de crédito são baseadas em modelos financeiros.

Vídeo:O que é modelagem financeira?

O que é modelagem financeira?

A modelagem financeira é uma ferramenta para determinar os resultados financeiros prováveis com base no desempenho histórico de uma empresa e suposições sobre receitas futuras, despesas e outras variáveis. A modelagem financeira se baseia em previsões financeiras:toma as suposições de uma previsão e as executa usando as demonstrações financeiras de uma empresa para mostrar como essas demonstrações podem parecer no futuro. Como os modelos são criados a partir de demonstrações financeiras, eles geralmente geram resultados por um mês, trimestre ou ano.

A maioria dos modelos financeiros é construída em uma planilha do Excel e requer entrada manual de dados. Um dos tipos mais simples, conhecido como o modelo de três afirmações, requer apenas uma demonstração de resultados, balanço patrimonial, demonstrativo de fluxo de caixa e cronogramas de apoio. Contudo, os usos dos modelos variam muito, portanto, alguns são muito mais complexos. As empresas rotineiramente personalizam os modelos para seus próprios fins.

Existe um software que permite aos usuários otimizar estimativas de previsão com um rigoroso, motor de modelagem estatística pré-construído. Com alguns cliques, modelagem preditiva irá coletar dados históricos, combiná-lo com modelos estatísticos padrão da indústria e gerar um painel, oferecendo previsões para resultados financeiros futuros e permitindo que os usuários apliquem os valores previstos diretamente em seus planos ou previsões. Este software pode se integrar com ferramentas de planilha como o Excel para que você mesmo possa fatiar e dividir os dados. Ele também pode executar seus dados históricos por meio de modelos pré-construídos por conta própria, para gerar previsões financeiras sem sua entrada.

Para que serve um modelo financeiro?

Os modelos financeiros são úteis para muitas aplicações. As empresas costumam usá-los para:

- Avaliações e levantamento de capital . Se você pretende tornar-se público, por exemplo, os banqueiros executarão modelos financeiros para determinar quanto vale a empresa. Também pode ser necessário fornecer modelos para obter financiamento de capital de risco, empréstimos ou outros tipos de financiamento.

- Orçamento e previsão . Os modelos de orçamento e previsão ajudam as finanças a entender o desempenho da empresa com base na entrada de seus vários componentes. Como cada programa, departamento e unidade de negócios criam seu próprio orçamento, eles podem então agrupá-los em um único modelo financeiro geral para todo o negócio a ser usado para alocar recursos e prever os resultados financeiros para o próximo ano.

- Medir possíveis resultados de decisões de gestão . Você pode usar um modelo financeiro para prever mudanças na receita se você for, dizer, aumentar o preço do seu produto mais vendido no próximo ano.

- Análise de crédito . Os investidores usarão modelos financeiros para determinar a probabilidade de sua empresa pagar suas dívidas, se eles vão lhe emprestar fundos.

Por que os modelos financeiros são importantes?

Os modelos financeiros são a maneira mais simples de calcular o desempenho e expressar os resultados projetados para a sua empresa. Dependendo do modelo específico, eles podem aconselhá-lo sobre o grau de risco associado à implementação de certas decisões. Os modelos financeiros também podem ser usados para elaborar uma demonstração financeira eficaz que reflita as finanças e as operações da empresa. Isso é importante para lançar os investidores, garantir empréstimos ou calcular as necessidades de seguro. Os aplicativos são virtualmente ilimitados, mas a ideia básica é que eles ajudam você a entender onde sua empresa está agora, como tem se desempenhado historicamente e o que esperar no futuro.

Quem usa modelos financeiros?

Qualquer pessoa interessada no desempenho financeiro e nas perspectivas de uma empresa pode usar um modelo financeiro, e existem cursos para desenvolver a habilidade. Contudo, profissionais em desenvolvimento de negócios, contabilidade, planejamento e análise financeira (FP&A), pesquisa de capital, private equity e investment banking freqüentemente desenvolvem modelos no curso de suas funções habituais. Cada um desses analistas usa diferentes tipos de modelos, dependendo do foco de seus negócios.

Quais são alguns exemplos de modelos financeiros?

As formas dos modelos financeiros variam tanto quanto suas funções. Por exemplo, o modelo de três instruções mencionado anteriormente é a variação mais básica. Ele simplesmente pega demonstrações financeiras anteriores e as projeta no futuro. Ele fornece uma visão completa do passado da empresa, presente e futuro e tem o benefício adicional de permitir que você veja o que aconteceria se você alterasse algumas suposições. Por exemplo, o que aconteceria se vendêssemos mais 200 unidades? Ou, e se reduzíssemos nossos custos de mão de obra em 12%?

Outro exemplo de modelo financeiro é o modelo de fluxo de caixa descontado. Para determinar a avaliação de uma empresa inteira ou de um projeto ou investimento específico, muitos analistas usariam esse modelo para fornecer o valor atual da empresa e prever o desempenho futuro.

Principais vantagens

- Bons modelos financeiros são fáceis de entender e adequados aos seus objetivos.

- Se você tem habilidades básicas de contabilidade e um conhecimento sólido do Excel, você pode construir um modelo financeiro básico.

- Os modelos financeiros variam em estrutura e finalidade, mas existem alguns padrões importantes da indústria a serem seguidos, incluindo aqueles sobre codificação de cores e formatação.

- Um modelo financeiro é tão bom quanto as premissas e fórmulas a partir das quais é construído, portanto, verifique seus números cuidadosamente.

- Não inclua suposições em sua fórmula, e não insira a mesma data duas vezes em sua planilha. Mudar suas suposições deve afetar automaticamente as saídas em toda a folha.

Exemplos de modelagem financeira

Para obter uma imagem melhor de um modelo financeiro em uso, imagine que uma padaria está adquirindo uma empresa de doces. A padaria poderia usar um modelo financeiro complexo para fusões e aquisições para adicionar a avaliação de ambas as empresas e apresentar a nova avaliação da entidade combinada.

Ao lançar para um investidor, sua empresa pode preparar modelos que demonstrem o crescimento que os investidores podem esperar ver com base nas vendas projetadas da sua empresa ou melhorias nas despesas gerais devido a economias de escala.

Ou, se sua gráfica está tentando construir uma nova loja com financiamento de um empréstimo, o banco usará modelos para determinar a qualidade de crédito de sua empresa e a probabilidade de sucesso em seu novo local.

Melhores práticas de modelagem financeira

Mesmo com toda a variedade e personalização de modelos financeiros, existem algumas expectativas gerais da indústria, formatação e melhores práticas. Os melhores modelos são fáceis de ler, preciso, bem adaptado à aplicação e flexível o suficiente para acomodar totalmente a complexidade da tarefa em questão. Aqui estão algumas práticas recomendadas:

- Desenvolva uma compreensão do problema, os usuários dos modelos e o objetivo geral do modelo.

- A menos que você absolutamente não possa evitá-lo, construir todo o modelo financeiro em uma planilha. Isso torna o modelo mais fácil de entender e evita erros do usuário.

- Para maior clareza e flexibilidade, agrupe suas seções. Comece com suas suposições, em seguida, seu balanço e demonstração de resultados. Suas seções irão variar dependendo de qual modelo financeiro você está usando, mas mantenha-os em grupos lógicos que sejam fáceis de diferenciar.

- Siga os protocolos padrão para codificação de cores. Use uma fonte azul para números codificados permanentemente (suposições). As fórmulas devem ser pretas. Verde é reservado para links para outras planilhas, e vermelho indica links para outros arquivos.

- Seja consistente com os formatos de número em todo o seu modelo. Por exemplo, se você escolher identificar valores negativos em dólares com parênteses, você deve sempre usar parênteses. No Excel, você pode manter essa consistência clicando com o botão direito em todas as células que representam valores financeiros, selecione “formatar células, ”Escolha a guia do número e clique em“ contabilidade ”. Você também pode escolher "moeda, ”, Mas isso tem mais opções e, portanto, mais oportunidades para inconsistência acidental.

- Para evitar erros e preservar a legibilidade do modelo, cada valor deve ter uma célula própria e aparecer apenas uma vez na planilha. Você nunca deve incorporar uma suposição em uma fórmula. Se você fizer, você provavelmente esquecerá que está lá quando ajustar seu modelo, e isso pode afetar significativamente a precisão de sua saída posterior.

- Mantenha suas fórmulas o mais simples possível, e dividir cálculos complexos em várias fórmulas.

- Verifique seus números e suas fórmulas. Seu modelo é tão bom quanto sua construção, e sua saída é tão boa quanto os dados que você usa para gerá-la.

- Teste seu modelo. Tente construir cenários para fazê-lo falhar, para que você possa refiná-lo ou pelo menos entender seus limites.

12 etapas para construir um modelo financeiro

Um modelo financeiro básico é relativamente fácil de construir no Excel, e é bom para praticar as habilidades do Excel, fórmula lógica e convenções de que você precisará para construir modelos mais complexos posteriormente. Também permite que você brinque com suas suposições para ver como elas afetam o resultado. Siga estas etapas para construir um modelo básico:

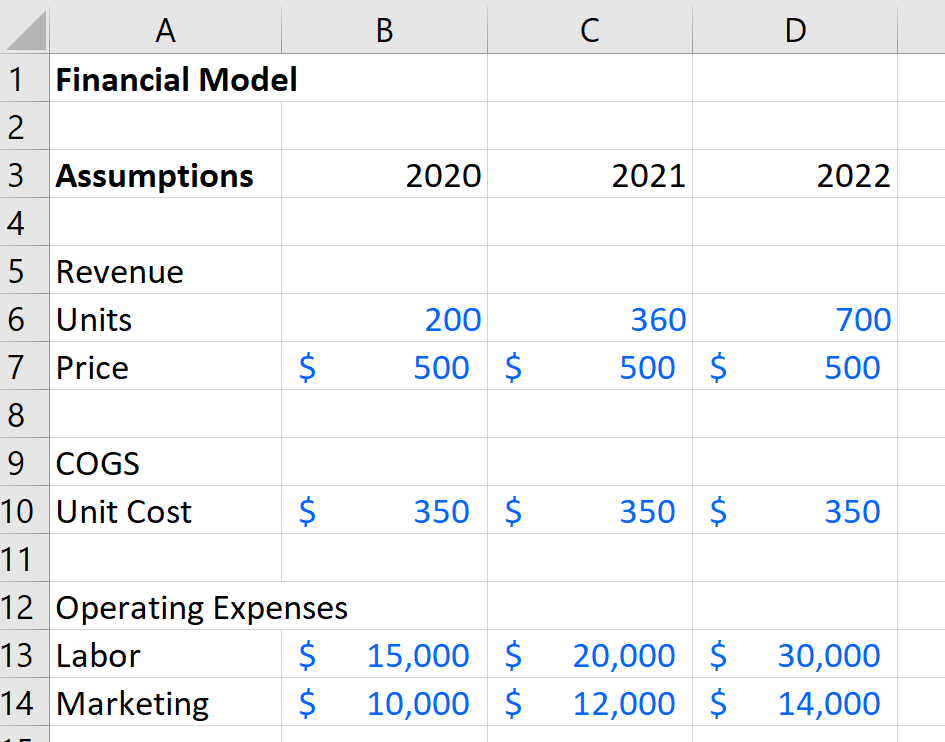

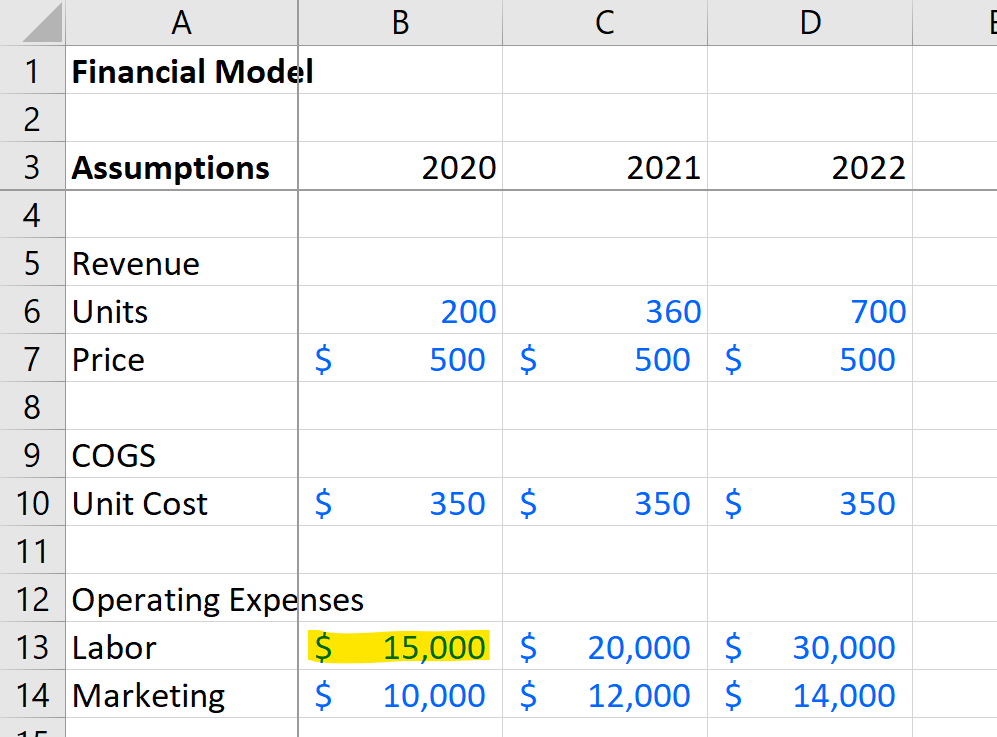

1. Crie uma nova planilha e rotule a primeira linha como “Suposições”. Rotule as colunas B, C, e D com três exercícios fiscais futuros. Nessas colunas, você fará previsões sobre seu desempenho em cada um desses anos, para uma variedade de métricas.

2. Rotule as linhas com receita, unidades, preço, custo dos produtos vendidos (CPV) e despesas operacionais como marketing, mão de obra ou quaisquer categorias de despesas relevantes para o seu negócio.

3. Preencha os valores com suas suposições, com base em previsões financeiras e suas demonstrações financeiras atuais. Use uma fonte azul que seja facilmente diferenciada da preta nas células correspondentes. Lembre-se de formatar qualquer cifra em dólares com o formato de número contábil clicando com o botão direito nas células, indo em “formatar células” e selecionando “contabilidade” na guia “números”.

Nesta fase, sua planilha deve ser semelhante a esta:

4. Este é um bom momento para congelar os painéis. Para conseguir isso, destaque a célula B4 ou equivalente em sua planilha, vá para “visualizar” na barra de tarefas, e clique em “congelar painéis”. Isso mantém seus rótulos visíveis conforme você alterna na página. Se você prestar atenção aos números das linhas à medida que avançamos, você verá como isso melhora a legibilidade.

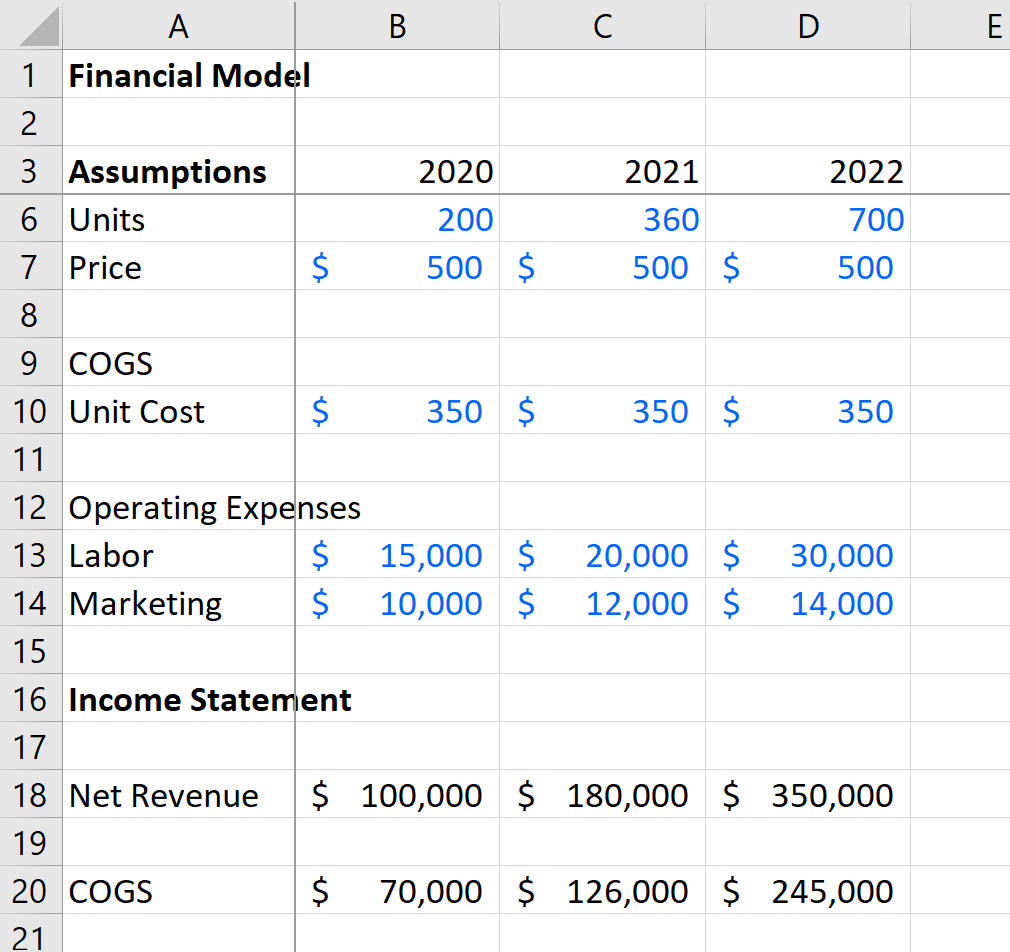

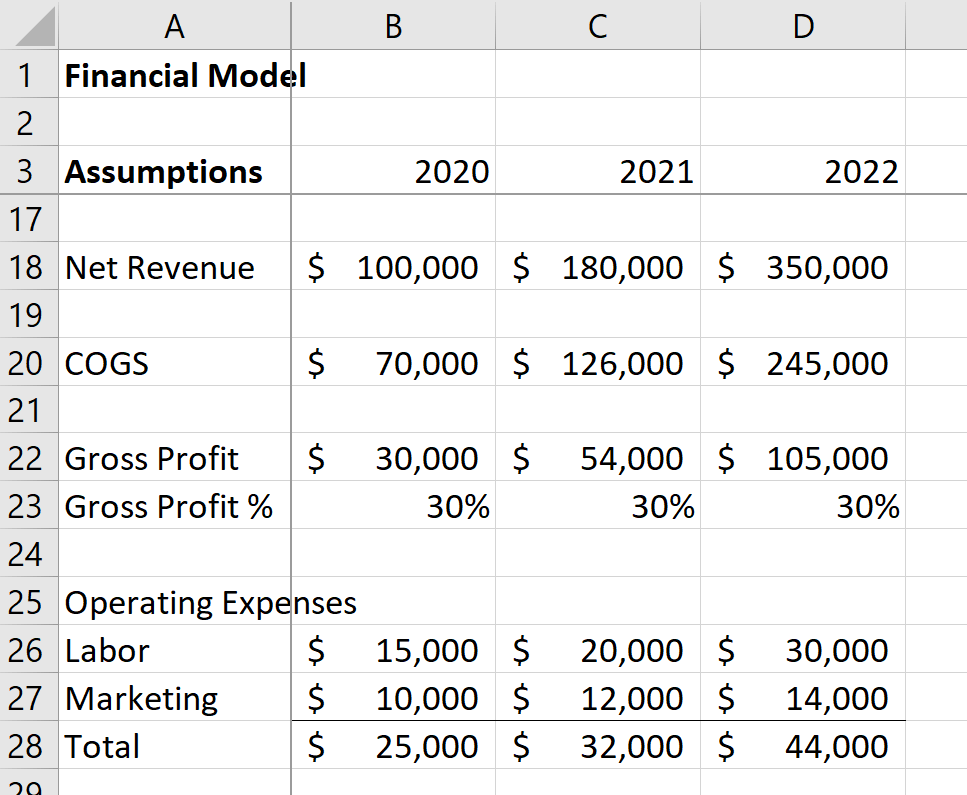

5. Em seguida, mova algumas linhas para baixo para começar a calcular projeções para sua demonstração de resultados, começando com a receita líquida. A fonte para esses valores será preta. Você executará os números em suas suposições por meio de uma fórmula para calcular a receita líquida multiplicando as unidades pelo preço (=B6 * B7 na amostra acima). Copie e cole a fórmula nas próximas duas células à direita. O Excel deve aplicar automaticamente a fórmula apropriada para o ano em que você está trabalhando, mas é uma boa ideia certificar-se de que sim, clicando duas vezes na célula para visualizar a fórmula. Certifique-se de que as letras correspondem à coluna dessa célula. Certifique-se de que a formatação do seu número esteja definida como "contabilidade".

6. Calcule o COGS multiplicando as unidades pelos custos unitários (=B6 * B10 em nosso exemplo). Como antes, copie e cole essa fórmula nas duas células à direita, verificando se foi aplicado de forma adequada para cada coluna. Verifique a formatação do seu número para garantir que é uma "contabilidade". Agora, o formato da sua planilha deve ser semelhante a este:

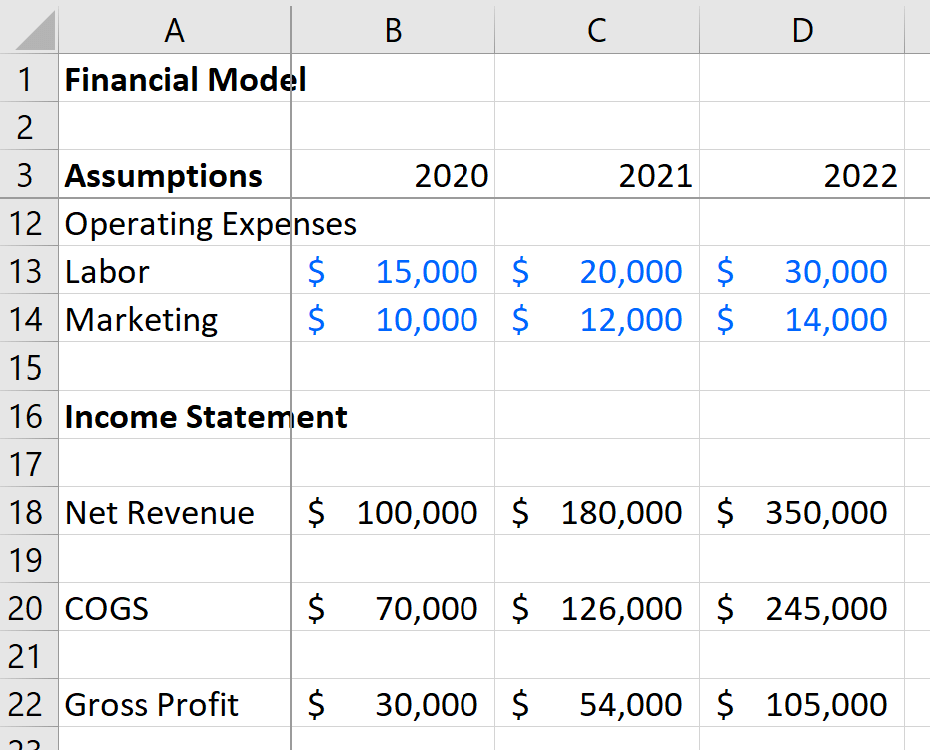

7. Ainda dentro da área de demonstração de resultados, calcular o lucro bruto subtraindo o CPV da receita líquida (=B18-B20 em nosso exemplo). Copie e cole a fórmula nas próximas duas células à direita. Verifique as fórmulas e a formatação dos números para a coluna correta e "contabilidade".

Aqui está nosso modelo neste ponto:

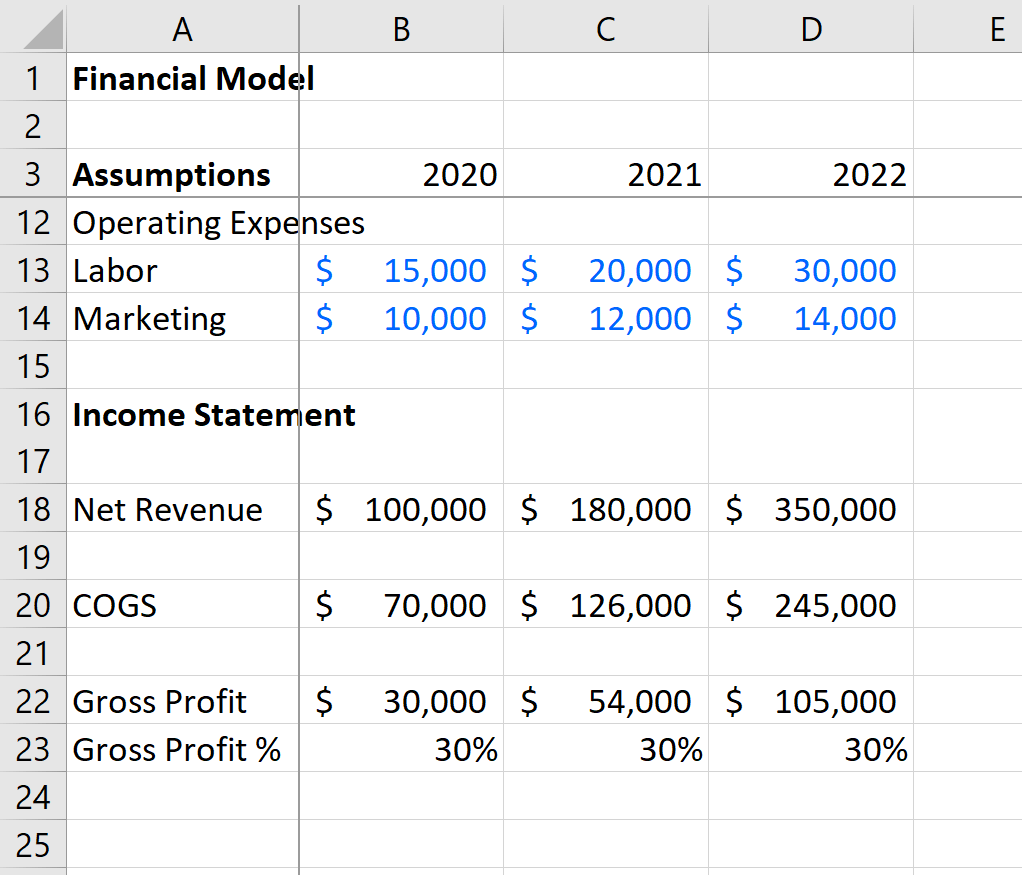

8. Se você gostaria de ver as margens, você pode dividir o lucro bruto pela receita (=B22 / B18) e alterar o formato do número para porcentagem para obter este resultado:

9. Ainda dentro da demonstração de resultados, calcular despesas operacionais. Para nossa amostra, isso incluía mão de obra e marketing em nossas premissas, e refletiremos essas mesmas despesas na demonstração do resultado. Lembre-se de que você não deseja inserir o mesmo valor em duas células, portanto, preencha essas células usando uma fórmula para extrair números da fonte nas suposições. Neste exemplo, calcularíamos o trabalho para 2020 inserindo =B13 porque obtivemos esse número a partir das premissas. Se mudarmos a suposição mais tarde, a demonstração de resultados será ajustada junto com ele. Repita esta etapa para as cinco células restantes na seção de despesas operacionais da demonstração de resultados. Verifique a formatação do seu número.

Lembre-se de nossa fonte de premissas de despesas operacionais aqui:

10. Calcule o total das despesas operacionais somando todos os custos nesta seção. No nosso caso, podemos simplesmente adicionar mão de obra e marketing, mas se você tiver mais de dois itens aqui, você pode usar a fórmula da soma. Como sempre, verifique a formatação do número.

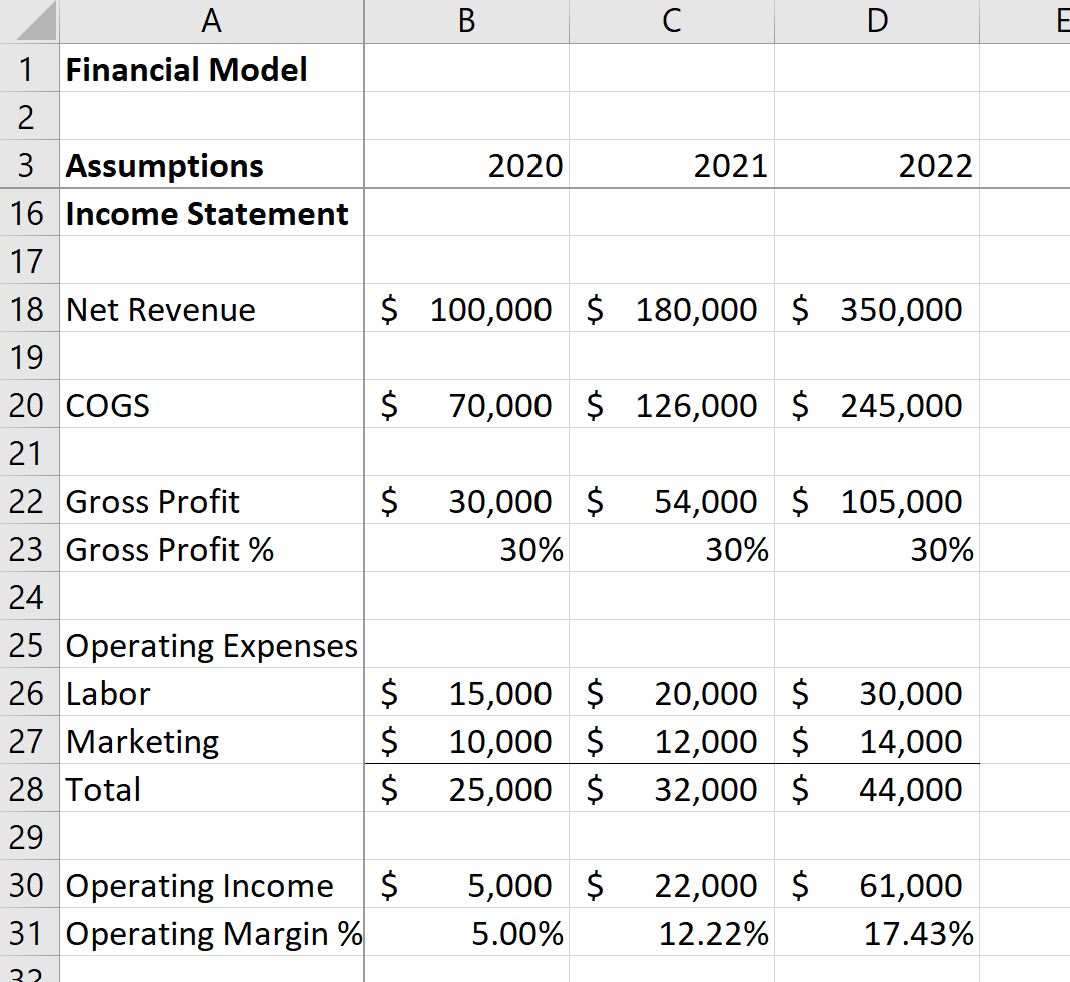

11. Calcule a receita operacional subtraindo as despesas operacionais do lucro bruto (=B22-B28). Copie e cole a fórmula nas células à direita. Verifique sua fórmula e formatação de número.

12. Determine as margens de receita operacional dividindo a receita operacional pela receita (=B30 / B18). Novamente, copie e cole a fórmula para os próximos dois anos, e verifique suas fórmulas e altere o formato do número para “Porcentagem”.

Agora você construiu um modelo simples, mas dinâmico, usando as melhores práticas que calculam automaticamente as margens brutas e operacionais conforme você altera as suposições. Este é um dos muitos modelos que podem ajudá-lo a definir metas e tomar decisões para sua empresa.

finança

- 8 melhores práticas em gerenciamento de estoque de restaurantes

- Um guia de modelagem financeira para startups e pequenas empresas

- Previsão Financeira vs. Modelagem Financeira:Principais Diferenças

- Planejamento e Análise Financeira (FP&A):Práticas,

- Gerenciamento de relatórios de despesas de T&E:melhores práticas e dicas

- 10 práticas recomendadas de automação de contas a pagar

- Contabilidade Definida

- Meus melhores movimentos financeiros na faculdade

-

Exemplos de metas financeiras

Exemplos de metas financeiras Todos nós temos objetivos e coisas que queremos alcançar em nossas vidas. Mas o pensamento positivo por si só não vai levar você lá. Assumir o controle de suas finanças e fazer um plano para seu dinhe...

-

Os 12 melhores livros de educação financeira para mulheres

Os 12 melhores livros de educação financeira para mulheres Esses livros de educação financeira estão vinculados a links de afiliados que nos ajudam a desenvolver a Clever Girl Finance! Por favor, veja nossas divulgações para mais informações. Com tan...