Aceitação de banqueiros (BA)

O que é a aceitação de um banqueiro (BA)?

A aceitação do banqueiro (BA) é um pedaço de papel negociável que funciona como um cheque pré-datado. Um banco, em vez de um titular de conta, garante o pagamento. As aceites bancárias (também conhecidas como letras de câmbio) são usadas pelas empresas como uma forma de pagamento relativamente segura para grandes transações. BAs também podem ser instrumentos de dívida de curto prazo, semelhantes aos títulos do Tesouro dos EUA, que negociam com um desconto para o valor de face nos mercados monetários.

Principais vantagens

- A aceitação do banqueiro é uma forma de pagamento garantida por um banco e não por um titular de conta individual.

- O banco garante o pagamento em um momento posterior.

- BAs são usados com mais frequência no comércio internacional para finalizar transações com risco relativamente pequeno para qualquer uma das partes.

- As aceitações dos banqueiros são negociadas com desconto nos mercados monetários secundários.

- Assim, ao contrário de um cheque pós-datado, BAs podem ser investimentos que são negociados, geralmente a um preço com desconto (semelhante aos títulos do Tesouro).

Aceitação do banqueiro (BA)

Compreendendo a aceitação do banqueiro

Para a empresa que o emite, a aceitação de um banqueiro é uma forma de pagar uma compra sem pedir um empréstimo para fazê-lo. Para a empresa que o recebe, a fatura é uma forma de pagamento garantida. A aceitação de um banqueiro exige que o banco pague ao titular uma determinada quantia em dinheiro em uma data definida.

Os BAs são mais comumente emitidos 90 dias antes da data de vencimento, mas podem vencer em qualquer data posterior de um a 180 dias. Normalmente são emitidos em múltiplos de $ 100, 000

Os BAs são emitidos com um desconto em relação ao seu valor de face. Assim, como um vínculo, eles ganham um retorno. Eles também podem ser negociados como títulos no mercado monetário secundário. Não há penalidade por descontá-los no início, exceto pelos juros perdidos que teriam sido ganhos se tivessem sido mantidos até as datas de vencimento.

História de aceitação do banqueiro

As aceitações dos banqueiros existem desde o século 12. Como agora, BAs foram usados como um método de facilitar o comércio. Nos séculos 18 e 19, BAs começaram a se tornar um mercado ativamente negociado em Londres.

Os EUA lançaram o Federal Reserve no início de 1900 para ajudar a criar aceitações de banqueiros que competem com as de Londres. O objetivo do Fed era impulsionar o comércio dos EUA e recebeu autoridade para comprar certos BAs. Embora o Fed ainda compre títulos do governo, não compra mais BAs.

Se você está procurando obter um BA, vá a um banco com o qual você tenha uma boa relação de trabalho. (Observe que nem todos os bancos oferecem BAs.)

Aceitação do banqueiro como cheques

Aceitações do banqueiro, como cheques certificados, são uma forma de pagamento relativamente segura para ambos os lados de uma transação. O pagamento do valor devido é garantido na data indicada na fatura.

O uso de BAs é mais comum em transações comerciais internacionais. Um comprador com uma empresa de importação pode emitir a aceitação de um banqueiro com uma data após a data de entrega da remessa, e o vendedor com uma empresa exportadora terá o instrumento de pagamento em mãos antes de finalizar o embarque.

A pessoa que é paga com a aceitação do banqueiro pode retê-lo até a data de vencimento para receber seu valor total ou pode vendê-lo imediatamente com um desconto no valor de face.

As aceitações do banqueiro são uma forma de pagamento relativamente segura para ambos os lados de uma transação.

Ao contrário de uma verificação regular, a aceitação de um banqueiro depende da qualidade de crédito da instituição bancária, e não do indivíduo ou empresa que a emite. O banco exige que o emissor atenda aos requisitos de elegibilidade de crédito, normalmente incluindo um depósito suficiente para cobrir a aceitação do banqueiro.

Aceitação do banqueiro como investimentos

Os bancos e investidores institucionais negociam as aceitações dos banqueiros no mercado secundário antes que atinjam o vencimento. A estratégia é semelhante à usada na negociação de títulos de cupom zero. O BA é vendido abaixo do valor nominal, com um desconto determinado pelo período de tempo antes da data de vencimento.

As aceitações do banqueiro são consideradas investimentos relativamente seguros porque o banco e o mutuário são responsáveis pelo montante devido no vencimento do instrumento.

Vantagens e desvantagens da aceitação de um banqueiro

Uma das principais vantagens das aceitações de um banqueiro é que ela é apoiada por uma instituição financeira (ou seja, protegido contra padrão). Isso dá ao vendedor garantias relacionadas ao pagamento. Enquanto isso, os compradores têm a possibilidade de fazer compras em tempo hábil e não se preocupam em ter que fazer pagamentos adiantados.

Agora, o principal risco é que a instituição financeira tenha que cumprir o pagamento prometido. Este é o principal risco para o banco. Para ajudar a se proteger contra isso, o banco pode exigir que o comprador coloque a garantia.

Prós-

Ele fornece ao vendedor garantias contra inadimplência.

-

O comprador não precisa pagar antecipadamente ou antecipadamente pelas mercadorias.

-

Ele fornece a capacidade de comprar e vender mercadorias em tempo hábil.

-

Tem um custo relativamente baixo em comparação com o hedge ou benefício proporcionado.

-

O banco pode exigir que o comprador coloque a garantia antes de emitir a aceitação do banqueiro.

-

O comprador pode inadimplir, obrigando a instituição financeira a efetuar o pagamento.

Perguntas frequentes sobre aceitação do banqueiro

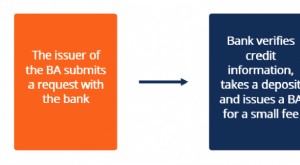

Como funciona a aceitação de um banqueiro?

Para a aceitação de um banqueiro, o importador procurará fazer uma compra de um exportador (geralmente em outro país). O exportador quer garantia de pagamento, mas o importador também quer a garantia de que o vendedor pode entregar. A aceitação do banqueiro é uma forma de pagamento garantida por um banco que elimina os riscos relacionados à transação para o importador e exportador.

A aceitação de um banqueiro é um instrumento do mercado monetário?

Aceitações de banqueiros são instrumentos do mercado monetário e, como a maioria dos mercados de dinheiro, são relativamente seguros e líquidos, principalmente quando o banco pagador possui uma forte classificação de crédito.

O que é a taxa de aceitação de um banqueiro?

As aceitações do banqueiro são consideradas investimentos seguros, uma vez que são apoiadas pelo banco, o que significa que costumam ser negociados com um desconto em relação ao valor de face. A taxa de aceitação do banqueiro é a taxa de mercado na qual esses instrumentos são negociados. É o retorno que um investidor receberia se comprasse hoje e mantivesse até a data de pagamento.

Qual é a diferença entre a aceitação do banqueiro e o papel comercial?

O papel comercial é uma nota promissória que paga uma taxa fixa. Não é seguro e pode durar alguns dias ou anos. O papel comercial é geralmente usado para cobrir obrigações de curto prazo (como o custo de um novo projeto) ou contas a receber de curto prazo. BAs também são notas promissórias de curto prazo, embora tenham a garantia incondicional de um banco e sejam frequentemente usados para o comércio.

The Bottom Line

De uma perspectiva de investimento, as aceitações do banqueiro são investimentos relativamente seguros, sendo investimentos no mercado monetário e em linha com as letras do Tesouro a partir de uma perspectiva de risco-retorno. Para importadores e exportadores, BAs ajudam a impulsionar o comércio, reduzindo os riscos relacionados às transações.

dívida

- Almoço com banqueiros. Mesmo eles não estão impressionados com seu novo Código de Conduta Bancária

- Confisque seu super. Se funciona para estrelas do esporte,

- Sinais vitais:os sinais de risco de hipotecas assustadores que nossos banqueiros estão ignorando

- A dívida do empréstimo estudantil está esmagando os americanos - 4 leituras essenciais

- A dívida da Nigéria é sustentável,

- Aceitação de banqueiros (BA)

- Responsabilidade profissional de banqueiros - Definição de seguro BPL

- Aceitação de criptomoedas e sua popularidade

-

O problema da empresa zumbi e o que isso significa para nossas economias - podcast

O problema da empresa zumbi e o que isso significa para nossas economias - podcast Neste episódio do The Conversation Weekly, por que alguns economistas estão preocupados com um exército crescente de “empresas zumbis” com muitas dívidas - e o que isso pode significar para o formato ...

-

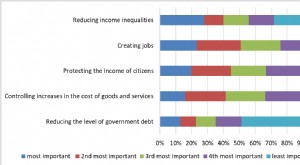

Ação Climática,

Ação Climática, a criação de empregos são as principais prioridades pós-pandemia para os canadenses p Desde março de 2020, o governo federal do Canadá forneceu alívio para a pandemia em grande escala e estímulo econô...