Estratégias da Iron Condor:uma maneira de espalhar suas asas de negociação de opções

Iron Condor:O que há em um nome?

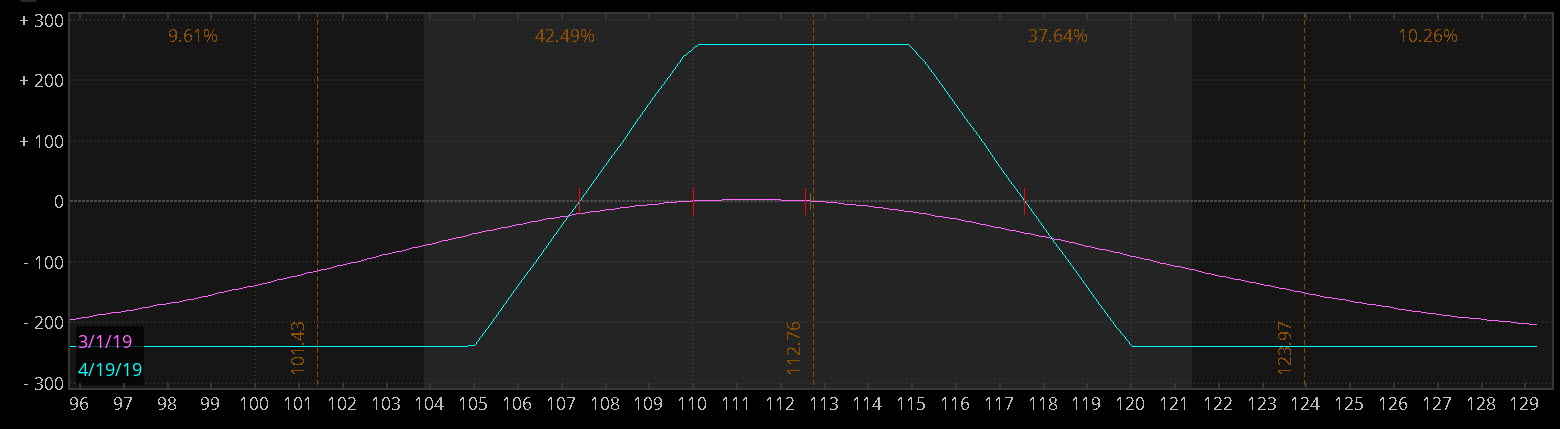

p Não se deixe intimidar por esta estratégia de opções. Certo, pode soar como uma banda de garagem de colégio ou talvez um "super chefe" de videogame. Mas quando você abre o capô da estratégia do condor de ferro, é realmente uma combinação de duas estratégias de opções bastante básicas, juntamente com um nome que soa incrível. p O condor de ferro é o que você obtém quando combina um spread de venda curto out-of-the-money (OTM) (estratégia de alta) e um spread de venda curta OTM (estratégia de baixa) usando opções que expiram na mesma data. Veja a figura 1 para o perfil de risco. p Mas quais preços de exercício você usa para os dois spreads? A seleção do golpe do condor de ferro pode levar algum tempo para se acostumar. Você pode escolher aleatoriamente alguns preços, ou você pode aprender um pouco da sabedoria da Cachinhos Dourados, jogue um pouco de matemática de comerciante, e chegar a preços de exercício potenciais para usar em sua estratégia de opções de condor de ferro. Isso não significa necessariamente que você terá uma negociação bem-sucedida, mas pelo menos você terá uma estrutura racional para trabalhar. p Pense nisso desta forma:ao vender dois spreads verticais OTM diferentes, você está cobrando os prêmios de ambos os lados do condor de ferro como um pedido. Mas o mercado não pode estar em dois lugares ao mesmo tempo. Então, na expiração, apenas uma propagação pode ir contra você. p Parece que você pode trazer o prêmio de dois spreads sem aumentar seu risco, direito? Nós vamos, sim e não. Vejamos um exemplo de condor de ferro para ajudar a explicar.

Exemplo de Condor de Ferro

p Suponha que uma ação esteja sendo negociada a $ 112 e você venda o spread da opção de venda 110-105 e o spread da opção de compra 115-120, como um condor de ferro, por um crédito de $ 2,59. O risco máximo em qualquer spread é de $ 5 - $ 2,59, ou $ 2,41 por spread (o que é realmente $ 241 para um spread de um contrato com entrega padrão) mais os custos de transação. p Se o estoque estiver acima de $ 110 e abaixo de $ 115 até o vencimento, então, ambos os spreads devem expirar sem valor e você mantém os $ 2,59 ($ 259 por spread) como lucro (menos os custos de transação). p Mas tenha em mente que, uma vez que você estabeleceu uma posição de opção vendida, ela pode ser atribuída pelo comprador da opção a qualquer momento até o vencimento, independentemente do valor em dinheiro. Precisa de uma atualização sobre os fundamentos da expiração de opções? Aqui está uma visão geral. p Sim, o potencial máximo de perda é de $ 241 para o spread de venda ou o spread de chamada, então você não aumentou seu risco de dólar vendendo ambos os spreads. Mas você tenho aumentou o risco de perda em termos de onde o mercado pode ir para que essa perda aconteça. Por exemplo, se você tivesse vendido apenas o spread de venda, contanto que o estoque permaneça acima de $ 110 até o vencimento (e você não seja atribuído antes), a propagação deve expirar sem valor. Não importa o quão alto a ação sobe acima desse ponto - $ 115, $ 125, $ 200 ou mais - é tudo a mesma coisa. p Por outro lado, se você vendeu apenas o spread da chamada, o estoque pode continuar caindo; contanto que permaneça abaixo de US $ 115 até o vencimento, a propagação da chamada deve expirar sem valor. p O sucesso do condor de ferro depende do mercado permanecer dentro de uma faixa de preços. É aí que a seleção de ataque entra em jogo para a estratégia de opções de condor de ferro. A Figura 2 mostra o spread descrito acima com 48 dias até o vencimento. A parte cinza mais clara no meio do gráfico de risco destaca a faixa esperada de “um desvio padrão” com base no nível atual de volatilidade implícita. p Essa é apenas uma maneira elegante de dizer isso, com base nos preços de opções atuais, espera-se que cerca de 68% do tempo o estoque permaneça dentro desta faixa até o vencimento. Mas isso é uma expectativa. No mundo real, nada pode acontecer.

Seleção de ataque:desvio padrão e delta

p Observe que, neste exemplo, o desvio padrão está fora do ponto de perda máxima. Isso não quer dizer que esse spread tenha uma grande chance de perder dinheiro, mas sim, tal movimento não seria fora do comum. Procurando um desvio padrão mais estreito em relação ao lucro e perda máximos? Considere um condor de ferro com menos dias até a expiração ou um com larguras de ataque mais apertadas. Mas se você fizer, lembre-se de que cada uma dessas escolhas provavelmente resultará em um prêmio inicial recebido mais baixo. Mais, porque é uma propagação com quatro pernas, pode haver quatro taxas de transação (comissões e taxas de contrato). p Como as opções têm probabilidades embutidas em seus preços, você também pode usar o delta para ajudá-lo a decidir quais strikes vender. Se os preços de exercício da opção de compra e venda tiverem um delta em torno de 16, pode ser o fim do intervalo esperado para esse período de expiração. A chamada de 16 delta marca o limite superior do intervalo esperado e o put de 16 delta marca o limite inferior.Condores de ferro e ganhos

p Porque o condor de ferro é uma estratégia definida pelo risco, um negociante poderia tirar proveito de prêmios elevados de opções levando a um relatório de ganhos. A incerteza em torno dos lucros pode significar que a volatilidade tende a aumentar. Os prêmios de opções normalmente se expandem, o que poderia inflacionar os preços dos spreads verticais individuais. Portanto, os créditos coletados na venda de um condor de ferro podem ser maiores. p Um comerciante pode considerar uma estratégia de comercialização de condor de ferro curto para aproveitar os prêmios de risco mais elevados com base nas seguintes suposições:- A volatilidade é elevada, mas pode diminuir após a divulgação dos lucros.

- O preço do subjacente estará entre os dois ataques curtos do condor de ferro após a divulgação dos lucros.

Não se limite a assistir ao noticiário. Use-o.

Sintonize a TD Ameritrade Network para programação ao vivo e as últimas percepções do mercado.

TD Ameritrade Network é oferecido a você pela TD Ameritrade Media Productions Company. TD Ameritrade Media Productions Company e TD Ameritrade, Inc. são subsidiárias separadas, mas afiliadas da The Charles Schwab Corporation. TD Ameritrade Media Productions Company não é um consultor financeiro, consultor de investimento registrado, ou corretor-negociante.

p TD Ameritrade e TFNN Corp são separados e não afiliados e não são responsáveis pelos serviços um do outro, políticas, ou comentário.Opção

-

Se você comprar 50% de uma ação, será proprietário dessa empresa?

Se você comprar 50% de uma ação, será proprietário dessa empresa? Alguns investidores pedem dinheiro emprestado ao banco para obter o controle acionário. p Possuir 50% ou mais das ações ordinárias de uma empresa dá a você o controle da empresa. Você não é o dono da ...

-

O que é Discussão e Análise Gerencial (MD&A)?

O que é Discussão e Análise Gerencial (MD&A)? p Discussão e análise de gestão, ou MD&A, é uma seção que pode ser encontrada no relatório anual de uma empresa. A seção Análise do Desempenho fornece informações importantes sobre o desempenho financ...

-

Dinheiro da geração Y:segredos de um comprador da Black Friday

Dinheiro da geração Y:segredos de um comprador da Black Friday p Meu marido e eu temos uma rotina de Ação de Graças. Antes que a família chegue ou o peru seja cortado, nós nos reunimos na sala de estar. Enquanto a música de Natal toca ao fundo, ele liga seu lapto...

-

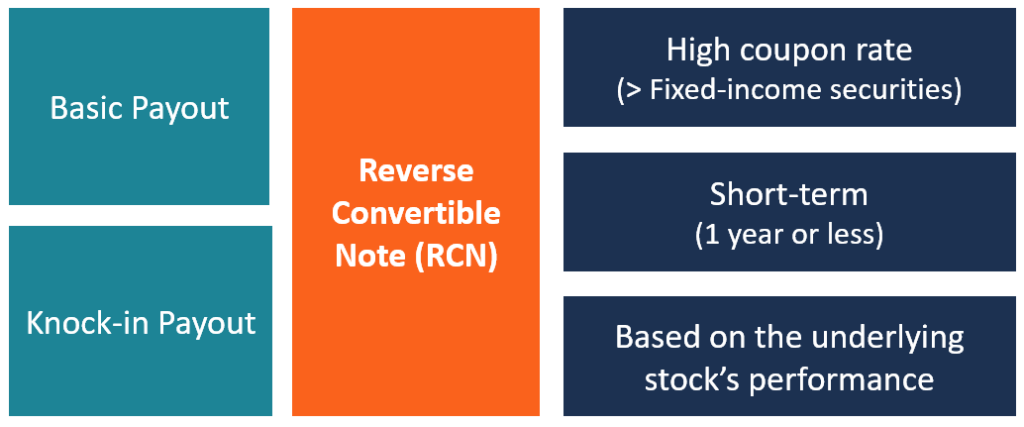

O que é uma nota conversível reversa (RCN)?

O que é uma nota conversível reversa (RCN)? Uma nota conversível reversa (RCN) é uma opção de investimento de curto prazo que pode ser muito útil para investidores que sofrem de alguns problemas de fluxo de caixa. Os RCNs são SecuritiesMarketab...