O grau de investimento de curto prazo da Vanguard o mantém curto e agradável

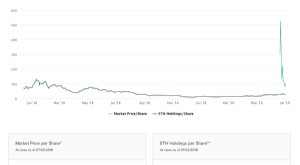

O aumento das taxas de juros reprimiu os retornos no amplo mercado de títulos - quando as taxas de juros sobem, os preços dos títulos caem. Mas Grau de Investimento de Curto Prazo Vanguard (símbolo VFSTX) concentra-se em dívidas com vencimentos de um a cinco anos, o que o torna menos sensível a mudanças nas taxas de juros. Em parte, é por isso que o retorno de 4,2% do fundo nos últimos 12 meses superou o índice Bloomberg Barclays U.S. Aggregate Bond. Grau de investimento de curto prazo, um membro do Kiplinger 25, vencer seu bogey, o índice Bloomberg Barclays U.S. Government / Credit 1-5 Year, durante o ano passado, também.

Movimentos ágeis do gerente Arvind Narayanan também ajudaram. Rumo a 2020, Narayanan, que administra o fundo com Daniel Shaykevich e Samuel Martinez, eliminou algumas participações de títulos corporativos - ele os via como "ricos, ”, Diz ele - e em vez disso adquiriu títulos lastreados em hipotecas menos arriscados. Esse posicionamento conservador foi recompensado na primavera de 2020, quando os preços dos títulos foram vendidos em meio aos temores da COVID. Os títulos corporativos sofreram mais do que a dívida hipotecária, e isso criou uma oportunidade. Os gerentes então "reciclaram de volta, ”Como diz Narayanan, em dívida corporativa de alta qualidade, assim como uma alta nesses títulos começou no verão passado.

Narayanan e sua equipe estão posicionando o fundo agora para uma economia forte e o potencial para uma inflação mais alta e taxas de juros crescentes. O fundo ainda mantém dívidas corporativas, mas agora essa aposta está mais focada na dívida com grau de investimento de baixa qualidade (classificada como triplo-B) e dívida de alto rendimento de alta qualidade (classificada como duplo-B). Eles também gostam de títulos lastreados em ativos voltados para o consumidor, como empréstimos para automóveis. Para compensar o risco extra, o fundo detém mais dinheiro e títulos do tesouro de curto prazo - 12% dos ativos do fundo - do que o normal. Também significa que os gerentes podem ser "oportunistas" se a opção surgir, ele adiciona.

Narayanan ainda é relativamente novo no fundo, mas ele tem 20 anos de experiência no mercado de títulos. E ele está de olho na bola. “O caso de uso do fundo ... é fornecer uma fonte confiável de renda com alguma valorização de preço e ajudar a proteger os investidores de grandes saques, " ele diz. Desde que ele entrou no final de 2019, o fundo ganhou 3,8% anualizado, que bate seus pares (fundos de obrigações de curto prazo). O rendimento do fundo é de 0,85%.

Fundo de investimento público

- Quanto investir em fundos mútuos para ganhar 1 milhão de libras?

- Os Perturbadores Conflitos de Interesse em Fundos de Data Alvo

- Como funcionam os fundos de obrigações?

- 4 dicas para interpretar um relatório de fundo mútuo

- 5 SIPs que garantirão o futuro financeiro da sua família

- Diferença na relação de despesas entre fundos mútuos diretos e regulares

-

5 maneiras que os trabalhadores da Gig Economy podem economizar para a aposentadoria

5 maneiras que os trabalhadores da Gig Economy podem economizar para a aposentadoria Estamos no meio de uma grande mudança econômica. Enquanto os trabalhadores no passado podiam esperar manter um emprego estável com um empregador tradicional por décadas, os trabalhadores de hoje desco...

-

Como a autenticação de identidade está remodelando o cenário da cibersegurança em 2021

Como a autenticação de identidade está remodelando o cenário da cibersegurança em 2021 Devido ao aumento dos casos COVID-19, o mundo adota uma forma inovadora de operar. Os fraudadores estão se mostrando tão adaptáveis como sempre para descobrir maneiras inteligentes de fazer mau uso ...

-

Como funcionam os empréstimos estudantis?

Como funcionam os empréstimos estudantis? Se você quiser entender como funcionam os empréstimos estudantis, então você não está sozinho. Na verdade, 54% dos jovens adultos que frequentam a faculdade contraíram algum tipo de dívida para pagar ...

-

Como verificar uma transferência eletrônica

Como verificar uma transferência eletrônica Quando você precisa enviar dinheiro para alguém rapidamente, então, uma transferência eletrônica geralmente é sua melhor opção. Este método de pagamento transfere fundos de sua conta para a conta do d...