39 estatísticas fascinantes de seguro de vida para conhecer em 2021

Se você morrer, o que acontece com sua família? Se você tem seguro, provavelmente acha que eles estão cobertos. Afinal, 52% de nós têm seguro de vida .

Você pode estar muito errado.

Quase metade dos americanos deixará suas famílias em dificuldades financeiras quando morrerem.

Não é porque eles também não fizeram provisões. É mais provável porque 50% de nós com seguro de vida têm seguro insuficiente .

És um deles?

Descubra lendo as últimas estatísticas de seguro de vida.

Eles são um abridor de olhos:

Estatísticas de seguro de vida (escolha do editor):

- 52% dos americanos ter seguro de vida.

- Em 2019, 837 empresas vendiam seguros de vida nos Estados Unidos.

- 30 milhões de lares americanos ter cobertura suficiente.

- 41% dos americanos preferem discutir suas necessidades de seguro pessoalmente.

- 28% dos millennials e 29% dos baby boomers têm prazer em pesquisar e comprar suas políticas on-line.

- Mais da metade dos americanos acho que o seguro de vida é mais caro do que é.

Agora:

O seguro de vida vale a pena?

Muitas vezes vemos o seguro de vida como uma compra de rancor. Você sabe que em um ponto ou outro, vai pagar. O problema é que você poderia facilmente pagar prêmios por trinta ou quarenta anos antes de morrer. Então, você deve estar se perguntando se vale a pena.

A resposta curta é sim.

Por quê?

Vamos supor que você está pagando $ 100 por mês. O pagamento médio nesse nível para uma pessoa saudável na faixa dos 30 anos é de US$ 250.000 .

Digamos que você decida economizar $ 100 por mês. Assumindo uma taxa de juros de 2%, com juros reinvestidos, após trinta anos, você teria US$ 49.536,78 .

Os fatos de seguro de vida para 2021 mostram que sua seguradora paga muito mais do que você ganharia economizando esse dinheiro.

O seguro de vida na América é um grande negócio. Dito isto, uma grande parte da população é incapaz de obter seguro. Isso pode ser devido a razões de saúde ou status de imigração. Combine isso com os números daqueles que estão sem seguro, e temos um problema sério – a maioria dos americanos não faz provisão suficiente para suas famílias quando morrem.

Não acredita em nós? Não esperamos que você faça isso – as estatísticas falam por si. Então, vamos mergulhar e ver o que os fatos têm a dizer.

Fatos sobre o seguro de vida

O seguro de vida pode parecer confuso. O conceito em si é fácil de entender. Você paga um prêmio e o seguro paga quando você morre. Infelizmente, toda a gama de políticas disponíveis hoje turvou um pouco as águas.

Não que isso tenha afetado negativamente a indústria. O oposto é verdadeiro – a indústria de seguros de vida nos Estados Unidos é a maior do mundo.

1. 52% dos americanos têm seguro de vida em 2021.

A razão mais comum para os americanos fazerem um seguro de vida é para fins de aposentadoria. Em seguida vem o pagamento de cuidados de longa duração.

2. Em 2019, 837 empresas vendiam seguros de vida nos Estados Unidos.

A indústria de seguros de vida na América está em declínio nos últimos 19 anos. O número de empresas vem diminuindo constantemente desde 2001.

3. 30 milhões de lares americanos têm seguro insuficiente.

Embora mais da metade dos americanos tenha seguro de vida, apenas metade deles está adequadamente segurado. Essencialmente, isso significa que três quartos das famílias americanas terão dificuldades após a morte do segurado porque não há dinheiro suficiente para liquidar todas as dívidas, custos funerários e assim por diante.

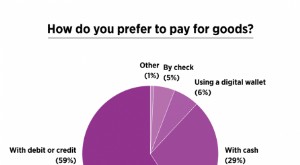

4. 41% dos americanos preferem comprar o seguro pessoalmente.

Fatos de seguro mostram que os americanos preferem discutir suas necessidades de seguro com uma pessoa. Esta é uma queda significativa em comparação com 10 anos atrás, quando quase dois terços (64%) preferiam comprar uma apólice de seguro de vida pessoalmente.

5. 28% dos millennials, 32% da geração X e 29% dos baby boomers ficam felizes em pesquisar e comprar suas políticas on-line.

Em uma estranha reviravolta, pouco menos de um terço dos baby boomers, geração X e millennials concordam que é melhor comprar suas apólices online. Com os sites de comparação se tornando muito mais precisos, ficou muito mais fácil analisar estatísticas de seguros de vida e comparar diferentes políticas e seus benefícios.

6. Mais da metade dos americanos não têm seguro de vida porque acham que é muito caro.

Parece que muitos americanos superestimam o custo do seguro de vida. Embora o seguro de vida não seja exatamente barato, a maioria das pessoas pensa que é cerca de três vezes mais caro do que realmente é.

As gerações mais jovens são especialmente notórias, pois os millennials estimam que os custos serão seis vezes maiores.

Tendências do seguro de vida

A tecnologia mudará a maneira como determinamos o risco e os preços dos seguros. Atualmente, o seguro consiste em reparar danos ou ser reativo. Funciona assim porque se baseia em perfis de risco predefinidos.

Os perfis de risco são mais genéricos porque tivemos que processar os dados manualmente. Com a inteligência artificial, porém, tudo isso está mudando. A IA pode analisar milhares de registros em segundos. No futuro, veremos uma abordagem mais flexível ao seguro.

Veremos mais recompensas por dar passos saudáveis. As empresas serão capazes de prever riscos potenciais com precisão. Isso pode nos tornar mais capazes de evitar esses riscos. Isso, por sua vez, pode aumentar o interesse por seguros em toda a população.

7. O tamanho do mercado global de seguros de saúde está projetado para atingir 108,46 bilhões até 2026.

Os avanços atuais em tecnologia, principalmente corretoras digitais e mercados de seguros, deram um impulso incrível ao mercado de seguros de saúde. Em 2019, vimos US$ 22,22 bilhões investidos no setor, e os dados de seguro de vida de 2020 mostram que o CAGR esperado para 2021–2026 é de 25,4%.

8. Os investimentos no setor de Insurtech vêm aumentando ano a ano desde 2013.

A Insurtech é uma ramificação da indústria de fintech. Essas empresas usam a tecnologia para aumentar a eficiência e a coleta de dados. O financiamento caiu um pouco no período 2017/2018, mas esse campo nascente pode vir a ser um disruptor da indústria. À medida que as seguradoras tradicionais estão demonstrando interesse, podemos ver novas colaborações surgindo.

9. A automação de sinistros pode reduzir os custos para as seguradoras em 30%.

O argumento para a automação neste setor é forte - reduzirá custos e reduzirá o tempo necessário para processar reclamações. Também poderia identificar potencial exploração e fraude. Tanto as seguradoras quanto os clientes serão beneficiados.

10. 80% dos clientes estão dispostos a usar canais digitais para realizar transações e realizar tarefas.

As seguradoras estão sendo cada vez mais pressionadas por clientes que desejam gerenciar suas apólices online. Com o ritmo de vida sendo o que é, mais consumidores estão procurando opções de autoatendimento que economizem tempo.

11. Prevê-se que os gastos com tecnologia e software de IA no setor de seguros cheguem a 571 milhões até o final de 2021.

Não se trata de saber se a IA transformará a indústria, mas sim quando. Considerando os benefícios potenciais da automação, faz sentido que as empresas invistam em IA. Isso é uma resposta a um dos principais desafios enfrentados pelo setor de seguros em 2020 – a fraude.

12. A automação de processos robóticos pode aumentar o ROI em até 200%.

A automação torna o trabalho muito mais fácil para todos. Como o seguro é um setor altamente regulamentado, o RPA tem o potencial de acelerar significativamente a conformidade, bem como reduzir custos. O aumento de poder no processo também melhora o atendimento ao cliente, pois a equipe tem mais tempo para lidar com as questões mais complexas.

Tipos de seguro de vida

As estatísticas do setor de seguros de vida dos EUA apontam para três classificações amplas para as apólices em termos de forma de pagamento. Essas políticas podem ser divididas em três subcategorias, dependendo do tipo original de política.

Glossário padrão de termos:

- Prazo :São apólices com data de expiração. Eles cobrirão você por um período definido. Quando esse período expira, o mesmo acontece com a política. Essas apólices são mais baratas, com a desvantagem de que você aposta que morrerá antes que a apólice expire.

- Inteiro :Esta apólice paga por morte. Enquanto você continuar pagando seus prêmios, sua cobertura permanece em vigor. Os prêmios são mais caros porque a apólice, em algum momento, será paga. Essas políticas também podem acumular um valor em dinheiro.

- Universal :Esta política é semelhante à de toda a vida, exceto que é mais flexível. Você pode optar por ajustar os pagamentos de prêmios, benefícios por morte e assim por diante. Por outro lado, esta política é mais cara do que o seguro de prazo. Também é uma política complexa.

- Sem exame :Esta apólice é para aqueles que não têm certeza de que podem passar no exame físico de uma seguradora. Com essas políticas, você não precisa ter um físico. Naturalmente, você pagará por esse privilégio.

- Individual:os prêmios individuais são o tipo mais provável de você encontrar. Aqui são consideradas apenas as circunstâncias pessoais do segurado.

- Grupo :As apólices de grupo oferecem benefícios para um segmento específico a uma taxa mais baixa. As empresas estão essencialmente oferecendo um desconto em massa. Eles podem fazer isso porque muitos membros da seção adotarão a política.

- Crédito :essas apólices cobrem o valor da sua dívida se você morrer. Eles são caros porque diminuem de valor juntamente com o valor do empréstimo. Ceder uma apólice de seguro de vida inteira geralmente é uma maneira mais econômica de cobrir sua dívida.

13. Em 2019, as empresas emitiram US$ 12.388.298 milhões em apólices de seguro de vida individual.

De acordo com o Conselho Americano de Seguradoras de Vida, isso marcou um aumento de 2,3% em relação ao ano anterior e um aumento anual de 1,8% em relação aos números de 2009. Confira nossa cobertura de estatísticas de finanças pessoais para obter mais informações.

14. As apólices de vida em grupo nos Estados Unidos caíram 0,1% entre 2018 e 2019.

As seguradoras americanas emitiram um total de US$ 7.358.413 milhões em apólices de grupo em 2019. Isso representa uma redução anual de 0,4% desde 2009. Parece que menos americanos acreditam que as apólices de grupo são a melhor opção de seguro de vida para eles.

15. O número de apólices de seguro prestamista emitidas em 2019 totalizou US$ 87,346 bilhões.

O número dessas apólices aumentou 4,6% entre 2018 e 2019. Esta ainda é uma queda anual de 3,6% desde 2009.

16. Taiwan tem a maior proporção de seguros no PIB globalmente.

As apólices de seguro de Taiwan, tanto vida como não vida, representam 17,4% do PIB do país. Isso indica que os taiwaneses levam o seguro muito a sério. Por outro lado, as apólices de seguro dos Estados Unidos respondem por 12% de seu PIB. A média, globalmente, é de 7,3%.

17. O valor médio das apólices de seguro de vida nos Estados Unidos em 2019 foi de US$ 178.150.

O valor nominal médio das apólices flutua ano a ano, mas há uma tendência de crescimento lento e constante. O valor total aumentou um pouco de $ 172.040 em 2009.

Quando levamos em consideração o custo médio do seguro residencial e o valor da hipoteca estimado em US$ 202.284 em 2019, a situação não parece ótima. Uma única apólice de seguro de vida média não é suficiente para cobrir o custo de uma casa média.

18. As apólices de seguro de vida permanente podem permitir que você reclame antecipadamente se desenvolver uma doença crítica ou terminal.

Essa prática é conhecida como benefícios acelerados. A ideia é que o paciente consiga melhorar sua qualidade de vida, levando ao óbito. É uma boa opção para quem é solteiro ou cuja família está financeiramente segura. Os saques antecipados reduzem o pagamento recebido por morte.

19. O seguro de vida pode incluir um aspecto de investimento.

Você pode escolher uma cobertura de vida reta ou optar por adicionar um benefício de investimento à sua apólice. Se você quiser o último, pagará um prêmio mais alto. O valor adicional, no entanto, será investido. Esse valor se acumula ao longo do tempo e geralmente você pode emprestar contra ele.

Pode fazer sentido incorporar uma política de investimento aqui, dependendo de quão boa a seguradora é na gestão de investimentos. Pode ser um pouco mais barato porque você está pagando apenas um conjunto de taxas de administração.

20. As políticas do grupo oferecem oportunidades de economia, mas trazem riscos significativos.

A principal desvantagem do seguro de grupo é que, se você mudar de emprego, perderá sua cobertura. Há também o risco de você não conseguir o melhor negócio possível. As companhias de seguros melhoram continuamente suas gamas de produtos para se manterem competitivas.

Eles podem não fazer isso com a cobertura de grupo existente, o que significa que você pode encontrar um negócio melhor em outro lugar.

Seguro de Vida Sênior

Graças aos avanços da medicina moderna, as taxas de expectativa de vida na América quase dobraram nos últimos 160 anos. Naturalmente, isso teve um efeito indireto em termos de proporções populacionais com base na idade.

Com os idosos vivendo mais, é evidente que precisamos repensar como o seguro funciona. Talvez tenhamos que considerar aumentar a idade máxima para os idosos solicitarem o seguro de vida. Também teremos que reconsiderar como o seguro de vida paga?

Hoje não é incomum que os mais jovens façam um seguro de vida. Quanto mais cedo eles começarem, melhor será o negócio que eles conseguirão. O quão viável isso permanecerá no futuro terá que ser visto. Digamos, por exemplo, que viveremos 20 anos a mais do que antes. Isso é um adicional de 20 anos de prêmios. Se considerarmos um custo médio de US$ 50 por mês, são US$ 12.000 extras em prêmios. Ou, em outras palavras, US$ 12.000 que você poderia investir de outra forma.

As tendências do setor de seguros indicam que as seguradoras devem desenvolver produtos que agreguem valor extra. No futuro, devemos começar a ver as linhas entre seguro de vida e investimento se misturando um pouco mais.

21. O americano médio viverá até uma idade avançada de 77,3 anos hoje.

Há apenas 160 anos, você tinha sorte se chegasse aos 40. Com a expectativa de vida nos Estados Unidos dobrando, teremos que começar a ver uma evolução na maneira como o seguro de vida funciona.

A pandemia do COVID-19 causou uma queda significativa em 2020, mas não se espera que tenha um efeito de longo prazo nessa tendência.

22. A porcentagem de idosos nos Estados Unidos mais que dobrou entre 1950 e 2020.

Em 1950, apenas 8% da população dos EUA eram idosos. Esse número é de 16,9% hoje. Especialistas preveem que o número aumentará para 22% até 2050.

23. 8,9% dos idosos estão ganhando abaixo da taxa de pobreza.

Isso aponta para a necessidade de um planejamento financeiro mais eficiente. As mulheres são mais propensas a viver na pobreza do que os homens. Erros no cálculo do nível de cobertura necessário para pagar a dívida e liquidar as despesas têm um sério efeito indireto.

As mulheres podem, por exemplo, ter que vender a casa da família para pagar contas hospitalares pendentes.

O melhor seguro de vida para idosos incorpora um pouco de cobertura extra para despesas imprevistas.

24. Vale a pena iniciar seu seguro de vida o mais cedo possível.

O custo médio de uma cobertura de US$ 250.000 para um homem de 20 anos é de US$ 17,02 por mês. Adie o seguro de vida até os 60 anos e seu custo de seguro de vida será de cerca de US $ 141,36 por mês.

Supondo que ambas as pessoas morram aos 70 anos, o jovem de 20 anos terá pago um total de US$ 10.692 pela cobertura. O homem de 60 anos terá desembolsado um total de US $ 18.078 ao longo dos dez anos. Não vale a pena adiar a cobertura.

Curiosamente, o mesmo não vale para o custo médio do seguro de carro. Com o seguro de carro, os motoristas mais jovens pagam taxas mais altas.

Companhias de Seguros de Vida

As tendências do setor de seguros de vida para 2020 mostram que o setor nos Estados Unidos teve algumas décadas turbulentas. Apesar do país abrigar algumas das maiores seguradoras do mundo, o setor está em declínio desde 2001. A partir de 2018, o número de seguradoras caiu quase pela metade em relação a 2001.

Curiosamente, porém, o número de corretores vem aumentando anualmente desde 1960. Talvez o que estamos interpretando como um declínio no setor seja mais um caso de fusões ou aquisições de empresas menores.

25. O número total de seguradoras de vida nos Estados Unidos vem caindo constantemente desde 2001.

O número de seguradoras caiu quase pela metade desde 2001, quando havia 1.341 seguradoras ativas. Em 2019, esse número caiu para 761. Mudanças nas áreas de seguro de vida individual e familiar podem ter contribuído para isso.

26. As tendências do setor de seguros para 2020 mostram que duas das dez principais seguradoras por capitalização de mercado eram americanas.

Com uma capitalização de mercado de US$ 32,8 bilhões, a Metlife é a quinta maior seguradora do mundo. Aflac vem em oitavo lugar com uma capitalização de mercado de US$ 26,9 bilhões.

27. A Ping An Insurance Group na China é a maior seguradora do mundo.

Com uma capitalização de mercado de US$ 187,2 bilhões, o Ping An Insurance Group é a maior seguradora do mundo. As outras principais seguradoras de vida nem chegam perto.

28. Os Estados Unidos tiveram o maior valor de prêmios emitidos em 2020.

Em 2019, os prêmios emitidos nos Estados Unidos foram avaliados em US$ 632,687 bilhões. A China ficou em um distante segundo lugar com prêmios avaliados em US$ 347,545 bilhões. O Japão ficou em terceiro lugar com valores premium de US$ 294,497 bilhões.

29. A Prudential Financial tem US$ 915,387 bilhões em ativos.

Quando se trata das outras maiores seguradoras dos EUA, a Berkshire Hathaway ficou em segundo lugar com US$ 788,133 bilhões em ativos. A New York Life fica em terceiro lugar com US$ 324,78 bilhões. Jackson National ocupa o décimo lugar com US$ 294 bilhões em ativos.

30. Existem 1.071.272 corretores de seguros, agentes e funcionários nos Estados Unidos em 2021.

O número vem crescendo ano a ano nos últimos dez anos, quando era 907.654.

31. A Prudential é a maior seguradora de vida dos Estados Unidos, mas não uma das melhores seguradoras de vida.

As informações coletadas pela J.D. Power mostram que a Prudential ocupa a quarta posição no país em termos de satisfação do cliente. Ainda acima da média do setor, mas também bem atrás da State Farm, que ocupa o primeiro lugar.

32. A Marsh and McLennan Cos. Inc. é a seguradora com a maior receita do mundo.

Esta empresa com sede em Chicago remonta a 1871. Desde então, cresceu e se tornou um conglomerado multinacional. Tem representantes em 130 países. Sua receita em 2020 foi de US$ 17,267 bilhões.

33. As seguradoras nos Estados Unidos devem manter reservas de caixa de 8% a 12%.

As seguradoras são obrigadas a manter reservas de caixa para se proteger contra grandes sinistros. Os ataques de 11 de setembro custaram às seguradoras US$ 40 bilhões, e alguns não tinham reservas de caixa adequadas para cobrir os prêmios.

As empresas poderiam ter falido se o governo não tivesse intervindo.

Histórico do Seguro de Vida

A história do seguro é interessante. A indústria de seguros de vida existe há muito mais tempo do que a maioria das pessoas imagina.

A primeira apólice foi emitida em 1706 pela Amicable Society for a Perpetual Assurance Office. Isso funcionava um pouco diferente do que o seguro hoje.

Os membros da sociedade contribuíram com prêmios mensais. No final do ano, a família dos membros falecidos recebeu um pagamento. O valor pago dependia das contribuições do falecido.

A indústria evoluiu muito desde então e está crescendo hoje.

34. As mulheres normalmente pagam 23% menos pelo seguro de vida.

Historicamente, as mulheres são consideradas um risco menor para as seguradoras. Eles são menos propensos a se envolver em comportamentos de risco que podem matá-los. Além disso, as mulheres tendem a viver mais do que os homens, e isso se reflete em prêmios mais baixos.

35. Ser fumante significa pagar duas a três vezes o valor normal do seguro de vida.

No lado positivo, depois de parar de fumar por um ano, você recebe a mesma classificação de um não fumante.

36. Os californianos foram os que tiveram mais cobertura em 2018.

Os californianos compraram US$ 356,98 bilhões em cobertura de vida em termos dos valores de face das apólices.

37. Wyoming aparece como o estado com a menor cobertura em 2018.

Os moradores de Wyoming compraram apenas US$ 4,59 bilhões em seguro de vida em 2018.

Você provavelmente está se perguntando por que houve uma diferença tão grande nos números da Califórnia e Wyoming.

É mais do que provável que seja resultado da diferença no custo de vida e nos preços médios dos imóveis.

38. O número de adultos segurados nos Estados Unidos caiu de 63% em 2011 para 52% em 2021.

Os fatos de seguro de vida para 2021 mostram que, enquanto a economia dos EUA está forte, o impacto da pandemia do COVID-19 está definitivamente sendo sentido. No entanto, não podemos dizer que a diminuição de americanos segurados seja apenas culpa da pandemia. Houve uma queda contínua e constante desde 2016, o que a antecede significativamente.

Está claro que a força da economia não é o único indicador do poder de compra da pessoa média.

39. O Presbyterian Ministers Fund, estabelecido em 1759, foi a primeira seguradora de vida dos Estados Unidos.

Este fundo foi fundado por Benjamin Franklin e protegia as famílias dos ministros falecidos. Hoje a paisagem é muito diferente. A indústria como um todo tinha uma base de ativos de US$ 9 trilhões em 2019.

Principais lições

Embora pareça mórbido pensar na morte quando você sai da escola, é o melhor momento para garantir as melhores taxas em uma apólice. À medida que você envelhece, seu risco para a seguradora aumenta e eles ajustam seus prêmios de acordo.

Adiar o seguro de vida pode ser um erro caro. O mesmo vale para subestimar a quantidade de cobertura que você precisa.

Essas estatísticas de seguro de vida deixaram você abalado?

Se você não quiser deixar sua família em uma situação financeira difícil depois de falecer, considere consultar um corretor de seguros independente. Eles podem lhe dar a escolha dos melhores produtos para você em toda a indústria.

Perguntas frequentes

Qual é a idade mínima para o seguro de vida?Não há idade mínima definida Como tal. Você pode fazer um seguro de vida para seu filho, se quiser. Se você está fazendo o seguro sozinho, o requisito é que você tenha capacidade contratual. Em outras palavras, ser legalmente capaz de celebrar um contrato. Se você não for, seu responsável terá que co-assinar.

Quanto seguro de vida eu preciso?

Prepara-te; provavelmente é muito mais do que você pensa . Comece com dez a doze vezes seu salário anual . Isso deve ser suficiente para substituir sua renda.

Quer marcar pontos brownie com sua família?

Totalize o valor da dívida pendente que você tem como família. Em seguida, adicione isso à capa mencionada acima.

Verifique se o seu fundo de pensão oferece garantia de prazo de pensão. Isso cobrirá seus beneficiários se você morrer antes da aposentadoria. Geralmente não é suficiente por si só, mas cada bit conta.

Além disso, não se esqueça de revisar sua cobertura pelo menos uma vez por ano . Deve aumentar à medida que sua renda aumenta. Se você pagou sua dívida, pode reduzir sua proteção de acordo.

Que percentagem da população tem seguro de vida?

52% dos americanos tem cobertura vitalícia.

Quanto seguro de vida a pessoa média tem?

O americano médio tem US$ 178.150 na capa da vida.

Qual faixa etária compra mais seguro de vida?

Se olharmos para a posse de seguro de vida por idade, os resultados são interessantes. A resposta pode chocá-lo. A faixa etária mais comum para as pessoas comprarem seguro é entre 35 e 45 . Os millennials são o grupo menos propenso a considerar o seguro de vida importante.

Como funciona o seguro de vida?

As estatísticas de seguro de vida mostram que o seguro de vida é, em essência, bastante simples. Você paga seus prêmios todos os meses. Enquanto você continuar pagando em dia, sua cobertura permanecerá intacta até você morrer. Existem variações sobre esse tema, mas é assim que funciona em poucas palavras.

Se você morrer de causas naturais, seus beneficiários recebem o valor nominal da apólice. Em casos de morte acidental, as empresas costumam pagar o dobro do valor de face. Chamamos isso de seguro de dupla indenização.

Artigos em Destaque

- Seguro de vida prestamista

- Seguro de Vida no Negócio

- Mais de 30 estatísticas de dívida de empréstimos estudantis para conhecer em 2021

- 19+ INCRÍVEIS estatísticas do mercado de ações para conhecer em 2021

- Mais de 21 estatísticas de poupança americanas para conhecer em 2021

- Mais de 17 estatísticas de gastos do consumidor para conhecer em 2021

- Mais de 33 estatísticas de pequenas empresas para saber em 2021

- Mais de 25 estatísticas de falência médica para conhecer em 2021

-

Mais de 29 estatísticas INCRÍVEIS do PayPal para conhecer em 2021

Mais de 29 estatísticas INCRÍVEIS do PayPal para conhecer em 2021 Você é um usuário do PayPal? Talvez você esteja executando um eCommerce? Ou você está apenas pensando sobre o uso do PayPal? Nossa seleção das estatísticas mais recentes do PayPal vai surpreende...

-

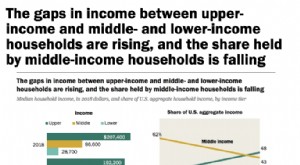

Estatísticas de desigualdade de renda dos EUA para saber em 2021

Estatísticas de desigualdade de renda dos EUA para saber em 2021 A diferença de riqueza na América está aumentando? Em uma palavra, sim. A classe média na América hoje está pior do que seus pais. Analisamos as estatísticas de desigualdade de renda dos EUA e f...