O que é um título não negociável?

Título não negociável refere-se a um título que não é negociado em nenhuma das principais bolsas de valores. Como resultado, é difícil comprar e vender esses títulos. Os títulos não negociáveis são negociados principalmente como parte de uma transação privada.

Resumo

- Títulos não negociáveis são títulos ilíquidos que não têm um mercado secundário ativo e só podem ser negociados em bolsas de balcão.

- Exemplos de títulos não negociáveis incluem títulos de poupança dos EUA, investimento em sociedades limitadas, ações de empresas privadas, etc.

- O investimento em títulos não negociáveis é ideal para investidores com um horizonte de investimento de longo prazo, um retorno garantido, e que tenham renda disponível de que não precisarão até o vencimento do investimento.

Atributos de um título não negociável

1. Altamente ilíquido

Uma das características mais importantes é que o título não tem mercado disponível para ser negociado ou vendido. Uma vez que há liquidez insuficiente; liquidez; nos mercados financeiros, a liquidez refere-se à rapidez com que um investimento pode ser vendido sem afetar negativamente seu preço. Quanto mais líquido for um investimento, mais rapidamente ele pode ser vendido (e vice-versa), e mais fácil é vendê-lo pelo valor justo. Todo o resto sendo igual, ativos mais líquidos são negociados com prêmio e ativos ilíquidos são negociados com desconto. no mercado para tal segurança, em muitos casos, tem que ser mantido até o vencimento.

2. Transferibilidade

Alguns tipos de valores mobiliários podem não ser transferíveis a outras pessoas e podem ser obrigados a ser mantidos pelo proprietário registrado até o vencimento. Por exemplo, Os títulos de poupança dos EUA devem ser mantidos até o vencimento.

3. Alto retorno

A falta de comercialização e iliquidez são atributos que fazem com que os investidores exijam uma maior taxa de retorno Taxa de Retorno A Taxa de Retorno (ROR) é o ganho ou perda de um investimento durante um período de tempo copmar para o custo inicial do investimento expresso como uma porcentagem. Este guia ensina as fórmulas mais comuns sobre títulos não negociáveis.

A necessidade de títulos não negociáveis

Os títulos não negociáveis são emitidos principalmente para garantir a estabilidade na propriedade dos títulos. Outras razões para a emissão de tal tipo de títulos incluem a necessidade de um horizonte de investimento de longo prazo.

Os títulos não negociáveis são frequentemente emitidos a um preço inferior ao valor de face, sendo os títulos resgatáveis pelo valor de face no vencimento. A variação entre o valor de face e o preço de emissão do título representa um maior rendimento ou retorno para o investidor.

Exemplos de títulos não negociáveis

A maioria dos títulos não negociáveis são instrumentos de dívida emitidos pelo governo. A seguir estão alguns exemplos de títulos não negociáveis:

- Títulos de poupança

- Ações de empresas privadas

- Títulos do governo estadual

- Títulos emitidos por governos federais

Títulos não negociáveis, como US Saving Bonds, devem ser mantidos até o vencimento e não podem ser revendidos. Os investimentos em sociedades limitadas são outro exemplo de títulos não negociáveis que não podem ser revendidos facilmente devido à falta de disponibilidade de compradores. Ações de empresas privadas também não são comercializáveis. Contudo, isso geralmente não é um obstáculo, a menos que o proprietário das ações deseje abrir mão da propriedade ou do controle da empresa.

Títulos Negociáveis vs. Títulos Não Negociáveis

A diferença fundamental entre os títulos negociáveisMarketable SecuritiesMarketable títulos são instrumentos financeiros de curto prazo irrestritos que são emitidos para títulos de capital ou para títulos de dívida de uma empresa listada publicamente. A companhia emissora cria esses instrumentos com o propósito expresso de captar recursos para financiar ainda mais as atividades e a expansão dos negócios. e títulos não negociáveis é a disponibilidade de um mercado secundário para negociar títulos negociáveis. Ao contrário dos títulos negociáveis, títulos não negociáveis não têm um valor de mercado observável, mas têm um valor intrínseco e um valor contábil.

Ao contrário dos títulos não negociáveis, os títulos negociáveis estão sujeitos a flutuações diárias de preços e expõem o investidor à volatilidade dos preços. Por outro lado, o titular de títulos não negociáveis não está exposto ao risco da volatilidade dos preços, mas deve aceitar os riscos associados à falta de liquidez e transferibilidade.

Uso de títulos não negociáveis

Um investidor está interessado em um investimento de longo prazo e está procurando investir para economizar para a educação universitária de seu filho de 4 anos. Ele tem duas opções - investir em títulos do tesouro dos EUA com vários vencimentos ou títulos de poupança dos EUA.

Com base em suas preferências, precisa, e horizonte de tempo, Os títulos de poupança dos EUA são mais adequados para o investidor. São um investimento de longo prazo e podem ser transferidos para o filho quando ele completar dezoito anos. Também, os títulos de capitalização têm risco mínimo, uma vez que são apoiados pelo Governo Federal dos EUA.

Caso o investidor decida investir em títulos do Tesouro dos EUA, seu investimento está exposto ao risco da volatilidade dos preços. Também, ele terá que renovar os títulos no vencimento designado dos títulos específicos em que decidir investir.

Vantagens de títulos não negociáveis

- Títulos não negociáveis, especialmente aqueles emitidos pelo governo, têm risco de inadimplência e preço insignificante. Isso significa que o investidor raramente perde dinheiro.

- Majoritariamente, os investidores recebem títulos não negociáveis com um desconto, mas são resgatados pelo valor de face. O diferencial representa um maior rendimento ou retorno para o investidor com um risco mínimo de perda.

Desvantagens dos títulos não negociáveis

- A falta de liquidez e comercialização representa um desafio para os investidores em títulos. Se o investidor precisa de dinheiro rapidamente, pode ser difícil liquidar seus investimentos rapidamente.

- Alguns tipos de títulos não negociáveis não são transferíveis. Se um investidor está procurando investir em tais títulos, eles devem garantir que eles investem apenas uma parte da renda disponívelRenda disponívelRenda disponível é o dinheiro que está disponível do salário de um indivíduo depois que ele / ela paga local, Estado, e impostos federais. É também que eles não exigem até o vencimento do investimento. A falta de transferibilidade significa que os títulos não podem ser resgatados quando necessário.

- Embora os títulos não negociáveis sejam investimentos seguros que proporcionam um retorno garantido, sua vantagem também é limitada. Eles não são negociados em um mercado secundário onde os investidores negociam com base na volatilidade dos títulos negociáveis para aumentar o retorno.

Recursos adicionais

CFI é o fornecedor oficial do Capital Markets &Securities Analyst (CMSA) ®Program Page - CMSA Inscreva-se no programa CMSA® da CFI e torne-se um Analista de Mercado de Capitais e Valores Mobiliários certificado. Avance na sua carreira com os nossos programas e cursos de certificação. programa de certificação, projetado para ajudar qualquer pessoa a se tornar um analista financeiro de classe mundial. Para continuar avançando em sua carreira, os recursos CFI adicionais abaixo serão úteis:

- Default RiskDefault RiskDefault risk, também chamada de probabilidade padrão, é a probabilidade de um mutuário deixar de fazer o pagamento total e oportuno do principal e dos juros,

- Títulos Mantidos até o Vencimento TítulosHeld até o Vencimento Títulos SecuritiesHeld até o Vencimento são títulos que as empresas compram e pretendem manter até o vencimento. Eles são diferentes de títulos para negociação ou títulos disponíveis para venda

- Horizonte de investimento Horizonte de investimento Horizonte de investimento é um termo usado para identificar por quanto tempo um investidor pretende manter sua carteira antes de vender seus títulos com lucro. O horizonte de investimento de um indivíduo é afetado por vários fatores diferentes. Contudo, o principal fator determinante é frequentemente a quantidade de risco que o investidor

- Mercado SecundárioMercado SecundárioO mercado secundário é onde os investidores compram e vendem títulos de outros investidores. Exemplos:Bolsa de Valores de Nova York (NYSE), Bolsa de Valores de Londres (LSE).

Artigos em Destaque

-

O que é o declínio técnico?

O que é o declínio técnico? O declínio técnico é o movimento descendente do preço de um título que é causado por outros fatores que não uma mudança fundamental no valor do título. As forças que impulsionam o movimento descendent...

-

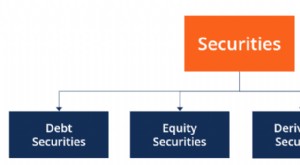

Quais são os tipos de segurança?

Quais são os tipos de segurança? Existem quatro tipos principais de títulos:títulos de dívida, títulos de capital, títulos derivados, e títulos híbridos, que são uma combinação de dívida e patrimônio. Fig. 1. Tipos de títulos ...