O que é uma tabela de anuidade?

Uma tabela de anuidades é um método que ajuda a entender o valor de uma anuidade. Ele calcula o valor presente e o valor futuro da anuidade, considerando o valor e o prazo do investimento. A tabela ajuda o investidor a tomar decisões informadas durante o planejamento de investimentos.

Anuidades são pagamentos de quantia fixa ou pagamentos múltiplos feitos em intervalos regulares. Os depósitos feitos em contas de poupançaConta de poupança Uma conta de poupança é uma conta típica de um banco ou cooperativa de crédito que permite a um indivíduo depositar, seguro, ou retirar dinheiro quando necessário. Uma conta de poupança geralmente paga alguns juros sobre os depósitos, embora a taxa seja bastante baixa., pagamentos mensais de aluguel, e as pensões de aposentadoria são consideradas anuidades. Os pagamentos recebidos de uma anuidade são relatados como receita, e o valor do imposto a ser pago depende do produto.

Resumo

- Uma tabela de anuidades ajuda a descobrir os valores presentes e futuros de uma sequência de pagamentos feitos ou recebidos em intervalos regulares.

- Ajuda o investidor a tomar decisões informadas sobre o planejamento de investimentos.

- Uma tabela de anuidades não pode ser usada para taxas de juros e períodos de tempo não discretos.

Tabela de anuidade e o valor de uma anuidade

A tabela de anuidades consiste em um fator específico para a série de pagamentos que um investidor espera receber em intervalos regulares e uma determinada taxa de juros. O número de pagamentos está no eixo y, e a taxa de juros, ou a taxa de desconto; Taxa de desconto; em finanças corporativas, uma taxa de desconto é a taxa de retorno usada para descontar os fluxos de caixa futuros de volta ao seu valor presente. Esta taxa é frequentemente o Custo Médio Ponderado de Capital (WACC) de uma empresa, taxa requerida de retorno, ou a taxa mínima que os investidores esperam ganhar em relação ao risco do investimento., está no eixo x. A intersecção do número de pagamentos e a taxa de desconto apresenta um fator que é multiplicado pelo valor dos pagamentos, fornecendo o valor presente da anuidade.

Também é possível determinar o valor futuro de uma série de investimentos usando a respectiva tabela de anuidades. Por exemplo, a tabela de anuidades pode ser usada para determinar o valor presente da anuidade que deverá fazer oito pagamentos de $ 15, 000 a uma taxa de juros de 6%, bem como o valor dos pagamentos em data futura.

Valor Presente da Anuidade, Valor futuro da anuidade, e a Tabela de Anuidade

A tabela de anuidades fornece uma maneira rápida de descobrir os valores presentes e finais das anuidades. Contudo, a tabela funciona apenas para valores discretos. Contudo, no mundo real, taxas de juros Taxa de juros Uma taxa de juros refere-se ao valor cobrado por um credor a um mutuário por qualquer forma de dívida concedida, geralmente expressa como uma porcentagem do principal. e os períodos de tempo nem sempre são discretos. Portanto, existem certas fórmulas para calcular o valor presente e o valor futuro das anuidades.

1. Anuidade regular

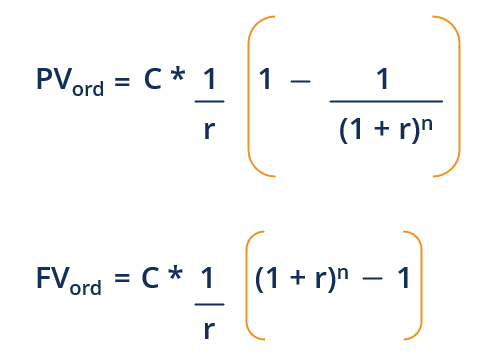

Uma anuidade regular é quando os pagamentos regulares são exigidos ou feitos no final de um período por um período de tempo específico. Os valores presentes e futuros de uma anuidade podem ser calculados como:

Onde:

- PV ord - Valor presente da anuidade ordinária

- FV ord - Valor futuro da anuidade ordinária

- C - Fluxos de caixa, que são pagamentos de anuidade neste caso

- r - Taxa de juro

- n - Número de períodos para os quais os pagamentos devem ser feitos ou exigidos

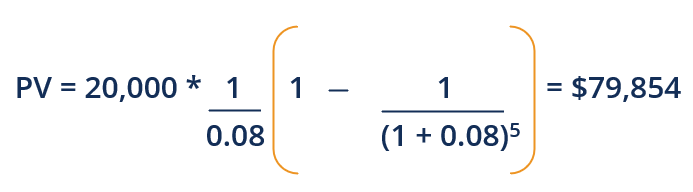

Suponha que você receba uma anuidade que pague $ 20, 000 no final de cada ano por cinco anos a uma taxa de juros de 8%, ou você pode receber uma quantia total de $ 75, 000 hoje. Qual opção é melhor?

Para comparar as duas opções, vamos descobrir o valor presente da anuidade.

Aqui, o valor da anuidade é maior; portanto, seria razoável escolher a anuidade em vez do valor global.

2. Anuidade devida

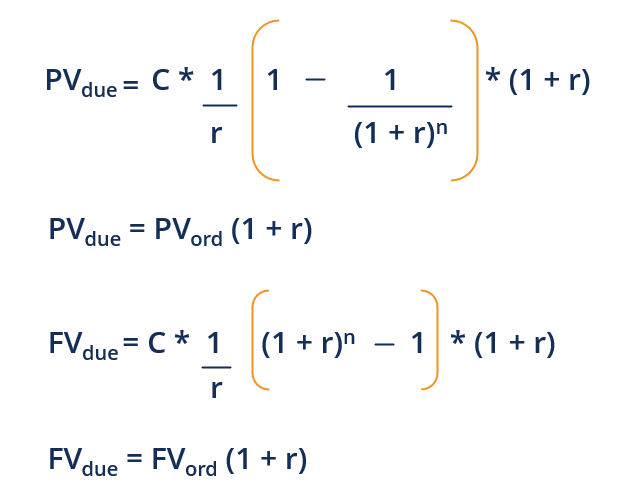

Se pagamentos regulares forem feitos ou exigidos no início de cada período por um certo período de tempo, a anuidade é chamada de anuidade vencida. Os valores presentes e futuros de uma anuidade devida podem ser calculados da seguinte forma:

Onde:

- PV devido - Valor presente da anuidade devida

- FV devido - Valor futuro da anuidade devida

Suponha que no exemplo acima, o pagamento da anuidade deve ser recebido no início de cada ano. Então, o valor presente da anuidade será:

PV devido =PV ord (1 + r)

PV devido =79, 854 (1 + 0,08)

PV devido = $ 86, 242

O valor devido da anuidade é maior; portanto, você deve escolher a anuidade devida em vez do pagamento único. Caso você tenha a opção de escolher entre os dois tipos de anuidades, você deve escolher a anuidade devida, como seu valor é mais do que a anuidade normal.

Mais recursos

A CFI é a fornecedora oficial da página do programa global Commercial Banking &Credit Analyst (CBCA) ™ - CBCAGet Certificação CBCA ™ da CFI e torna-se um Commercial Banking &Credit Analyst. Inscreva-se e progrida em sua carreira com nossos programas e cursos de certificação. programa de certificação, projetado para ajudar qualquer pessoa a se tornar um analista financeiro de classe mundial. Para continuar avançando em sua carreira, os recursos adicionais abaixo serão úteis:

- Cronograma de Amortização Cronograma de Amortização Um cronograma de amortização é uma tabela que fornece os detalhes dos pagamentos periódicos de um empréstimo amortizante. O principal de um empréstimo amortizante é pago

- Anuidade DueAnnuity DueAnnuity due refere-se a uma série de pagamentos iguais feitos no mesmo intervalo no início de cada período. Os períodos podem ser mensais, trimestral,

- Verificação de contas x contas de poupança Verificação de contas x contas de poupança Um cliente de banco pode escolher abrir contas correntes x contas de poupança, dependendo de vários fatores, como propósito, facilidade de acesso, ou outros atributos. Uma conta corrente é um tipo de conta bancária usada para transações diárias. É a conta mais básica que os bancos, cooperativas de crédito, e pequenos credores oferecem.

- Pension FundPension FundUm fundo de pensão é um fundo que acumula capital a ser pago como pensão aos funcionários quando eles se aposentam no final da carreira.

investir

-

O refrigerador de água

O refrigerador de água Aqui estão algumas coisas que estamos lançando em torno do escritório (virtual) blooom este mês ... - Apple desenvolvendo o serviço Pay Later para permitir que os clientes comprem qualquer compra ...

-

Comprar mantimentos sem dinheiro? A Amazon torna isso possível

Comprar mantimentos sem dinheiro? A Amazon torna isso possível Crédito da imagem:Amazon p Fazer compras na mercearia ficou muito mais fácil e um pouco futurista. Amazon anunciou a chegada do Amazon Go, uma bodega sem linhas, Confira, ou caixas. Enquanto você comp...

-

Como criar e imprimir cheques pessoais gratuitos

Como criar e imprimir cheques pessoais gratuitos Com alguns itens especiais, é fácil fazer verificações em casa. p Criar cheques em casa é uma boa maneira de economizar um pouco de dinheiro e de ter sempre um cheque em mãos. Não importa quantos cheq...

-

56% dos Millennials tiveram um alvoroço secundário durante a pandemia. Você deveria?

56% dos Millennials tiveram um alvoroço secundário durante a pandemia. Você deveria? Muitos ou todos os produtos aqui são de nossos parceiros que nos pagam uma comissão. É assim que ganhamos dinheiro. Mas nossa integridade editorial garante que as opiniões de nossos especialistas não ...