Como os investidores mais bem-sucedidos no mercado de ações indiano são negociados?

Com apenas uma estratégia e táticas adequadas, um investimento de portfólio no valor de $$ 5.000 pode ser feito tão grande quanto um portfólio de $ 2 bilhões.

A afirmação acima pode parecer inacreditável, mas pessoas como Rakesh Jhunjhunwala, Dolly Khanna (Rajiv Khanna), Ashish Kacholia, Vijay Kedia e muitos outros realmente mudaram a maré e criaram fortunas fenomenais no mercado.

Falando sobre Sensex sozinho, disparou a um bom ritmo de 1000 em 1995 para quase 36, 000 em 2018. Isso sinaliza mercados financeiros fortes e maduros na Índia, com um retorno cumulativo saudável de 16% ao longo de um período de 23 anos.

Mesmo assim, investir na Sensex teria ganho apenas 36x - 40x de retorno, a questão então se resume a como ganhar 4.000 vezes com as pessoas mencionadas acima, também rotulados como ‘Oráculos de Omaha’ da Índia.

Vamos explorar sua filosofia e estratégia de investimento.

Estilo de Investimentos

O estilo de investimentos refere-se à seleção de ações em uma carteira com base na própria natureza das ações ou da empresa que representam. Cada estoque pode ser amplamente classificado em 4 estilos principais

Estilo de estoque de valor

Essas são as ações que atualmente parecem estar subvalorizadas pelo mercado. Seus preços de mercado atuais são muito mais baixos do que seus números fundamentais, como Preço / Lucro, dividendos, vendas ou mesmo ativos administrados.

Essas ações têm alto rendimento de dividendos, que é uma relação entre o dividendo pago pela empresa e o preço de mercado atual. Além disso, eles têm um preço baixo para o valor contábil ou baixo P / L.

Estilo de estoque de crescimento

Essas são as ações que devem crescer muito mais rápido do que suas concorrentes. Uma das características dessas ações é que não pagam dividendos, esse dinheiro é reinvestido na empresa para o crescimento.

Ações de crescimento são comparativamente mais arriscadas do que ações de valor, pois não há dividendos. Não há pássaro na mão, eles ainda estão lá no mato.

Existem também outros estilos, como momentum, volatilidade, etc., que são mais adequados para participações de curto prazo em ações.

Dança entre ações de crescimento e valor

Uma percepção geral pode incutir que se deve ir para um estoque de valor.

Além disso, a percepção também se estende ao fato de que pessoas como Jhunjhunwala e outros têm alguma habilidade inata para identificar ações de valor grande e médio que cresceu fenomenalmente, proporcionando quase 100 vezes o retorno em um intervalo de 5 a 10 anos ou mais.

O estilo acima foi adotado por Warren Buffet. O portfólio de valor de Buffet teve um desempenho muito melhor do que ações de crescimento para o período de 2000-2013, mas, se considerarmos um horizonte de tempo mais curto, os estoques de crescimento realmente superaram o estoque de valor no período 2007-2013.

Mesmo se considerarmos um proxy como o desempenho do fundo, recentemente os fundos de valor proporcionaram um retorno de -15%, enquanto o fundo de crescimento apresentou um retorno de quase + 20%. Considerando que as perdas em ações de crescimento afetaram o portfólio mais mal, pois não há dividendos prometidos e tudo o que se ganha é reinvestido. Esses reinvestimentos em ações de crescimento podem agravar o impacto tanto no momento da história positiva quanto na negativa.

O foco agora se resume se tanto o valor quanto o crescimento estiverem em algum lugar melhor do que o outro, deve-se investir em um estilo de mistura, que é uma mistura de crescimento e valor.

Portfolio Dig

Portfólio Dolly Khanna (estilo:crescimento)

Quando uma ação se torna parte do portfólio de Dolly Khanna, é quase considerado que a ação se tornará uma multissacadora.

Dolly Khanna e seu marido Rajiv Khanna declararam sua jornada de investimento depois de vender sua empresa de sorvetes Kwality para a Hindustan Unilever. Seu portfólio vale mais de $$ 1000 crore agora.

A filosofia de investimento do casal, ou melhor, do mago Rajiv Khanna (o homem que na verdade é um especialista em seleção de ações) está conquistando empresas em crescimento no setor de pequena e média capitalização. Eles detêm as ações por muito tempo e permitem que o negócio floresça, que então eleva os estoques a uma categoria de multi-baggers.

Assim, o bloco de estilo, conforme discutido anteriormente para o casal Khanna, é Crescimento - Midcap, com pouca diluição para a tampa pequena.

A identificação dos estoques é geralmente baseada em empresas, que apresentam grande potencial de crescimento. Essas empresas são identificadas no estágio inicial do ciclo de vida dos negócios. Contudo, o portfólio do casal Khanna mostra um leve afeto pela manufatura, empresas agrícolas e de base química.

O casal Khanna quase revisa suas participações a cada trimestre, adições recentes ao seu portfólio foram Radico Khaitan e Som Distilleries, estoques à base de álcool.

Rajiv Khanna acredita estritamente que o estilo de investimento de valor é algo para seguir em frente, ele foca o crescimento acima do estilo Value.

Rakesh Jhunjhunwala (Estilo:Valor / mistura)

Rakesh Jhunjhunwala (RK) acredita fortemente na história de crescimento da Índia e na paciência do mercado.

Ele também acredita em aprender com os próprios erros. Ele investe em ações vendo a empresa subjacente e não a volatilidade do preço ou grandes oscilações que uma ação pode apresentar no mercado. As flutuações de preços são um fenômeno de curto prazo e não deve pressionar o botão de pânico em tempos de baixo desempenho das ações.

Jhunjhunwala primeiro faz uma análise completa do crescimento e da estratégia financeira da empresa. Se as estratégias forem muito complexas, a empresa não se qualifica para o portfólio de Jhunjhunwala. A empresa pode se qualificar no Small Cap, Mid Cap ou mesmo Large Cap. O único critério de seleção é uma história de crescimento convincente e o potencial da empresa.

O horizonte de tempo é um dos pilares para seu forte retorno. Falando sobre o período de espera, um período médio de participação em fundos de ações é de cerca de 9 meses a 1 ano. Contudo, O período de detenção de Jhunjhunwala em média é de 3,44 anos. Algumas das ações, como a Titan, Crisil, Tremoço, etc. foi colado por mais de 10 longos anos em seu portfólio.

As Ofertas Públicas Iniciais Lucrativas (IPOs) não movem as águas facilmente para Jhunjhunwala.

Tanto Jhunjhunwala quanto Warren Buffet compartilham quase a mesma filosofia de investimento de segurar firme e continuamente agarrar a oportunidade, investimento de estilo de valor. Uma das diferenças nas filosofias é que Jhunjhunwala acredita na alavancagem financeira, ou seja, obter dívidas para investimentos, enquanto Buffet não incentiva a alavancagem.

Jhunjhunwala começou seus investimentos iniciais com uma carteira conservadora que pode ser esperada de qualquer novo participante. Ele havia investido pesadamente em empresas de primeira linha como a Tata Power. Gradualmente, ele mudou para uma mistura de ações com estilo de crescimento e valor ou blend. Ele tinha uma grande participação na Vedanta Ltd., Titã, Tremoço, etc.

O estilo que surge imensamente no portfólio de Jhunjhunwala é ser um investidor baseado em valor. Pode parecer que ele registrou uma posição longa em uma ação específica para um horizonte de tempo oscilando em torno de 10 anos. Parece haver uma clara falta de dinheiro para uma ação de alto crescimento, pois os investidores em valor pensam que os mercados são irracionais e é o valor intrínseco da empresa que é importante.

Warren Buffet, por outro lado, que também fizera uma grande fortuna era um puro jogo de investimento de valor.

Mas Rakesh Jhunjhunwala assumiu posições de negociação e investimento voláteis simultaneamente. Recentemente, ele reduziu sua participação na DHFL (Dewan Housing Finance Ltd.) e começou a investir em entretenimento de mídia e negócios de linha branca.

Ele tem exposição a quase todos os setores decentes o suficiente para ganhar benefícios de diversificação.

Visão geral do portfólio

Dolly Khanna Portfolio Stocks (janeiro de 2019) Rakesh Jhunjhunwala Portfolio Stocks (janeiro 2019) PPAP Automotive Ltd.Agro Tech FoodsSom Distilleries &Breweries Ltd.Anant RajAssociated Alcohols &Breweries Ltd.AptechDwarikesh Industries Ltd.Autoline IndsRain Industries Ltd.BilcareRadico KhaAsitan Ltd. Granito India Ltd.DB RealtyIFB Agro Industries Ltd.Delta CorpThirumalai Chemicals Ltd.Dewan Housing FinGujarat Narmada Valley Fertilizers &Chemicals Ltd.Edelweiss FinanceNOCIL Ltd.EscortsNilkamal Ltd.Fbank BankButterfly Gandhimalai Appliances Ltd.Firstsource SolutionManaplingthi Financial Services Ltd.Firstsource SolutionManaplingitam Finance Ltd. ExchangeTata Metaliks Ltd.Jaiprakash AssociatesSrikalahasthi Pipes Ltd.LupinRSWM Ltd.Man InfraNitin Spinners Ltd.Mandhana RetailRuchira Papers Ltd.Multi Comm ExcLT Foods Ltd.NCCPrakash IndustriesProzone Intu PropertiesRallis IndiaTitanTV18 BroadcastVIP IndustriesJubilant Life SciencesComo ajudamos esses multi-baggers a crescer mais e por que eles não podem negociar durante o dia?

Sempre que uma pessoa recebe a notícia de que um dos investidores mencionados acima aumentou sua posição em uma das ações, a maioria das pessoas pensa que esses grandes grupos de reflexão podem ter acesso a algumas informações especiais e, portanto, aumentaram sua aposta.

Isso leva a uma grande demanda por parte dos seguidores e, consequentemente, o preço da ação sobe. Quando esses investidores reduzem sua participação em algumas ações, a venda de ações acontece como uma avalanche novamente reduzindo o preço da ação.

Portanto, em uma base líquida, esses investidores mostram um número fenomenal, pois tinham a vantagem de ser o pioneiro.

Se você quiser seguir, siga rápido. O tempo é inversamente proporcional ao ganho.

Pessoas que os seguem mais rápido ganham um ganho abaixo do ideal e, em seguida, ganham depreciação quando alguém chega atrasado à festa.

Essa atitude de líder-seguidor leva ao "preconceito da âncora". Onde se age precipitadamente sem julgamento próprio. Existe um pensamento impregnado de que se não se compra ou vende, alguém pode acabar sofrendo uma enorme perda monetária.

Este efeito psicológico de medo de perder oportunidades é chamado de "Mentalidade de rebanho". Isso faz com que todos realmente vendam ou comprem ações quando todas as outras pessoas ao seu redor o fazem.

Deméritos de grande base de seguidores

Esse também é um dos motivos pelos quais eles não podem negociar durante o dia. A negociação intradiária visa explorar a oportunidade de arbitragem que se vê no mercado.

Essa oportunidade de arbitragem deve durar muito para gerar mais lucro.

Quando esses investidores sofisticados negociam em alguma oportunidade de arbitragem, em questão de segundos, eles são replicados e a oportunidade de arbitragem é aproveitada em segundos.

Inferência

Como visto acima, ambos os investidores conhecidos têm estilos diferentes - RK tem valor, enquanto Dolly Khanna tem crescimento.

Nós, investidores, devemos entender o apetite pelo risco e seu próprio horizonte de tempo para o investimento. Se alguém tiver um horizonte de tempo limitado com um apetite de risco comparativo menor, pode-se recorrer ao investimento em valor.

O estilo de crescimento se encaixa melhor com tampas médias e pequenas, os retornos são maiores, mas os riscos envolvidos estão no lado superior.

Portanto, para novos investidores, o estilo de mesclagem pode ser a melhor opção. Onde se pode investir a maioria em valor e uma proporção menor de ações de crescimento. Movendo gradualmente a concentração de fundos de acordo com o desempenho das ações.

Não há mal nenhum se houver um desvio de estilo, que está mudando de estilo de valor para crescimento ou vice-versa, em seu portfólio. A filosofia de investimento, resumidamente, também pode ser independente de estilo.

Além disso, é preciso diminuir seus preconceitos em relação a esses investidores, como eles dizem, compre certo e espere.

Feliz investimento!

Isenção de responsabilidade:as opiniões expressas aqui são do autor e não refletem as da Groww.

Artigos em Destaque

- Como ler o índice do mercado de ações

- Como se tornar um milionário no mercado de ações

- Como compreender o mercado de ações

- Como Investir no Mercado de Ações Penny

- Como os investidores perdem dinheiro quando o mercado de ações quebra?

- 10 ações mais voláteis do mercado

- Como investir no mercado de ações com pouco dinheiro?

- Como comparar estoques do mesmo setor?

-

Negociação de ações após o expediente:como negociar após o fechamento do mercado

A negociação de ações após o expediente pode ser uma excelente maneira de entrar ou sair do mercado, especialmente em ações amplamente seguidas. Com a negociação em horário estendido - que inclui a ne...

-

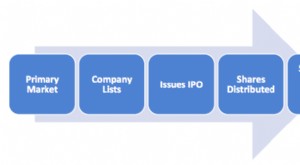

Como funciona o mercado de ações?

Como funciona o mercado de ações? É importante investir dinheiro nas vias certas para a criação de riqueza. O investimento no mercado de ações é uma opção lucrativa que recompensa os investidores com altos retornos ao longo dos anos...