Como é determinado o preço de um derivado?

Diferentes tipos de derivativos têm diferentes mecanismos de precificação. Um derivado é simplesmente um contrato financeiro com um valor que se baseia em algum ativo subjacente (por exemplo, o preço de uma ação, ligação, ou mercadoria). Os tipos de derivativos mais comuns são os contratos de futuros, Contratos a termo, opções e trocas. Derivados mais exóticos podem ser baseados em fatores como clima ou emissões de carbono.

Principais vantagens

- Derivativos são contratos financeiros usados para uma variedade de finalidades, cujos preços são derivados de algum ativo ou título subjacente.

- Dependendo do tipo de derivada, seu valor justo ou preço será calculado de maneira diferente.

- Os contratos de futuros são baseados no preço à vista junto com um valor base, enquanto as opções são precificadas com base no tempo até o vencimento, volatilidade, e preço de exercício.

- Os swaps são precificados com base na equação do valor presente de fluxos de caixa fixos e variáveis ao longo do vencimento do contrato.

Noções básicas de preços de futuros

Os contratos de futuros são contratos financeiros padronizados que permitem aos detentores comprar ou vender um ativo ou mercadoria subjacente a um determinado preço no futuro, que está bloqueado hoje. Portanto, o valor do contrato futuro é baseado no preço à vista da mercadoria.

Os preços de futuros muitas vezes se desviam um pouco do dinheiro, ou preço à vista, do subjacente. A diferença entre o preço à vista da mercadoria e o preço futuro é a base. É um conceito crucial para gestores de portfólio e negociantes porque essa relação entre os preços à vista e futuros afeta o valor dos contratos usados no hedge. Como existem lacunas entre o preço à vista e o relativo até o vencimento do contrato mais próximo, a base não é necessariamente precisa.

Além dos desvios gerados pelo lapso de tempo entre o vencimento do contrato futuro e da mercadoria à vista, qualidade do produto, local de entrega e os reais também podem variar. Em geral, a base é usada pelos investidores para avaliar a rentabilidade da entrega de dinheiro ou o real, e também é usado para pesquisar oportunidades de arbitragem.

Por exemplo, considere um contrato futuro de milho que represente 5, 000 alqueires de milho. Se o milho estiver sendo negociado a US $ 5 por bushel, o valor do contrato é $ 25, 000. Os contratos de futuros são padronizados para incluir uma certa quantidade e qualidade da mercadoria subjacente, para que possam ser negociados em uma bolsa centralizada. O preço futuro se move em relação ao preço à vista da commodity com base na oferta e na demanda dessa commodity.

Os contratos a termo têm preços semelhantes aos futuros, mas a termo são contratos não padronizados que, em vez disso, são negociados entre duas contrapartes e negociados no mercado de balcão com mais flexibilidade de termos.

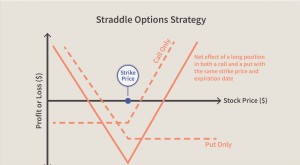

Opções Básicas de Preços

As opções também são contratos de derivativos comuns. As opções dão ao comprador o direito, mas não a obrigação, comprar ou vender um determinado valor do ativo subjacente a um preço pré-determinado, conhecido como preço de exercício, antes que o contrato expire.

O principal objetivo da teoria de precificação de opções é calcular a probabilidade de que uma opção será exercida, ou estar dentro do dinheiro (ITM), na expiração. Preço do ativo subjacente (preço das ações), preço do exercício, volatilidade, taxa de juro, e tempo para expiração, que é o número de dias entre a data de cálculo e a data de exercício da opção, são variáveis comumente usadas que são inseridas em modelos matemáticos para derivar o valor justo teórico de uma opção.

Além das ações e preços de exercício de uma empresa, Tempo, volatilidade, e as taxas de juros também são essenciais para a precificação precisa de uma opção. Quanto mais tempo um investidor tem para exercer a opção, quanto maior a probabilidade de que seja ITM na expiração. De forma similar, quanto mais volátil o ativo subjacente, maiores serão as chances de expirar o ITM. Taxas de juros mais altas devem se traduzir em preços de opções mais altos.

O modelo de precificação mais conhecido para opções é o método Black-Scholes. Este método considera o preço da ação subjacente, preço de exercício da opção, tempo até que a opção expire, a volatilidade das ações subjacentes e a taxa de juros livre de risco para fornecer um valor para a opção. Existem outros modelos populares, como os modelos de precificação de árvore binomial e árvore trinomial.

Noções básicas de preços de trocas

Os swaps são instrumentos derivados que representam um acordo entre duas partes para trocar uma série de fluxos de caixa durante um período de tempo específico. As trocas oferecem grande flexibilidade na concepção e estruturação de contratos baseados em acordos mútuos. Essa flexibilidade gera muitas variações de troca, com cada um servindo a um propósito específico. Por exemplo, uma das partes pode trocar um fluxo de caixa fixo para receber um fluxo de caixa variável que flutua conforme as taxas de juros mudam. Outros podem trocar fluxos de caixa associados às taxas de juros de um país pelos de outro.

O tipo mais básico de swap é um swap de taxa de juros plain vanilla. Neste tipo de troca, as partes concordam em trocar pagamentos de juros. Por exemplo, assume que o Banco A concorda em fazer pagamentos ao Banco B com base em uma taxa de juros fixa, enquanto o Banco B concorda em fazer pagamentos ao Banco A com base em uma taxa de juros flutuante.

O valor da troca na data de início será zero para ambas as partes. Para que esta afirmação seja verdadeira, os valores dos fluxos de caixa que as partes de swap vão trocar devem ser iguais. Este conceito é ilustrado com um exemplo hipotético em que o valor da perna fixa e da perna flutuante do swap será V consertar e V fl respectivamente. Assim, na iniciação:

Vfix =Vfl

Os valores nocionais não são trocados em swaps de taxas de juros porque esses valores são iguais e não faz sentido trocá-los. Se for assumido que as partes também decidem trocar o valor nocional no final do período, o processo será semelhante a uma troca de um título de taxa fixa por um título de taxa flutuante com o mesmo valor nocional. Portanto, esses contratos de swap podem ser avaliados em termos de títulos de taxa fixa e flutuante.

Opção

-

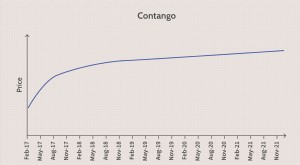

Contango

Contango O que é Contango? Contango é uma situação em que o preço futuro de uma mercadoria é superior ao preço à vista. O contango geralmente ocorre quando se espera que o preço de um ativo suba com o tempo....

-

Negociando progressões de preços do S&P 500:o básico

Negociando progressões de preços do S&P 500:o básico Os futuros do índice S&P 500 cresceram em popularidade na última década depois que a regra de negociação do dia padrão da SEC desencadeou um êxodo de capital de varejo das ações para a Globex, Platafo...