Dissecando ESG:Ética e lucratividade

Hoje, Investimento ESG - denominado por seu foco em meio ambiente, Fatores sociais e de governança - tornou-se o mais popular dos muitos tipos diferentes de estratégias de investimento sustentável (SI). Apesar de sua popularidade, Contudo, pode haver confusão sobre o que ESG implica e como ele difere de outras abordagens de SI.

ESG leva em consideração o social, impactos ambientais e de governança dos investimentos, no entanto, ainda está focado no desempenho financeiro e na geração de retornos positivos. É frequentemente referido como investimento / triagem “baseado em normas”. A triagem baseada em normas garante que os investidores tenham a capacidade de investigar as políticas e procedimentos de uma empresa em relação à ética e responsabilidade. O European Sustainable Investment Forum (Eurosif) descreve a triagem baseada em normas como a “triagem do investimento de acordo com sua conformidade com os padrões e normas internacionais”.

Os investimentos ESG são diferentes de outras estratégias de SI, como ‘investimentos de impacto’ e ‘investimentos filantrópicos’ na ponderação das prioridades. Enquanto o ESG dá o mesmo peso à ética e à lucratividade, uma estratégia de impacto classifica a influência positiva na sociedade e / ou no meio ambiente acima do ganho financeiro, mas ainda considera o lucro como um atributo positivo. Modos filantrópicos de investimento reduzem ainda mais o lucro, considerá-lo essencialmente inconseqüente.

Seu foco uniformemente ponderado em ética e lucratividade significa que o ESG se encaixa bem no espaço de gerenciamento de ativos na era da geração do milênio, proporcionando uma forma ética e responsável de investir e ao mesmo tempo gerar retorno.

Os fatos e estatísticas de crescimento

Em 2016, a Global Sustainable Investment Alliance sugeriu em seu relatório que havia $ 22,89 trilhões de ativos sendo gerenciados profissionalmente sob "estratégias de investimento responsável" - um aumento de 25 por cento desde 2014. A tendência de diversificação e o crescimento do fundo híbrido também promove a necessidade para ESG em uma base global, assim como a ênfase que tanto os reguladores quanto os investidores estão colocando na transparência da governança dos fundos. Essa transparência ilumina a estratégia ESG de um fundo - ou a falta dela. E os investidores mais jovens estão percebendo.

Como resultado, muitas empresas estão adicionando gestores de ativos com competências ESG e estão melhorando sua capacidade de divulgar indicadores ESG - o que costuma impactar positivamente a lucratividade de longo prazo. Portanto, é uma lógica de investimento genuína, combinada com a necessidade de demonstrar uma metodologia de investimento responsável em um mundo cada vez mais social e ambientalmente consciente, que está impulsionando o ESG.

Sustentabilidade é a chave

Complexidades na regulação, poluição, agitação política, migração, perturbações climáticas e outros fatores estão se combinando em uma tempestade perfeita de mudança global. A crescente natureza global da gestão de ativos apenas aumenta a influência desses fatores e os riscos subsequentes, já que o que poderia ter sido questões previamente localizadas, tem um impacto global ampliado pelo crescimento de estratégias de investimento e de ativos múltiplos em múltiplas jurisdições.

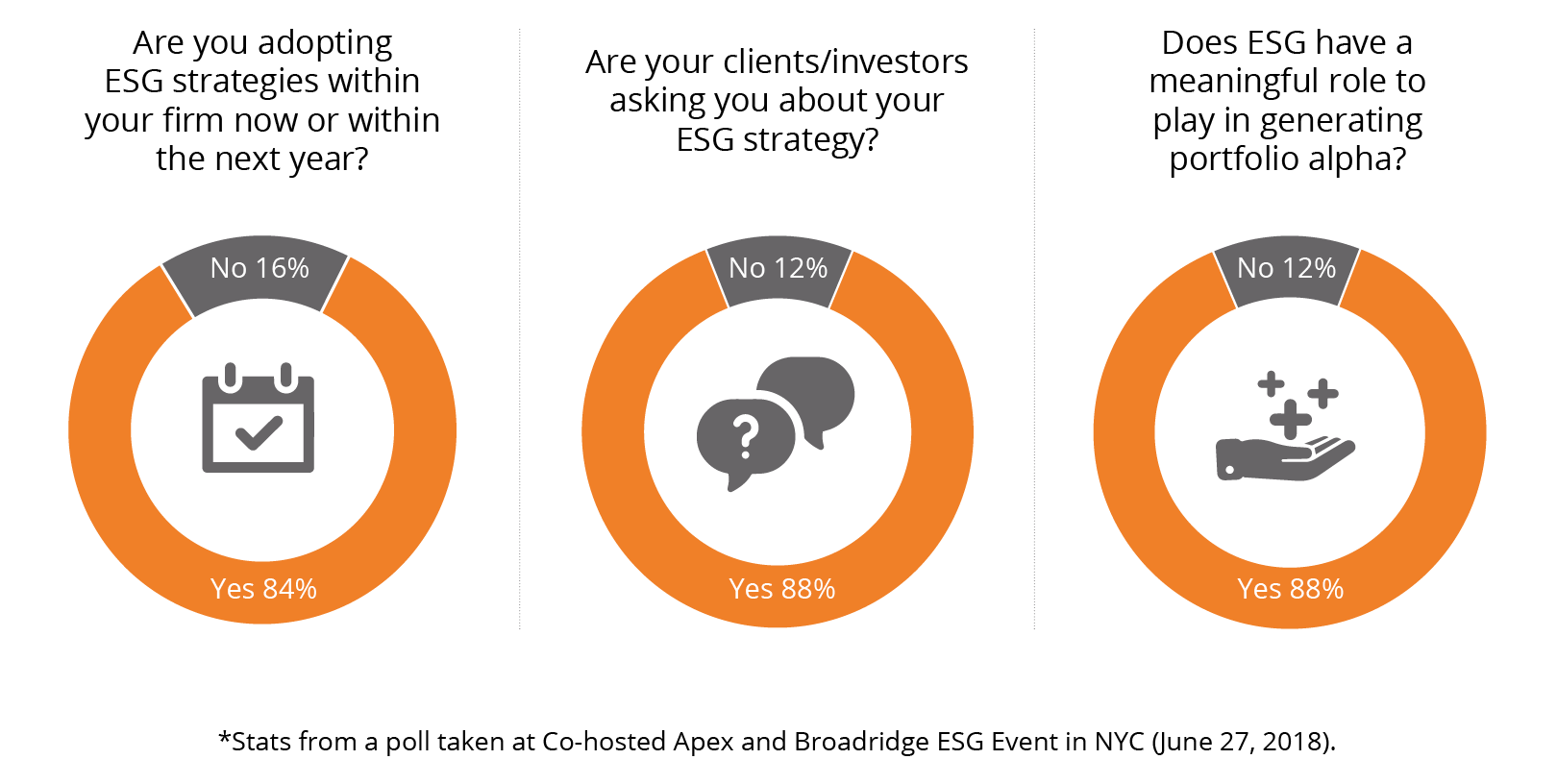

ESG é ideal para este ambiente. Como o JP Morgan declarou em um relatório de 2016 sobre investimentos ESG, “Não ter fatores ESG em seu portfólio aumenta significativamente a volatilidade, reduz os rácios de Sharpe potenciais e leva a uma probabilidade maior de sofrer maiores perdas durante tempos de estresse do mercado ”. Identificar empresas mais bem administradas nas quais investir atua, em última instância, para moderar o risco e aumentar a sustentabilidade de longo prazo no desempenho financeiro. De forma similar, uma pesquisa do CFA Institute de 2017 com mais de 1, 300 consultores financeiros e analistas de pesquisa descobriram que 73% levam as questões ESG em consideração em suas análises e decisões de investimento. Nossa própria pesquisa informal realizada em um evento recente da Apex ESG realizado em Nova York em junho de 2018, descobriram que 84 por cento dos entrevistados afirmaram o mesmo (veja abaixo). A pesquisa CFA demonstrou fortemente que o principal motivo de consideração para a integração do ESG nas análises e decisões de investimento veio da demanda do investidor e do cliente, com 66 por cento afirmando isso como o principal motivador.

O ESG também desfruta de um interesse crescente do setor de private equity. Tim Hames, O Diretor-Geral da British Private Equity and Venture Capital Association disse:“A integração do ESG nas operações de um GP tem estado no topo da agenda da indústria há alguns anos. Muitas empresas demonstraram que a integração ESG pode agregar valor a um portfólio e há um apoio crescente para a adoção dos Princípios de Investimento Responsável ”.

Sabemos que a atual natureza disruptiva do espaço de gestão de ativos é adequada aos gestores de private equity. Faz sentido, então, que esta classe de ativos está adotando ESG. A visão de longo prazo dos gestores de private equity significa que, por meio da integração ESG, eles podem capitalizar a oportunidade de criar valor social, melhorar o meio ambiente e, ao fazê-lo, aumentar seus retornos financeiros.

Fundos de investimento privado

- Prós e Contras do Retorno do Investimento

- Cobertura de moeda:benefícios e desvantagens

- Benefícios e riscos do investimento quantitativo

- Prós e Contras do Investimento Offshore

- Consultores financeiros e conflitos de interesse

- Dicas e truques de analistas de investimento financeiro

- Fórum de investimento:uma plataforma para educar e informar

- Gestão de ativos e investimento para o seu futuro

-

Liderando com Ética e Conformidade

Liderando com Ética e Conformidade Por Mark Meaney Enquanto milhões saem às ruas em um protesto global contra a prevaricação corporativa, Dean Rich Lyons, da Haas School of Business da University of California, Berkeley, adotou a ...

-

Ferramentas gratuitas de negociação de ações e investimentos

Ferramentas gratuitas de negociação de ações e investimentos Recentemente, tive um interesse crescente no mercado de ações. Eu sei que agora é mais volátil do que tem sido nos últimos anos, mas também sei que no longo prazo as ações e ações semelhantes provavel...