Não ignore ações de pequenas empresas

As ações de pequenas empresas têm muito a seu favor. Desde 1926, eles retornaram uma média anual de cerca de dois pontos percentuais a mais do que as ações de grandes empresas. Hora extra, essa diferença de dois pontos se soma. Um dólar investido em uma cesta de pequenas capitalizações em 1926 teria retornado mais de cinco vezes mais do que um dólar investido em grandes capitalizações.

Claro, há uma compensação. Retornos mais altos são a recompensa que você recebe por assumir um risco maior, e as pequenas capitalizações são mais arriscadas do que as grandes capitalizações. As ações de empresas menores são naturalmente mais voláteis porque seus negócios carecem dos recursos financeiros das grandes empresas. Um novo concorrente ou um produto falido pode colocá-los fora do mercado.

Nos últimos anos, Os versaletes desenvolveram outra vulnerabilidade. Como o investimento em índice se tornou mais popular, os investidores migraram para fundos negociados em bolsa que rastreiam o índice Standard &Poor’s 500 de ações, o índice de grande capitalização que muitas vezes é visto como a referência do mercado.

No entanto, depois de seguir o S&P por mais de quatro anos, as cápsulas pequenas estão se mexendo. Durante os primeiros seis meses de 2018, o Russell 2000, uma medida de pequeno estoque, superou o benchmark de grandes empresas em quase cinco pontos percentuais, atingindo novos máximos. Algo está mudando?

O Russell 2000 é composto por ações nas bolsas dos Estados Unidos, aproximadamente classificadas em 1, 001 a 3, 000 por capitalização de mercado (preço vezes ações em circulação). O Russell 2000 é ponderado pela capitalização de mercado, portanto, as empresas maiores afetam o desempenho do índice mais do que as menores. O estoque médio tem capitalização de US $ 2,3 bilhões.

Hora de pensar pequeno? Versaletes se movem para cima e para baixo em ciclos. Estudando os dados no ano passado, economista Erik Norland, com a empresa de mercado financeiro CME Group, encontraram seis períodos distintos nas últimas quatro décadas. De 1979 a 1983, o ganho cumulativo do Russell 2000 foi mais do que o dobro do retorno do S&P 500. De 1983 a 1990, as maiúsculas superam as minúsculas por uma margem ainda maior. Nos próximos quatro anos, as minúsculas superam as maiúsculas, mas estavam perdendo de 1994 a 1999. As pequenas capitalizações venceram as grandes capitalizações de 1999 a 2014, com o Russell subindo 268% para 84% do S&P 500. Desde então, a S&P está na vanguarda.

Infelizmente, parece não haver nenhuma razão clara para o término ou início dos ciclos. Norland acredita que as pequenas capitalizações se beneficiam desproporcionalmente dos surtos de crescimento da economia, mas não detecto nenhum padrão consistente. O principal argumento para as pequenas empresas agora é que elas tendem a se concentrar no mercado dos EUA, com pouca exposição ao comércio internacional em um momento em que a administração Trump impõe tarifas e outros países retaliam. Talvez seja verdade, mas vejo esses ciclos mais como caminhadas aleatórias prolongadas. Uma vez iniciado, um ciclo de pequena capitalização geralmente ganha impulso, e a recente ascensão de empresas menores pode significar que uma nova tendência está começando após uma calmaria.

A melhor estratégia não é tentar cronometrar o mercado, mas simplesmente comprar e manter. Se você não possui small caps suficientes - e eu acho que eles deveriam compor de 10% a 20% de seu portfólio - então compre alguns. A abordagem mais simples é comprar ETFs de índice, tal como iShares Russell 2000 (símbolo IWM, $ 167), com uma proporção de despesas de 0,2%, ou Vanguard Russell 2000 (VTWO, $ 135), com despesas de 0,15%.

Versalete, Contudo, representam uma parte do mercado que é potencialmente ineficiente, ou seja, muitas das ações passam despercebidas e podem representar pechinchas. Por exemplo, O Yahoo Finance relata que 31 analistas fizeram estimativas de ganhos de 2019 para a Microsoft (MSFT), mas apenas cinco cobrem Stamps.com (STMP, $ 271), que fornece soluções de mala direta baseadas na Internet. Com um valor de mercado de US $ 4,9 bilhões, foi recentemente a 17ª maior participação do ETF Vanguard Russell 2000.

K9-GLASSMAN.1.indd

Getty Images

Pode ser sensato, então, para procurar selecionadores de estoque inteligentes. Não são muitos, e nos últimos anos, alguns fundos de pequena capitalização lotaram suas carteiras com ações de média capitalização para aumentar os retornos. Hodges Small Cap (HDPSX), por contraste, é um verdadeiro fundo para pequenas empresas. Seu retorno médio anual nos últimos cinco anos é de 9,4%, com um rácio de despesas de 1,28%. (Se você comprar fundos de pequena capitalização administrados, você pagará um preço relativamente alto pela seleção de ações.)

Ao pesquisar versaletes, Eu identifiquei uma tendência atual poderosa:Small-cap valor as ações estão sendo derrotadas pela pequena capitalização crescimento ações (consulte Ações de valor x crescimento:o que sairá por cima?). Eu sabia que essa tendência prevalecia para grandes maiúsculas, e presumi que o motivo fosse o incrível desempenho da Apple e de outros gigantes da tecnologia. Mas olhe para versaletes. O índice Russell 2000 Value, composto por empresas no índice que têm taxas mais baixas de preço para valor contábil (valor contábil é o patrimônio líquido de uma empresa em seu balanço), ficou atrás do índice Russell 2000 Growth em 2,6 pontos percentuais, na média, nos últimos cinco anos. Nos últimos 12 meses, A Russell Growth bateu sua contraparte em valor de 24,6% para 14,9%.

Minha conclusão é que o valor de pequena capitalização pode começar a acompanhar o crescimento. Essas ações com preços reduzidos apresentam excelentes oportunidades no momento. Considerar iShares Russell 2000 Value (IWN, $ 134), um ETF com uma relação de despesas de apenas 0,24%, cujo portfólio imita o índice. Outro ETF, iShares S&P Small-Cap 600 Value (IJS, $ 167), possui os componentes de valor de um índice de pequena capitalização ligeiramente diferente, com despesas de 0,25%. Ambos os fundos possuem ações adequadamente pequenas. O Russell ETF tem uma capitalização média de mercado de US $ 1,7 bilhão; a versão S&P, $ 1,5 bilhão.

Considere os selecionadores de estoque. Novamente, os fundos administrados neste setor merecem atenção. Um dos melhores é T. Rowe Price Small-Cap Value (PRSVX), com um retorno médio anual de cinco anos de 10,8%, em comparação com 10,4% para o índice Russell 2000 Value. O fundo, um membro do Kiplinger 25, a lista de nossos fundos sem carga favoritos, tem um portfólio que atualmente é fortemente voltado para finanças, que representam 27% dos ativos, em comparação com apenas 10% em tecnologia. Uma propriedade típica é TowneBank (CIDADE, $ 32), que opera na Virgínia e na Carolina do Norte; carrega uma relação preço-lucro de 15, com base em um consenso das previsões de lucro para 2018 de cinco analistas. O fundo tem um índice de despesas de 0,91%.

Ações na carteira de Valor de pequena capitalização da Bridgeway (BRSVX) têm uma capitalização média de mercado menor do que a média do índice Russell 2000 Value. Eu gosto disso. Menor significa mais evitado. O fundo, com uma equipe de gestão veterana, retornou uma média anual de 9,0% nos últimos cinco anos, com um rácio de despesas de 0,94%. Sua posição superior é SkyWest (SKYW, $ 55), uma companhia aérea regional com um P / E de apenas 12 com base nas estimativas de 2018.

Valor de valor reduzido da Queens Road (QRSVX) é uma pequena joia. Sua capitalização média de mercado é quase a mesma do Russell 2000, e tem uma carteira de baixo giro de 46 ações. Suas participações incluem Oshkosh (OSK, $ 74), um fabricante de caminhões pesados, com um P / E de 13, e Anixter International (MACHADO, $ 65), um distribuidor de cabos e fios eletrônicos, com um P / E de 12. O fundo retornou 8,0% anualizado nos últimos cinco anos, e até agora em 2018 é um aumento de 4,1%.

Comprar ações individuais de pequena capitalização pode ser desafiador porque as empresas são menos examinadas. Uma boa maneira de encontrar vencedores é examinar as participações de fundos bem administrados. Foi o que fiz aqui (as ações de que gosto estão em negrito). Mas você pode se dar bem apenas com fundos mútuos e ETFs. Lembre-se de que com versaletes, os altos e baixos podem ser extremos, mas as recompensas - se a história servir de guia - fazem a difícil viagem valer a pena.

James K. Glassman preside a Glassman Advisory, uma empresa de consultoria de relações públicas. Ele não escreve sobre seus clientes e não possui nenhuma das ações ou fundos recomendados nesta coluna.

Fundo de investimento público

- Quais são alguns dos melhores fundos de índice de pequena capitalização?

- 20 ações de dividendos para financiar 20 anos de aposentadoria

- Wasatch Small Cap Value mantém sua cabeça erguida

- Jantar fora em estoque de restaurante

- Minha preferência por ações preferenciais

- O que é um fundo de valor?

- Explorando os aspectos negativos dos estoques de pequena capitalização

- Estoque de tampa pequena pode fazer muito barulho

-

O que são versaletes?

O que são versaletes? As pequenas capitalizações referem-se a empresas com uma capitalização de mercado geralmente variando de $ 300 milhões a $ 2 bilhões. A capitalização de mercado denota o valor justo de mercado das açõ...

-

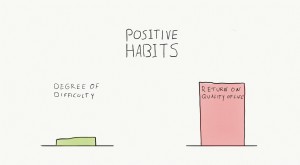

10 pequenos hábitos que têm um grande retorno sobre a vida

10 pequenos hábitos que têm um grande retorno sobre a vida Ao longo dos anos, Eu adotei muitos hábitos positivos diferentes. Para mim, um hábito é positivo quando melhora a qualidade de minha vida. Muito já foi escrito sobre a formação de hábitos. Quão difí...