9 Fundos de títulos municipais para renda livre de impostos

Getty Images

Qualquer pessoa que pretenda conter sua fatura de impostos no próximo ano não precisa ir além dos títulos municipais. Eles existem há décadas, mas muitas pessoas ainda não estão familiarizadas com este investimento de dívida em particular - bem como com os fundos de títulos municipais que os mantêm.

Os títulos municipais proporcionam rendimentos com vantagens fiscais aos investidores em intervalos regulares. No mínimo, a renda de títulos municipais está isenta de impostos federais. Dependendo de onde você mora e de onde os títulos são emitidos, essa receita também pode ser isenta de impostos estaduais e até mesmo locais.

Se você tem uma alta renda, munis são para você, diz Jim Barnes, Diretor de Renda Fixa da Bryn Mawr Trust. “A principal forma de determinar se os títulos municipais são um bom ou mau investimento para um investidor se resume à taxa marginal de imposto do investidor. Uma alta taxa de imposto marginal equivale a um rendimento equivalente tributável mais alto ao comparar diferentes opções de investimento, " ele diz. “Quanto maior a taxa marginal de imposto, mais atraente e vantajosa a receita isenta de impostos se torna para o investidor. ”

Quão poderosa é essa isenção de impostos? Para uma família que ganha $ 200, 000 por ano (casado, arquivamento em conjunto, tributado em 24%), um título municipal rendendo 4% tem um rendimento equivalente a impostos de 5,26%. Isso significa US $ 100, O investimento de 000 em munis vai gerar cerca de US $ 1, 260 a mais anualmente em renda passiva do que obteriam com um rendimento de 4% de, dizer, títulos corporativos ou ações.

Aqui estão nove fundos de títulos municipais que fornecem exposição a essa receita isenta de impostos. Há algo para cada tipo de preferência de fundo:fundos mútuos, fundos negociados em bolsa (ETFs) e fundos fechados (CEFs).

ETF iShares National Muni Bond

iShares

- Valor de mercado: $ 12,1 bilhões

- Rendimento da SEC: 2,2%

- Taxa de despesas: 0,07%

o ETF iShares National Muni Bond (MUB, $ 110,67) é o maior ETF de títulos municipais com mais de $ 12 bilhões em ativos, e também é o mais barato, com apenas 0,07% nas despesas anuais. É também um dos fundos de obrigações mais líquidos do mundo, com volume médio de quase um milhão de ações por dia.

Este fundo de índice oferece acesso barato a um mundo de mais de 3, 700 títulos municipais em uma ampla gama de vencimentos - de zero a três anos a mais de 25 anos. A qualidade do crédito é forte, também, com quase 6% do fundo investido em obrigações com notação A ou superior.

A desvantagem de um fundo de índice, claro, é que não há nenhum gerente visualizando ativamente o espaço de títulos municipais para explorar bolsões de valor e identificar questões que o índice pode não filtrar. Mas a grande diversificação do MUB ajuda a custear alguns riscos, e as taxas baixas permitem que você guarde mais de seus retornos.

Pimco Intermediate Municipal Bond Active Exchange-Traded Fund

Pimco

- Valor de mercado: $ 282,8 milhões

- Rendimento da SEC: 2,0%

- Taxa de despesas: 0,35%

o Pimco Intermediate Municipal Bond Active Exchange-Traded Fund (MUNI, $ 53,83) é um balcão único para títulos municipais que oferece uma boa troca entre rendimento e risco de taxa de juros. Este ETF também fornece acesso às grandes mentes e escala da Pimco, e isso é uma vantagem considerável.

Pimco, em quase US $ 1,7 trilhão em ativos sob gestão no final de 2018, é um dos maiores jogadores de títulos do planeta. Por que isso importa? Acesso. A Pimco costuma ser abordada com emissões de títulos antes de outros participantes do mercado.

Quanto ao próprio MUNI, esta carteira de cerca de 150 participações é mais pesada em títulos de médio prazo (62% em vencimentos de cinco a 10 anos), com quase todo o resto em títulos de curto prazo. Isso resulta em uma duração efetiva - uma medida de sensibilidade à taxa de juros - de cerca de cinco anos. Isso significa que o MUNI deve cair cerca de 5 pontos percentuais se as taxas de juros subirem 1 ponto percentual.

Essa duração é menor do que a do MUB em um pouco mais de um ano. O sacrifício:apenas 20 pontos básicos (um ponto básico é um centésimo de um por cento) no rendimento.

O argumento decisivo é que MUNI, a 0,35% nas despesas anuais, é muito mais barato do que a maioria dos produtos Pimco.

VanEck Vectors Short High-Yield Municipal ETF

VanEck

- Valor de mercado: $ 190,8 milhões

- Rendimento da SEC: 3,1%

- Taxa de despesas: 0,35%

The VanEck Vectors Short High-Yield Municipal ETF (SHYD, $ 24,66) é um fundo de índice que tenta entregar uma renda mais alta sem riscos significativamente maiores. MUNI atinge o equilíbrio ao aceitar títulos de longo prazo, mas de uma qualidade superior. SHYD é o oposto:concentra-se em títulos municipais de baixa qualidade, mas de durações mais curtas.

Considere que, embora 94% do portfólio da MUB seja classificado como A ou superior, apenas 16% das cerca de 550 participações da SHYD são vésperas do nível A - nenhuma é AA ou AAA. Enquanto isso, 32% de seus títulos são classificados como BBB, que é o nível mais baixo de dívida com grau de investimento. Todo o resto é BB sem grau de investimento, B ou CCC (leia-se:“lixo”), ou não foi classificado. O forro de prata? A grande maioria dos munis com classificação CCC não inadimplem, então, embora sejam arriscados, eles talvez não sejam tão arriscados quanto parecem.

A SHYD mitiga esse risco de alguma forma, mantendo principalmente títulos de curto e médio prazo - sua duração efetiva é de 4,4 anos. Mas ainda é um produto arriscado, razão pela qual os investidores estão sendo compensados com um bom rendimento acima de 3%.

Fundo Municipal de Alto Rendimento Invesco

Invesco

- Valor de mercado: $ 9,7 bilhões

- Rendimento da SEC: 3,3%

- Taxa de despesas: 1,06% *

- Investimento inicial mínimo: $ 1, 000

Muitos investidores são fiéis aos fundos de índice de baixo custo, e por um bom motivo. Mas os gerentes experientes podem tirar o máximo proveito do mercado de títulos municipais, cavando para vencedores e empurrando munis de baixo desempenho.

“A qualidade do crédito no mercado de títulos municipais em média é geralmente muito boa, mas a análise de crédito antes de uma compra ainda é muito importante, ”, Diz Jim Barnes, da Bryn Mawr Trust.

Fundo Municipal de Alto Rendimento Invesco (ACTHX, $ 10,05) investe em títulos municipais de médio e baixo grau, com uma duração um tanto longa de quase nove anos. Apenas 18% de sua carteira é investida em títulos com classificação A ou melhor, 16% está em grau de investimento BBB, 20% é classificado como lixo e o restante não é classificado de forma alguma.

ACTHX tem um histórico de tirar o fôlego. Este fundo superou o desempenho do Bloomberg Barclays Municipal Bond Index em todos os períodos significativos, incluindo um retorno médio anual de 8,1% na última década, que supera sensivelmente os 4,7% do índice. Novamente, escala ajuda. Invesco, como Pimco, era enorme, com US $ 225 bilhões em seus fundos de renda fixa no final de 2018. Com tanto capital em jogo, os emissores de títulos procurarão a Invesco.

A compensação é uma alta taxa de mais de 1%, para não mencionar os encargos de vendas potenciais, dependendo de coisas como quanto você investe e qual classe de ação você compra.

* Invesco High Yield Municipal Fund também cobra uma taxa de venda de até 4,25% para suas ações Classe A. Os encargos de vendas podem variar. Dependendo da elegibilidade, você poderá acessar outras classes de ações que apresentam encargos de vendas e / ou despesas anuais mais baixas.

Fundo Municipal de Alta Renda da MFS

MFS

- Valor de mercado: $ 5,1 bilhões

- Rendimento da SEC: 3,1%

- Taxa de despesas: 0,66% *

- Investimento mínimo: $ 1, 000

o Fundo Municipal de Alta Renda da MFS (MMHYX, $ 8,26) é outro fundo de títulos municipais de alto rendimento que tem mandato e foco semelhantes ao ACTHX, duração semelhante (9,2 anos) em seu portfólio, bem como despesas de vendas a serem consideradas. Em média, a qualidade de crédito é ligeiramente melhor, e também tem despesas anuais consideravelmente mais baratas.

Despesas mais baixas em produtos semelhantes podem se traduzir em melhores retornos em teoria - mas a realidade tem sido um pouco diferente. MMHYX tem uma taxa de despesa menor (0,66%) do que 1,06% de ACTHX. Despesas mais baixas muitas vezes se traduzem em melhores retornos, e isso pode se traduzir em mais dinheiro para você a longo prazo.

Teoria, Contudo, não é o mesmo que realidade. Embora a MFS Municipal High Income também tenha superado seu benchmark, ele apresenta desempenho inferior ao ACTHX mais caro em todos os períodos de tempo significativos - em menos de um ponto percentual em todos os casos, mas ainda rasteja.

MMHYX teve mais de US $ 2,6 bilhões em entradas líquidas na última década, Contudo, elevando o fundo a mais de US $ 5 bilhões em ativos. Quanto maior fica o fundo, o melhor acesso que deve ter às emissões de títulos municipais de alta qualidade, o que deve, por sua vez, melhorar o desempenho.

* O MFS Municipal High Income Fund também cobra uma taxa de venda de até 4,25% para suas ações Classe A. Os encargos de vendas podem variar. Dependendo da elegibilidade, você poderá acessar outras classes de ações que apresentam encargos de vendas e / ou despesas anuais mais baixas.

Fundo Municipal de Alto Rendimento do Norte

Northern Trust

- Valor de mercado: $ 446,3 milhões

- Rendimento da SEC: 3,7%

- Taxa de despesas: 0,60%

- Investimento inicial mínimo: $ 2, 500

Fundo Municipal de Alto Rendimento do Norte (NHYMX, $ 8,68) é um dos menores fundos mútuos de títulos municipais que existem. Como o fundo da MFS, oferece um baixo índice de despesas, e melhor ainda, não cobra carga de vendas.

NHYMX tem um foco diferente, embora - títulos de longo prazo (mais da metade da carteira está em títulos com vencimento em 21 a 30 anos; outros 23% em títulos com vencimento em 11 a 20 anos) com qualidade de crédito decente. Quase dois terços do fundo são investidos em títulos do lado inferior da dívida com grau de investimento (A e BBB). O resultado é uma duração razoável de 4,7 anos.

O Northern High Yield Municipal teve um histórico misto, incluindo períodos de desempenho superior e inferior na última década. Este fundo, com sua duração mais curta, é mais bem construído para lidar com períodos de aumento das taxas de juros. Assim, NHYMX pode não ser ideal enquanto o Federal Reserve está em pausa, mas devem retomar a pressão de alta sobre as taxas de juros, este fundo deveria ser mais a favor.

Western Asset Intermediate Municipal Fund

Ativo Ocidental

- Valor de mercado: $ 123,4 milhões

- Taxa de distribuição: 3,8%

- Taxa de despesas: 1,76%

Western Asset Intermediate Municipal Fund (SBI, $ 8,76) é um fundo fechado - o tipo de fundo menos popular em termos de ativos, mas ainda é uma opção interessante para ganhar exposição a títulos municipais.

Esta é uma carteira de alta qualidade de cerca de 170 títulos municipais, com 93% de seus ativos alocados para dívida com grau de investimento. Quase três quartos da carteira são classificados como A ou acima. A maioria dos títulos são de prazo intermediário, também, e sua duração efetiva é de 6,4 anos.

Sim, O SBI cobra pesados 1,76% nas despesas anuais. Contudo, os investidores estão negociando o fundo agora. Os fundos fechados podem realmente negociar com prêmios ou descontos significativos em seu valor patrimonial líquido, e agora a SBI é negociada com um desconto de mais de 12% para o NAV. Resumidamente, isso efetivamente significa que você está comprando as participações da Western Asset Intermediate Municipal por 88 centavos de dólar.

SBI também pode e usa "alavancagem" - essencialmente, contrair dívidas para se expor ainda mais a certos ativos com o objetivo de obter retornos.

Uma observação importante sobre os CEFs:a "taxa de distribuição" inclui não apenas a receita de juros dos títulos municipais, mas outras coisas, como ganhos de capital. Isso significa que a distribuição mensal do SBI não é totalmente livre de impostos federais, e sua extensão irá variar.

* A taxa de distribuição pode ser uma combinação de dividendos, rendimentos de juros, ganhos de capital realizados e retorno de capital, e é um reflexo anualizado do pagamento mais recente. A taxa de distribuição é uma medida padrão para CEFs.

Fundo de infraestrutura de títulos municipais de Dreyfus

Dreyfus

- Valor de mercado: $ 238,0 milhões

- Taxa de distribuição: 4,9%

- Taxa de despesas: 2,02%

Dreyfus Municipal Bond Infrastructure Fund (DMB, $ 12,95) é um fundo fechado que investe em, como você deve ter adivinhado, títulos destinados a financiar projetos de infraestrutura. E a demanda por infraestrutura tem sido muito forte, já que os Estados Unidos saíram da Grande Recessão.

Os retornos da DMB esmagaram o índice Bloomberg Barclays muni em todos os períodos de tempo significativos desde o início em 2013, incluindo 8,8% ao ano em média na última meia década contra 3,6% para o índice. Isso se deve em parte a uma grande taxa de distribuição que atualmente rende 5%.

Outro bônus:Este CEF é negociado com um desconto de mais de 7% para o NAV agora.

O único obstáculo é o custo. Em 2,02%, é no limite das despesas que você pagará por um fundo de títulos municipal. Mas, considerando seu histórico e uso de alavancagem para gerar esses retornos, a gestão está, pelo menos, a ganhar o seu sustento.

Western Asset Municipal Partners Fund

Ativo Ocidental

- Valor de mercado: $ 139,9 milhões

- Taxa de distribuição: 4,8%

- Taxa de despesas: 2,09%

Western Asset Municipal Partners Fund (MNP, $ 14,39) concentra-se em títulos municipais amarrados a coisas como transporte, Educação, água e esgoto, e cuidados de saúde. Este é um fundo de qualidade de crédito extremamente alta, com apenas 6% de suas participações em território lixo ou sem classificação.

Como DMB, apresenta uma alta taxa de distribuição de quase 5%. Basta entender que, à medida que os rendimentos dos títulos mudam graças às flutuações no ambiente das taxas de juros, as distribuições de fundos podem mudar, também; O pagamento da MNP diminuiu três vezes desde o início de 2016.

Contudo, A MNP ainda possui um forte histórico de desempenho superior. Ele superou o índice muni em cerca de 2 pontos percentuais ou mais anualmente nos últimos cinco anos, Períodos de 10 e 15 anos.

Também como DMB, este fundo é extremamente caro - pelo menos em taxas anuais.

Mas Western Asset Municipal Partners é barato em um sentido:é negociado com um desconto de quase 11% sobre o valor de seus ativos.

Fundo de investimento público

-

Os 7 melhores fundos de títulos para poupadores de aposentadoria em 2021

Os 7 melhores fundos de títulos para poupadores de aposentadoria em 2021 Getty Images Talvez uma das previsões de investimento mais fáceis de fazer para o próximo ano é que o mercado de títulos será um desafio de navegar. E isso pode significar uma época frustrante para ...

-

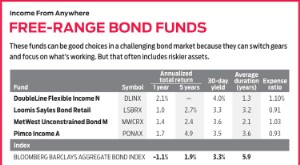

Compre esses fundos de títulos Free-Range

Compre esses fundos de títulos Free-Range No mês passado, prometi discutir fundos de obrigações cujos gestores não sejam limitados pela fidelidade a um índice ou pelo ponto de vista ultraconservador de que os títulos e notas do Tesouro são o ...