Fundo do mercado monetário

O que é um fundo do mercado monetário?

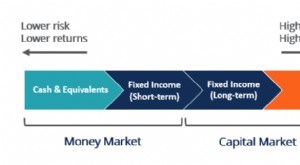

Um fundo do mercado monetário é um tipo de fundo mútuo que investe em alta liquidez, instrumentos de curto prazo. Esses instrumentos incluem dinheiro, títulos equivalentes a dinheiro, e alta classificação de crédito, títulos baseados em dívida com vencimento de curto prazo (como os títulos do Tesouro dos EUA). Os fundos do mercado monetário têm como objetivo oferecer aos investidores alta liquidez com um nível de risco muito baixo. Os fundos do mercado monetário também são chamados de fundos mútuos do mercado monetário.

Embora tenham nomes semelhantes, um fundo do mercado monetário não é o mesmo que uma conta do mercado monetário (MMA). Um fundo do mercado monetário é um investimento patrocinado por uma empresa de fundos de investimento. Portanto, não traz nenhuma garantia de principal. Uma conta do mercado monetário é um tipo de conta de poupança que rende juros. As contas do mercado monetário são oferecidas por instituições financeiras. Eles são segurados pela Federal Deposit Insurance Corporation (FDIC), e eles normalmente têm privilégios de transação limitados.

Principais vantagens

- Um fundo do mercado monetário é um tipo de fundo mútuo que investe em alta qualidade, instrumentos de dívida de curto prazo, dinheiro, e equivalentes de caixa.

- Embora não seja tão seguro quanto dinheiro, fundos do mercado monetário são considerados de risco extremamente baixo no espectro de investimento.

- Um fundo do mercado monetário gera renda (tributável ou livre de impostos, dependendo de seu portfólio), mas pouca valorização do capital.

- Os fundos do mercado monetário devem ser usados como um lugar para estacionar dinheiro temporariamente antes de investir em outro lugar ou fazer um desembolso antecipado de dinheiro; eles não são adequados como investimentos de longo prazo.

Como funciona um fundo do mercado monetário

Os fundos do mercado monetário funcionam como um típico fundo mútuo. Eles emitem unidades resgatáveis ou ações para investidores, e eles são obrigados a seguir as diretrizes elaboradas pelos reguladores financeiros (por exemplo, aquelas estabelecidas pela Comissão de Valores Mobiliários dos Estados Unidos (SEC)).

Um fundo do mercado monetário pode investir nos seguintes tipos de instrumentos financeiros baseados em dívida:

- Bankers 'Acceptances (BA) - dívida de curto prazo garantida por um banco comercial

- Certificados de depósito (CDs) - certificado de poupança emitido por banco com vencimento de curto prazo

- Papel comercial - dívida corporativa de curto prazo não garantida

- Acordos de recompra (Repo) - títulos do governo de curto prazo

- Títulos do Tesouro dos EUA - questões de dívida do governo de curto prazo

Os retornos desses instrumentos dependem das taxas de juros de mercado aplicáveis, e portanto, os retornos gerais dos fundos do mercado monetário também dependem das taxas de juros.

Tipos de fundos do mercado monetário

Os fundos do mercado monetário são classificados em vários tipos, dependendo da classe de ativos investidos, o período de maturidade, e outros atributos.

Fundo de dinheiro principal

Um fundo de dinheiro de primeira linha investe em dívida de taxa flutuante e papel comercial de ativos não do Tesouro, como aqueles emitidos por empresas, Agências governamentais dos EUA, e empresas patrocinadas pelo governo (GSEs).

Fundo de dinheiro do governo

Um fundo de dinheiro do governo investe pelo menos 99,5% de seus ativos totais em dinheiro, títulos do governo, e acordos de recompra que são totalmente garantidos por dinheiro ou títulos do governo.

Fundo do Tesouro

Um fundo do Tesouro investe em títulos de dívida emitidos pelo Tesouro dos EUA padrão, como letras do Tesouro, Obrigações do Tesouro, e notas do Tesouro.

Fundo monetário isento de impostos

Um fundo monetário isento de impostos oferece ganhos isentos de imposto de renda federal dos EUA. Dependendo dos títulos exatos em que investe, um fundo monetário isento de impostos também pode ter isenção de impostos de renda estaduais. Títulos municipais e outros títulos de dívida constituem principalmente esses tipos de fundos do mercado monetário.

Alguns fundos do mercado monetário são direcionados para atrair dinheiro institucional com um alto valor mínimo de investimento (geralmente US $ 1 milhão). Ainda, outros fundos do mercado monetário são fundos de dinheiro de varejo e são acessíveis a investidores individuais como resultado de seus mínimos mínimos.

Considerações Especiais

O padrão de valor patrimonial líquido (NAV)

Todas as características de um fundo mútuo padrão se aplicam a um fundo do mercado monetário, com uma diferença fundamental. Um fundo do mercado monetário visa manter um valor patrimonial líquido (NAV) de $ 1 por ação. Quaisquer lucros excedentes gerados por meio de juros sobre as participações do portfólio são distribuídos aos investidores na forma de pagamentos de dividendos. Os investidores podem comprar ou resgatar cotas de fundos do mercado monetário por meio de empresas de fundos de investimento, Corretoras, e bancos.

Uma das principais razões para a popularidade dos fundos do mercado monetário é a manutenção do NAV de $ 1. Este requisito força os gestores de fundos a fazer pagamentos regulares aos investidores, proporcionando um fluxo regular de renda para eles. Também permite cálculos e rastreamento fáceis dos ganhos líquidos gerados pelo fundo.

Quebrando o Buck

Ocasionalmente, um fundo do mercado monetário pode cair abaixo do NAV de $ 1. Isso cria uma condição que às vezes é referida com o termo coloquial "quebrar a bola". Quando esta condição ocorre, pode ser atribuído a flutuações temporárias de preços nos mercados monetários. Contudo, se persistir, a condição pode desencadear um momento em que a receita de investimento do fundo do mercado monetário não exceda suas despesas operacionais ou perdas de investimento.

Por exemplo, se o fundo usasse alavancagem excessiva na compra de instrumentos - ou as taxas de juros gerais caíssem para níveis muito baixos próximos de zero - e o fundo quebrasse o dólar, então, um desses cenários pode levar a uma condição em que o fundo não pode atender aos pedidos de resgate. Se isso acontecer, os reguladores podem intervir e forçar a liquidação do fundo. Contudo, os casos de quebra do dinheirinho são muito raros.

Em 1994, a primeira instância de quebrar o dinheirinho ocorreu. O Community Bankers U.S. Government Money Market Fund foi liquidado a $ 0,96 por ação. Este foi o resultado de grandes perdas que o fundo sofreu após um período de pesados investimentos em derivativos.

Em 2008, após a falência do Lehman Brothers, o venerável Fundo Primário de Reserva também quebrou a dívida. O fundo detinha milhões de obrigações de dívida do Lehman Brothers, e resgates em pânico por parte de seus investidores fizeram seu NAV cair para $ 0,97 por ação. A retirada do dinheiro causou a liquidação do Fundo Primário de Reserva. Este evento desencadeou o caos em todos os mercados monetários.

Para evitar que isso aconteça novamente, em 2010 - após a crise financeira de 2008 - a SEC emitiu novas regras para administrar melhor os fundos do mercado monetário. Essas regras destinavam-se a fornecer mais estabilidade e resiliência, colocando restrições mais rígidas sobre as posições da carteira e introduzindo disposições para a imposição de taxas de liquidez e suspensão de resgates.

Regulamentação de Fundos do Mercado Monetário

Nos E.U.A., os fundos do mercado monetário estão sob a alçada da SEC. Este órgão regulador define as diretrizes necessárias para as características, maturidade, e variedade de investimentos permitidos em um fundo do mercado monetário.

De acordo com as disposições, um fundo monetário investe principalmente em instrumentos de dívida de primeira linha, e devem ter um prazo de vencimento inferior a 13 meses.A carteira de fundos do mercado monetário deve manter um prazo de vencimento médio ponderado (WAM) de 60 dias ou menos. Este requisito de WAM significa que o período de vencimento médio de todos os instrumentos investidos - tomados em proporção aos seus pesos na carteira do fundo - não deve ser superior a 60 dias. Esta limitação de vencimento é feita para garantir que apenas instrumentos altamente líquidos se qualifiquem para investimentos, e o dinheiro do investidor não está bloqueado em instrumentos de longo prazo que podem prejudicar a liquidez.

Um fundo do mercado monetário não está autorizado a investir mais do que 5% em qualquer emitente (a fim de evitar o risco específico do emitente). títulos emitidos pelo governo e acordos de recompra constituem uma exceção a esta regra.

Vantagens e desvantagens dos fundos do mercado monetário

Os fundos do mercado monetário competem contra opções de investimento semelhantes, como contas bancárias do mercado monetário, fundos de títulos ultracurtos, e fundos em dinheiro aprimorados. Essas opções de investimento podem investir em uma variedade mais ampla de ativos, bem como visando maiores retornos.

O objetivo principal de um fundo do mercado monetário é fornecer aos investidores um caminho seguro para investir em fundos seguros e altamente líquidos, equivalente em dinheiro, ativos baseados em dívidas usando montantes de investimento menores. No reino de investimentos semelhantes a fundos mútuos, fundos do mercado monetário são caracterizados como de baixo risco, investimento de baixo retorno.

Muitos investidores preferem estacionar quantias substanciais de dinheiro em tais fundos para o curto prazo. Contudo, fundos do mercado monetário não são adequados para objetivos de investimento de longo prazo, como planejamento de aposentadoria. Isso ocorre porque eles não oferecem muita valorização do capital.

Os fundos do mercado monetário parecem atraentes para os investidores, pois vêm sem cargas - sem encargos de entrada ou de resgate. Muitos fundos também fornecem aos investidores ganhos com vantagens fiscais, investindo em títulos municipais isentos de impostos no nível federal (e, em alguns casos, no nível estadual, também).

Prós-

Muito baixo risco

-

Altamente líquido

-

Melhores retornos do que contas bancárias

-

Sem seguro FDIC

-

Sem valorização de capital

-

Sensível às flutuações das taxas de juros, política monetária

É importante ter em mente que os fundos do mercado monetário não são cobertos pelo seguro de depósito federal do FDIC, enquanto as contas de depósito do mercado monetário, contas de poupança online, e certificados de depósito, estão cobertos por este tipo de seguro. Como outros títulos de investimento, Os fundos do mercado monetário são regulamentados pelo Investment Company Act de 1940.

Um investidor ativo que tem tempo e conhecimento para procurar os melhores instrumentos de dívida de curto prazo possíveis - oferecendo as melhores taxas de juros possíveis em seus níveis preferidos de risco - pode preferir investir por conta própria nos vários instrumentos disponíveis. Por outro lado, um investidor menos experiente pode preferir seguir a rota do fundo do mercado monetário, delegando a tarefa de gestão do dinheiro aos operadores do fundo.

Os acionistas do fundo normalmente podem retirar seu dinheiro a qualquer momento, mas eles podem ter um limite no número de vezes que eles podem se retirar dentro de um determinado período.

História dos fundos do mercado monetário

Os fundos do mercado monetário foram projetados e lançados durante o início da década de 1970 nos EUA. Eles ganharam popularidade rápida porque eram uma maneira fácil para os investidores comprarem um conjunto de títulos que, em geral, ofereceu melhores retornos do que aqueles disponíveis em uma conta bancária padrão com juros.

O papel comercial tornou-se um componente comum de muitos fundos do mercado monetário. Anteriormente, os fundos do mercado monetário detinham apenas títulos do governo. Contudo, essa transição de apenas títulos do governo resultou em rendimentos mais elevados. Ao mesmo tempo, foi essa dependência de papel comercial que levou à crise do Fundo Primário de Reserva.

Além das reformas que a SEC introduziu em 2010, a SEC também implementou algumas mudanças estruturais fundamentais na forma como regulam os fundos do mercado monetário em 2016.

Essas mudanças exigiram que os fundos institucionais de primeira linha do mercado monetário flutuassem seu NAV e não mais mantivessem um preço estável. Os fundos de varejo e do mercado monetário do governo dos EUA foram autorizados a manter a política estável de US $ 1 por ação. Os regulamentos também forneceram aos conselhos de fundos do mercado monetário não governamentais novas ferramentas para lidar com as corridas.

Fundos do mercado monetário hoje

Hoje, Os fundos do mercado monetário tornaram-se um dos pilares centrais dos mercados de capitais atuais. Para investidores, eles oferecem uma diversificada, carteira gerida profissionalmente com elevada liquidez diária. Muitos investidores usam fundos do mercado monetário como um lugar para estacionar seu caixa até que eles decidam sobre outros investimentos ou para necessidades de financiamento que possam surgir no curto prazo.

As taxas de juros disponíveis nos vários instrumentos que constituem a carteira de um fundo do mercado monetário são os principais fatores que determinam o retorno de um determinado fundo do mercado monetário. Olhar para os dados históricos é suficiente para fornecer detalhes suficientes sobre como os retornos do mercado monetário se saíram.

Durante a década de 2000 a 2010, as políticas monetárias do Federal Reserve Bank levaram a taxas de juros de curto prazo - as taxas que os bancos pagam para tomar dinheiro emprestado uns dos outros - em torno de 0%. Essas taxas quase zero significam que os investidores de fundos do mercado monetário viram retornos significativamente mais baixos, em comparação com as décadas anteriores. Avançar, com o endurecimento das regulamentações após a crise financeira de 2008, o número de títulos para investimento diminuiu.

Um estudo comparativo de 2012 da Winthrop Capital Management indica que, embora os ativos líquidos do Federated Prime Money Market Fund tenham aumentado de US $ 95,7 bilhões para US $ 204,1 bilhões entre 2007 e 2011, a rentabilidade total do fundo efetivamente caiu de 4,78% para 0% no mesmo período.

Outra política econômica nos últimos anos que teve um impacto adverso sobre os fundos do mercado monetário é a flexibilização quantitativa (QE). QE é uma política monetária não convencional em que um banco central compra títulos do governo ou outros títulos do mercado para reduzir as taxas de juros e aumentar a oferta de moeda.

Como as principais economias em todo o mundo, incluindo os EUA, seguiram as medidas de QE após a crise financeira de 2008, uma boa parte do dinheiro do QE foi parar em fundos mútuos do mercado monetário como um paraíso. Essa migração de recursos fez com que as taxas de juros permanecessem baixas por um longo período, e a diminuição dos retornos dos fundos do mercado monetário.

Informação de fundo

- Hedge de mercado monetário

- Fundo de Mercado Emergente

- 3 tipos de fundos do mercado monetário

- Riscos e custos de fundos do mercado monetário

- O Fundo do Mercado Monetário vs Contas de Poupança Tradicionais

- Fundo do mercado monetário vs conta do mercado monetário

- Introdução ao Fundo do Mercado Monetário

- Stable Value Fund vs Money Market Fund

-

Definição de resgate do mercado monetário

Definição de resgate do mercado monetário Definição de resgate do mercado monetário Os fundos do mercado monetário são fundos mútuos que são obrigados por lei a investir em títulos equivalentes a dinheiro, geralmente empréstimos de curtíssim...

-

Características dos títulos do mercado monetário

Características dos títulos do mercado monetário Os títulos do mercado monetário oferecem segurança e liquidez para investidores dispostos a aceitar um retorno relativamente baixo. p Negócios, governos e instituições financeiras emitem títulos do me...