Escolhendo um ETF de índice de alto desempenho

Quando você quiser escolher um índice ETF de alto desempenho, há várias decisões importantes a serem tomadas. Você precisa decidir se se sente confortável com o uso de alavancagem - um número crescente de provedores de ETF oferece essa opção. Você precisa determinar se há um viés de investimento que deseja adotar ou se uma abordagem mais ampla é mais adequada à sua tolerância ao risco. Finalmente, você precisa escolher o provedor mais adequado para suas necessidades; muitos oferecem produtos muito semelhantes.

considerações gerais

Como acontece com qualquer decisão de investimento, você deve determinar seu horizonte de tempo, tolerância de risco, e objetivos antes de aplicar qualquer capital. Se você tem um alto nível de aversão ao risco, por exemplo, a alavancagem é menos provável de ser apropriada. Estas são as considerações de investimento mais básicas, mas pode simplificar significativamente o processo, pois certas escolhas serão facilmente eliminadas respondendo a essas perguntas.

Aproveitar

Um ETF alavancado é projetado para ampliar o retorno de seu índice subjacente, geralmente por um fator de 2 ou 3. Portanto, se você possui um ETF alavancado no S&P 500 em um dia, o índice sobe 1 por cento, seu retorno será de 2 ou 3 por cento. Existem também ETFs que se movem na direção oposta do índice subjacente. A desvantagem dos ETFs alavancados é que, com o tempo, eles tendem a perder valor, independentemente do desempenho do índice que acompanham. Por esta razão, eles são apropriados para negociação, mas tendem a não fazer bons investimentos de longo prazo. Se sua intenção é negociar ativamente os ETFs de índice que você selecionar, os alavancados podem ser adequados, pois podem gerar retornos desproporcionais.

Escolhendo um Índice

Na maioria dos casos, quando você quiser escolher um ETF de alto desempenho, a questão central é em qual índice investir. Alguns índices, como o Russell 2000, lhe dará exposição a ações de menor capitalização, que podem ter um melhor desempenho quando o mercado está subindo. A teoria aqui é que durante uma expansão econômica, empresas menores tendem a ser mais orientadas para o crescimento e mais capazes de capturar retornos. Embora grandes empresas tenham amadurecido no mercado, as pequenas empresas são mais ágeis e capazes de capitalizar novas oportunidades. Em contraste, durante os períodos mais desafiadores, Acredita-se que as empresas maiores sejam mais capazes de resistir à tempestade. Índices mais amplos como o S&P 500 podem ser mais estáveis e atraentes para você se preferir menos risco.

Assim como o Russell é um amplo índice de mercado que se concentra em um segmento de mercado diferente, existem índices que acompanham diferentes setores do mercado. Variando de energia a tecnologia e finanças, você pode investir diretamente em um setor específico da economia. Uma estratégia popular é determinar qual setor está ficando para trás e investir para uma recuperação. Esta teria sido uma abordagem muito bem-sucedida no setor financeiro após a recente crise, já que apenas algumas instituições faliram e o setor experimentou um crescimento explosivo. Não importa a abordagem específica, a etapa mais importante na escolha de um índice ETF de alto desempenho é determinar suas próprias necessidades e, em seguida, adaptar quaisquer decisões a essas necessidades.

Informação de fundo

-

Boom ETF impulsiona ouro em forte alta

Boom ETF impulsiona ouro em forte alta p A corrida do ouro de 2020 nos mercados está começando a enervar até mesmo alguns fãs de longa data de metais preciosos. enquanto a prata mais do que dobrou desde que atingiu uma baixa de vários anos...

-

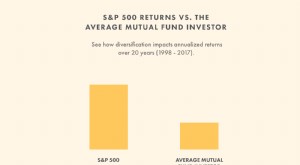

Fundos de índice - Noções básicas de fundos de índice, Seus recursos e mais

Fundos de índice - Noções básicas de fundos de índice, Seus recursos e mais A diversificação é a chave para construir uma carteira de investimentos de sucesso. Os fundos mútuos de índice podem ajudá-lo a alcançar essa diversificação de maneira eficaz. Leia esta postagem para ...