Fed Funds Futures

O que são Fed Funds Futures?

Os futuros dos fundos federais são contratos financeiros que representam a opinião do mercado de onde estará a taxa de fundos federais oficial diária no momento do vencimento do contrato. Os contratos futuros são negociados na Chicago Mercantile Exchange (CME) e são liquidados em dinheiro no último dia útil de cada mês. Os futuros do Fed Fund podem ser negociados todos os meses por até 36 meses.

A taxa dos fundos federais é a taxa de empréstimo interbancário de um dia para o outro para o excesso de reservas dos bancos comerciais.

Principais vantagens

- Os futuros dos fundos federais são derivativos que acompanham a taxa dos fundos federais, que é a taxa de empréstimo overnight interbancária nos EUA

- Os futuros dos fundos do Fed são negociados na Chicago Mercantile Exchange e são liquidados em dinheiro mensalmente.

- A taxa de fundos federais é indiscutivelmente o índice de taxa de juros mais importante, costumava definir taxas de juros para tudo, desde hipotecas a empréstimos para automóveis e depósitos bancários.

Compreendendo Fed Funds Futures

Os futuros de fundos federais são usados por bancos e gestores de carteiras de renda fixa para se proteger contra flutuações no mercado de taxas de juros de curto prazo. Eles também são uma ferramenta comum que os comerciantes usam para assumir posições especulativas sobre a futura política monetária do Federal Reserve. O grupo CME criou uma ferramenta que usa contratos futuros de fundos federais para determinar a probabilidade de o Federal Reserve mudar a política monetária em uma reunião específica, que se tornou uma ferramenta útil em relatórios financeiros.

A maioria dos mercados financeiros são afetados pela taxa de fundos do Fed, taxa de juros do banco central dos EUA. A tendência na taxa de futuros dos Fed Funds reflete o que os investidores esperam que os formuladores de políticas façam com a taxa.

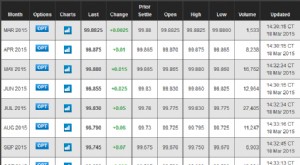

Especificações do contrato

O preço do contrato é 100 menos a taxa efetiva de fundos do Fed. Por exemplo, em dezembro de 2015, o contrato estava sendo negociado a 99,78, isso implicava que os investidores previam uma taxa de juros de 0,22%. Mas essa era a média mensal. Em 2016, o contrato futuro de fundos do Fed para aquele mês estava sendo negociado a 99,19, o que implica que a taxa média de fundos do Fed é de 0,81% para esse mês. Então, o mercado futuro de fundos do Fed reflete 74% de chance de o banco central elevar as taxas de juros no próximo mês, de acordo com a Bloomberg, enquanto o CME calcula uma chance de 73,6%, com base nos mesmos contratos.

Contudo, tanto a Bloomberg quanto as estimativas do CME subestimam a probabilidade de que os mercados decolem em dezembro. Em parte, isso se deve ao fato de o Fed ter alterado a faixa das taxas de juros após a crise financeira de 2008. Em vez de ajustar a quantidade de dinheiro no sistema para atingir uma única taxa de fundos do Fed, que é tradicionalmente feito para afetar a política monetária, o banco central dos EUA em 2008 passou de uma faixa de 0% para uma faixa de 0,25%. Assim, a taxa efetiva de fundos do Fed foi negociada dentro desta faixa desde então e teve uma média de aproximadamente 13,2 pontos base.

O cálculo do aumento da taxa de juros para contratos futuros depende se o Fed retorna a uma meta específica ou aumenta sua faixa em 25 pontos base. O Fed vai definir o novo intervalo, e a reação dos investidores às duas taxas determina o cálculo da probabilidade de aumento implícito nos futuros. Por exemplo, se a taxa de fundos do Fed efetiva estiver mais perto da extremidade inferior da faixa do banco central, a probabilidade de um aumento da taxa implícito nos contratos futuros dos fundos do Fed é maior. Se a taxa de fundos do Fed efetiva aumentar 37,5 pontos base, então a probabilidade é de aproximadamente 70%. Contudo, se a taxa efetiva de fundos do Fed estiver na faixa mais alta, então, a probabilidade de aumento da taxa é menor.

mercado de câmbio

-

“F” é para prever a taxa de fundos do Fed seguindo futuros

“F” é para prever a taxa de fundos do Fed seguindo futuros p Nota do editor:tiramos a poeira deste artigo que foi publicado originalmente em 21 de abril, 2015. Vale a pena repetir porque sua utilidade para ajudar a rastrear a decisão da taxa de juros potencia...

-

Taxa Spot

Taxa Spot Qual é a taxa de spot? A taxa à vista é o preço cotado para liquidação imediata em uma taxa de juros, mercadoria, uma segurança, ou uma moeda. A taxa de spot, também conhecido como preço à vista, é ...