Quais são os tipos de segurança?

Existem quatro tipos principais de títulos:títulos de dívida, títulos de capital, títulos derivados, e títulos híbridos, que são uma combinação de dívida e patrimônio.

Vamos primeiro definir a segurança. O título se refere a um instrumento financeiro ou ativo financeiro que pode ser negociado no mercado aberto, por exemplo., um estoque, ligação, contrato de opções, ou ações de um fundo mútuoFundos mútuos Um fundo mútuo é um pool de dinheiro coletado de muitos investidores com a finalidade de investir em ações, títulos, ou outros títulos. Os fundos mútuos são propriedade de um grupo de investidores e geridos por profissionais. Aprenda sobre os vários tipos de fundos, como eles trabalham, e os benefícios e compensações de investir neles, etc. Todos os exemplos mencionados pertencem a uma determinada classe ou tipo de segurança.

Resumo

- O título é um instrumento financeiro que pode ser negociado entre as partes no mercado aberto.

- Os quatro tipos de títulos são dívidas, capital próprio, derivado, e títulos híbridos.

- Detentores de títulos patrimoniais (por exemplo, ações) podem se beneficiar de ganhos de capital com a venda de ações.

Títulos de dívida

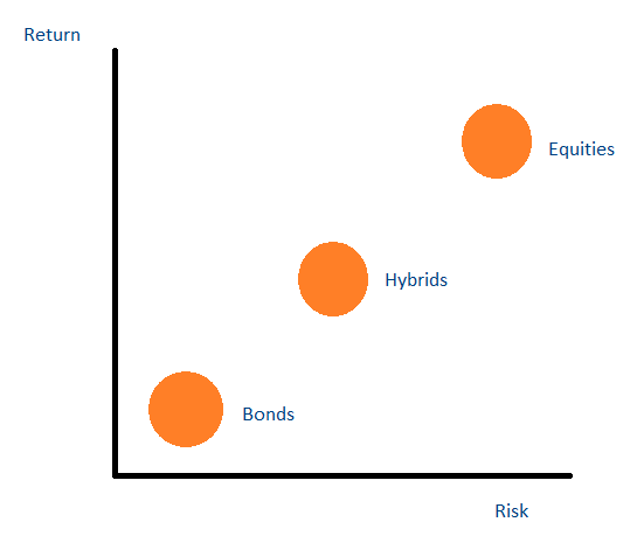

Títulos de dívida, ou títulos de renda fixa, representam dinheiro que é emprestado e deve ser reembolsado com termos que definem o valor dos fundos emprestados, taxa de juro, e data de vencimento. Em outras palavras, títulos de dívida são instrumentos de dívida, tais como ligações (por exemplo, um título do governo ou municipal) ou um certificado de depósito (CDCallable Certificate of DepositUm Certificado de depósito resgatável é um depósito a prazo segurado pela FDIC em um banco ou outras instituições financeiras. Os CDs resgatáveis podem ser resgatados pelo emissor antes de sua data de vencimento real, dentro de um período de tempo e preço de chamada especificados.) que podem ser negociados entre as partes.

Títulos de dívida, como títulos e certificados de depósito, como uma regra, exigem que o titular faça os pagamentos regulares de juros, bem como o reembolso do valor principal juntamente com quaisquer outros direitos contratuais estipulados. Esses títulos são geralmente emitidos por um prazo fixo, e, no fim, o emissor os resgata.

A taxa de juros de um título de dívida sobre um título de dívida é determinada com base no histórico de crédito do mutuário, histórico, e solvência - a capacidade de reembolsar o empréstimo no futuro. Quanto maior o risco de inadimplência do mutuário no empréstimo, quanto maior a taxa de juros que um credor exigiria para compensar a quantidade de risco assumida.

É importante mencionar que o valor em dólares do volume diário de negociação dos títulos de dívida é significativamente maior do que o das ações. A razão é que os títulos de dívida são em grande parte detidos por investidores institucionais, ao lado de governos e organizações sem fins lucrativos.

Títulos de capital

Os títulos patrimoniais representam a participação acionária detida pelos acionistas de uma empresa. Em outras palavras, é um investimento nas ações de uma organização para se tornar um acionista da organização.

A diferença entre os detentores de títulos patrimoniais e os detentores de títulos de dívida é que os primeiros não têm direito a um pagamento regular, mas eles podem lucrar com ganhos de capitalGanho de capital Um ganho de capital é um aumento no valor de um ativo ou investimento resultante da valorização do preço do ativo ou investimento. Em outras palavras, o ganho ocorre quando o preço atual ou de venda de um ativo ou investimento excede seu preço de compra. com a venda das ações. Outra diferença é que os títulos patrimoniais fornecem direitos de propriedade ao titular para que ele se torne um dos proprietários da empresa, possuir uma participação proporcional ao número de ações adquiridas.

No caso de uma empresa entrar em falência, os detentores de ações só podem compartilhar os juros residuais remanescentes após todas as obrigações terem sido pagas aos detentores de títulos de dívida. As empresas distribuem regularmente dividendos aos acionistas que compartilham os lucros obtidos com as operações de negócios principais, ao passo que não é o caso dos credores.

Títulos Derivativos

Títulos derivativos são instrumentos financeiros cujo valor depende de variáveis básicas. As variáveis podem ser ativos, como ações, títulos, moedas, taxa de juros, índices de mercado, e bens. O principal objetivo do uso de derivativos é considerar e minimizar o risco. Isso é obtido por meio de seguro contra movimentos de preços, criação de condições favoráveis para especulações e acesso a ativos ou mercados de difícil alcance.

Anteriormente, derivativos foram usados para garantir taxas de câmbio equilibradas para bens comercializados internacionalmente. Os comerciantes internacionais precisavam de um sistema de contabilidade para bloquear suas diferentes moedas nacionais a uma taxa de câmbio específica.

Existem quatro tipos principais de títulos derivativos:

1. Futuros

Futuros, também chamados de contratos futuros, são um acordo entre duas partes para a compra e entrega de um ativo por um preço acordado em uma data futura. Os futuros são negociados em bolsa, com os contratos já padronizados. Em uma transação de futuros, as partes envolvidas devem comprar ou vender o ativo subjacente.

2. Avançado

Para a frente, ou contratos futuros, são semelhantes aos futuros, mas não negocie em uma bolsa, apenas varejo. Ao criar um contrato a termo, o comprador e o vendedor devem determinar os termos, Tamanho, e processo de liquidação do derivativo.

Outra diferença em relação aos futuros é o risco para vendedores e compradores. Os riscos surgem quando uma das partes entra em falência, e a outra parte pode não ser capaz de proteger seus direitos e, como resultado, perde o valor de sua posição.

3. Opções

Opções, ou contratos de opções, são semelhantes a um contrato futuro, pois envolve a compra ou venda de um ativo entre duas partes em uma data futura predeterminada por um preço específico. A principal diferença entre os dois tipos de contratos é que, com uma opção, o comprador não é obrigado a completar a ação de compra ou venda.

4. Trocas

As trocas envolvem a troca de um tipo de fluxo de caixa por outro. Por exemplo, um swap de taxa de juros Swap de taxa de juros Um swap de taxa de juros é um contrato derivado por meio do qual duas contrapartes concordam em trocar um fluxo de pagamentos de juros futuros por outro permite que um negociante mude para um empréstimo de taxa de juros variável de um empréstimo de taxa de juros fixa, ou vice-versa.

Títulos Híbridos

Segurança híbrida, como o nome sugere, é um tipo de título que combina características de títulos de dívida e ações. Muitos bancos e organizações recorrem a títulos híbridos para pedir dinheiro emprestado aos investidores.

Semelhante a títulos, eles normalmente prometem pagar juros mais altos a uma taxa fixa ou flutuante até certo momento no futuro. Ao contrário de um vínculo, o número e o prazo dos pagamentos de juros não são garantidos. Eles podem até ser convertidos em ações, ou um investimento pode ser encerrado a qualquer momento.

Exemplos de títulos híbridos são ações preferenciais que permitem ao titular receber dividendos antes dos titulares de ações ordinárias, títulos conversíveis que podem ser convertidos em um montante conhecido de ações durante a vida do título ou na data de vencimento, dependendo dos termos do contrato, etc.

Os títulos híbridos são produtos complexos. Mesmo investidores experientes podem ter dificuldade em compreender e avaliar os riscos envolvidos em negociá-los. Os investidores institucionais às vezes não conseguem entender os termos do negócio que celebram ao comprar um título híbrido.

Leituras Relacionadas

A CFI é a fornecedora oficial da Página do Programa Global Commercial Banking &Credit Analyst (CBCA) ™ - CBCAGet Certificação CBCA ™ da CFI e torna-se um Commercial Banking &Credit Analyst. Inscreva-se e progrida em sua carreira com nossos programas e cursos de certificação. programa de certificação, projetado para ajudar qualquer pessoa a se tornar um analista financeiro de classe mundial. Para continuar avançando em sua carreira, os recursos CFI adicionais abaixo serão úteis:

- Investindo:um Guia para IniciantesInvesting:Um Guia para Iniciantes O guia Investing for Beginners daCFI lhe ensinará os princípios básicos de investimento e como começar. Aprenda sobre as diferentes estratégias e técnicas de negociação

- Opções:opções de compra e venda:opção de compra e venda Uma opção é um contrato derivativo que dá ao titular o direito, mas não a obrigação, comprar ou vender um ativo em certa data a um preço especificado.

- Taxa de Retorno Taxa de RetornoA Taxa de Retorno (ROR) é o ganho ou perda de um investimento durante um período de tempo copmared ao custo inicial do investimento expresso como uma porcentagem. Este guia ensina as fórmulas mais comuns

- Volume vs LiquidezVolume vs Liquidez Os investidores precisam diferenciar entre volume vs liquidez, já que ambos os termos são amplamente usados nos mercados de ações. Volume e liquidez estão correlacionados

investir

-

Quais são os principais tipos de ativos?

Quais são os principais tipos de ativos? Um ativo é um recurso pertencente ou controlado por um indivíduo, corporationCorporationUma corporação é uma entidade legal criada por indivíduos, acionistas, ou acionistas, com o objetivo de operar c...

-

Quais são os principais tipos de passivos?

Quais são os principais tipos de passivos? Existem três tipos principais de passivos:correntes, não corrente, e passivos contingentes. Passivos são obrigações legais ou dívidas Dívida Sênior e Subordinada; a fim de compreender a dívida sênior ...