O que está vendendo?

p Vender é uma prática inadequada de um profissional de investimento - como um consultor financeiro ou corretor de ações - que vende ou solicita que um cliente compre títulos não aprovados pela corretora à qual ele é afiliado.

p

p  p

p Geralmente, as corretoras mantêm uma lista de produtos de valores mobiliários aprovados que seus corretores StockbrokerA corretora de valores é um representante regulamentado do mercado financeiro que permite a compra e venda de valores mobiliários em nome do financeiro pode vender a clientes em nome da empresa. A lista de produtos oferecidos compreende diferentes tipos de investimentos analisados durante o processo de due diligence e com as devidas aprovações de risco e compliance.

p No caso de transações de venda, os títulos em questão não estão na lista de produtos aprovados da empresa, e quando um corretor da bolsa se envolve em tal prática, eles violam os regulamentos de valores mobiliários. Essas atividades são perigosas para os investidores, uma vez que estão expostos ao risco de fraude de valores mobiliários, roubo, e outras perdas.

p Antes de comercializar títulos, os corretores que operam nos Estados Unidos devem ter obtido as licenças de títulos exigidas antes de se envolverem em atividades de corretagem. Por exemplo, eles devem obter uma licença passando nos exames FINRA, como o Exame da Série 6 e da Série 7 da Série 7. O Exame da Série 7 é formalmente conhecido como Exame Geral de Representante de Valores Mobiliários, e é administrado pelos exames Regulatórios do Setor Financeiro.

p

p

p

p Geralmente, as corretoras mantêm uma lista de produtos de valores mobiliários aprovados que seus corretores StockbrokerA corretora de valores é um representante regulamentado do mercado financeiro que permite a compra e venda de valores mobiliários em nome do financeiro pode vender a clientes em nome da empresa. A lista de produtos oferecidos compreende diferentes tipos de investimentos analisados durante o processo de due diligence e com as devidas aprovações de risco e compliance.

p No caso de transações de venda, os títulos em questão não estão na lista de produtos aprovados da empresa, e quando um corretor da bolsa se envolve em tal prática, eles violam os regulamentos de valores mobiliários. Essas atividades são perigosas para os investidores, uma vez que estão expostos ao risco de fraude de valores mobiliários, roubo, e outras perdas.

p Antes de comercializar títulos, os corretores que operam nos Estados Unidos devem ter obtido as licenças de títulos exigidas antes de se envolverem em atividades de corretagem. Por exemplo, eles devem obter uma licença passando nos exames FINRA, como o Exame da Série 6 e da Série 7 da Série 7. O Exame da Série 7 é formalmente conhecido como Exame Geral de Representante de Valores Mobiliários, e é administrado pelos exames Regulatórios do Setor Financeiro.

p

p

p

p Geralmente, as corretoras mantêm uma lista de produtos de valores mobiliários aprovados que seus corretores StockbrokerA corretora de valores é um representante regulamentado do mercado financeiro que permite a compra e venda de valores mobiliários em nome do financeiro pode vender a clientes em nome da empresa. A lista de produtos oferecidos compreende diferentes tipos de investimentos analisados durante o processo de due diligence e com as devidas aprovações de risco e compliance.

p No caso de transações de venda, os títulos em questão não estão na lista de produtos aprovados da empresa, e quando um corretor da bolsa se envolve em tal prática, eles violam os regulamentos de valores mobiliários. Essas atividades são perigosas para os investidores, uma vez que estão expostos ao risco de fraude de valores mobiliários, roubo, e outras perdas.

p Antes de comercializar títulos, os corretores que operam nos Estados Unidos devem ter obtido as licenças de títulos exigidas antes de se envolverem em atividades de corretagem. Por exemplo, eles devem obter uma licença passando nos exames FINRA, como o Exame da Série 6 e da Série 7 da Série 7. O Exame da Série 7 é formalmente conhecido como Exame Geral de Representante de Valores Mobiliários, e é administrado pelos exames Regulatórios do Setor Financeiro.

p

p

p

p Geralmente, as corretoras mantêm uma lista de produtos de valores mobiliários aprovados que seus corretores StockbrokerA corretora de valores é um representante regulamentado do mercado financeiro que permite a compra e venda de valores mobiliários em nome do financeiro pode vender a clientes em nome da empresa. A lista de produtos oferecidos compreende diferentes tipos de investimentos analisados durante o processo de due diligence e com as devidas aprovações de risco e compliance.

p No caso de transações de venda, os títulos em questão não estão na lista de produtos aprovados da empresa, e quando um corretor da bolsa se envolve em tal prática, eles violam os regulamentos de valores mobiliários. Essas atividades são perigosas para os investidores, uma vez que estão expostos ao risco de fraude de valores mobiliários, roubo, e outras perdas.

p Antes de comercializar títulos, os corretores que operam nos Estados Unidos devem ter obtido as licenças de títulos exigidas antes de se envolverem em atividades de corretagem. Por exemplo, eles devem obter uma licença passando nos exames FINRA, como o Exame da Série 6 e da Série 7 da Série 7. O Exame da Série 7 é formalmente conhecido como Exame Geral de Representante de Valores Mobiliários, e é administrado pelos exames Regulatórios do Setor Financeiro.

p

p

Resumo

- A liquidação ocorre quando um corretor vende ou solicita que um cliente compre títulos ou produtos de investimento que não sejam aprovados pela corretora associada.

- As corretoras têm uma lista de produtos aprovados que foram analisados, rastreado para a devida diligência, e identificados como produtos sólidos que podem ser oferecidos por seus corretores aos clientes da empresa.

- Se um corretor vende produtos que estão fora da lista de produtos aprovados da empresa, ele / ela está violando os regulamentos de valores mobiliários.

Compreendendo as vendas

p As transações de venda muitas vezes envolvem investimentos não públicos, como colocações privadas e notas promissórias Nota promissória Uma nota promissória se refere a um instrumento financeiro que inclui uma promessa por escrito do emissor de pagar a uma segunda parte - o beneficiário -, embora possa variar. Embora essas transações não tenham o objetivo de enganar ou fraudar um investidor, eles ocorrem quando um corretor solicita um cliente sem a aprovação da corretora a que está associado. Mais frequente, as transações são conduzidas com as atividades de negócios externas do corretor que são separadas das atividades de corretagem de sua empresa associada. p Os corretores às vezes se envolvem na venda de transações com o objetivo de ocultar sua comissão ganha de sua empresa associada em um investimento que um cliente solicitado está disposto a comprar. O corretor também pode estar ansioso para ganhar uma comissão por títulos não públicos e manter o cliente satisfeito. p Títulos não públicos estão sujeitos a supervisão limitada em comparação com títulos públicosTítulos públicos Títulos públicos, ou títulos negociáveis, são investimentos que são abertos ou facilmente negociados em um mercado. Os títulos são baseados em ações ou dívidas., e os corretores podem ser tentados a buscar tais transações como transações separadas das atividades da corretora. pComo funciona a venda fora

p A venda ocorre quando um consultor financeiro ou corretor da bolsa vende investimentos que estão fora daqueles que sua empresa associada analisou e aprovou para venda ao público. Como resultado, tais transações são excluídas dos registros de conta da corretora. Esses investimentos são vendidos como negócios privados que um investidor pode não saber que a corretora não tem conhecimento de tal transação, e não há material de divulgação de risco como é o caso dos produtos da lista de produtos aprovados. p Além disso, os departamentos de risco e conformidade da empresa, que são obrigados a realizar a devida diligência em um investimento antes de ser aprovado, não revisou ou aprovou os produtos recomendados pelo corretor. p Vender viola a Regra 3040 da FINRA, que proíbe os representantes registrados de vender fora da firma membro, a menos que tenham sido formalmente autorizados a realizar a venda. A regra também exigia que essas pessoas fornecessem uma nota por escrito da transação proposta à firma-membro para receber a aprovação antes da venda ser executada. Eles também devem divulgar qualquer compensação recebida pela transação. p As corretoras são obrigadas a supervisionar seus corretores afiliados para garantir que cumpram as leis aplicáveis. Se a corretora não desempenhar suas funções de supervisão, eles violam a Regra FINRA 3110, que exige que os corretores adotem procedimentos de supervisão por escrito para garantir a conformidade. pTítulos frequentemente vinculados a transações de venda no exterior

p1. Posicionamento privado

p As colocações privadas são transações de títulos de risco que são vendidas apenas a uma pequena classe de investidores qualificados. Usualmente, essas transações devem passar por uma oferta pública padrão. Os clientes de varejo comuns não se qualificam para participar de colocações privadas devido ao alto risco percebido. p2. Notas promissórias

p Uma nota promissória se refere a um tipo de produto de empréstimo que as empresas usam para levantar fundos para um projeto específico. Geralmente são investimentos privados que apresentam riscos consideráveis, e os riscos materiais e outros detalhes importantes podem não estar disponíveis para o investidor de varejo comum. Se tais investimentos não passarem pela devida diligência do departamento de conformidade de uma corretora, eles podem ser usados inadequadamente como um canal para fraude. p3. Negócios imobiliários

p Embora os investimentos imobiliários sejam considerados mais seguros do que outros investimentos, os negócios imobiliários em transações de liquidação podem não envolver o nível de segurança representado no momento da venda. p Por exemplo, um fundo de investimento imobiliárioReal Estate Investment Trust (REIT) Um fundo de investimento imobiliário (REIT) é um fundo de investimento ou título que investe em propriedades imobiliárias geradoras de renda. O fundo é operado e de propriedade de uma empresa de acionistas que contribuem com dinheiro para investir em propriedades comerciais, como prédios de escritórios e apartamentos, armazéns, hospitais, centros comerciais, Moradia de estudantes, hotéis ou outros negócios imobiliários vendidos sem a supervisão da corretora podem expor os investidores em potencial a um alto risco de roubo e até de fraude. p4. Retornos excepcionalmente altos

p Se um produto de investimento parece muito complexo para ser compreendido e promete retornos excepcionalmente altos que estão acima da taxa de retorno do mercado, deve levantar uma bandeira vermelha. Se uma corretora não revisou e aprovou a transação de valores mobiliários, a transação é boa demais para ser verdade. p5. Garantia

p Não existe um produto de investimento legítimo que garanta aos investidores um retorno sobre o seu investimento. Se um produto for comercializado como um vencedor garantido, sem chance de perda, então deve soar um alarme. pRecursos adicionais

p CFI é o provedor oficial da página do programa Commercial Banking &Credit Analyst (CBCA) ™ - CBCAGet Certificação CBCA ™ da CFI e torna-se um Commercial Banking &Credit Analyst. Inscreva-se e progrida em sua carreira com nossos programas e cursos de certificação. programa de certificação, projetado para transformar qualquer pessoa em um analista financeiro de classe mundial. p Para continuar aprendendo e desenvolvendo seu conhecimento de análise financeira, Recomendamos enfaticamente os recursos adicionais abaixo:- Corretor de Seguros Comerciais Corretor de Seguros Comerciais Um corretor de seguros comercial é um indivíduo encarregado de atuar como intermediário entre as seguradoras e os clientes.

- Autoridade Reguladora do Setor Financeiro (FINRA) Autoridade Reguladora do Setor Financeiro (FINRA) A Autoridade Reguladora do Setor Financeiro (FINRA) atua como uma organização autorregulatória para empresas de valores mobiliários que operam nos Estados Unidos.

- Due DiligenceDue DiligenceDue diligence é um processo de verificação, investigação, ou auditoria de um negócio potencial ou oportunidade de investimento para confirmar todos os fatos relevantes e informações financeiras, e para verificar tudo o mais que foi levantado durante uma transação de M&A ou processo de investimento. A devida diligência é concluída antes do fechamento do negócio.

- Triângulo de fraude Triângulo de fraude O triângulo de fraude é uma estrutura comumente usada em auditoria para explicar o motivo por trás da decisão de um indivíduo de cometer fraude. A fraude

investir

-

O que é empréstimo de títulos?

O que é empréstimo de títulos? O empréstimo de títulos é o ato de emprestar ou emprestar um título financeiro, um estoque, ligação, ou derivado, para uma empresa ou um investidor. Envolve o mutuário para fornecer garantia para o tí...

-

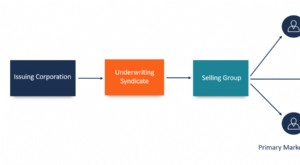

O que é um Grupo de Venda?

O que é um Grupo de Venda? p Um grupo de vendas é composto por negociantes e corretores envolvidos na comercialização ou venda de uma nova emissão de títulos ou emissão secundária de ações ou dívida. O grupo de venda compra tít...