Qual é a curva de crédito?

A curva de crédito é a representação gráfica da relação entre o retorno oferecido por um título (instrumento gerador de crédito) e o prazo de vencimento do título. Ele mede os sentimentos dos investidores sobre o risco Risco sistemático O risco sistemático é aquela parte do risco total que é causado por fatores além do controle de uma empresa ou indivíduo específico. O risco sistemático é causado por fatores externos à organização. Todos os investimentos ou valores mobiliários estão sujeitos a risco sistemático e, portanto, é um risco não diversificável. e pode afetar o retorno dos investimentos. A diferença entre o primeiro vencimento da curva (a ponta curta) e o último vencimento da curva (na ponta longa) determina a inclinação da curva.

Compreendendo as curvas de crédito

- A inclinação da curva geralmente é maior (inclinação para cima) para empresas em setores cíclicos, como varejo. É porque a probabilidade de que essas empresas se tornem inadimplentes com o tempo é maior.

- Algumas empresas apresentam uma curva plana; é um sinal de que a probabilidade de inadimplência. Probabilidade de inadimplência. Probabilidade de inadimplência (PD) é a probabilidade de um tomador de empréstimo inadimplir nas amortizações do empréstimo e é usada para calcular a perda esperada de um investimento. é uniforme nos diferentes pontos de maturidade.

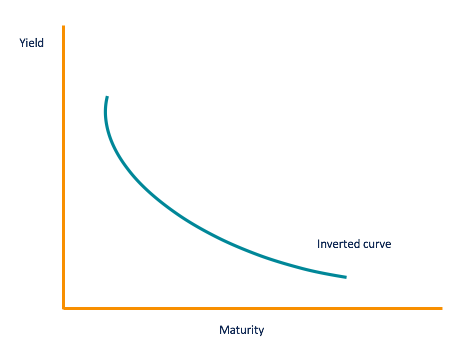

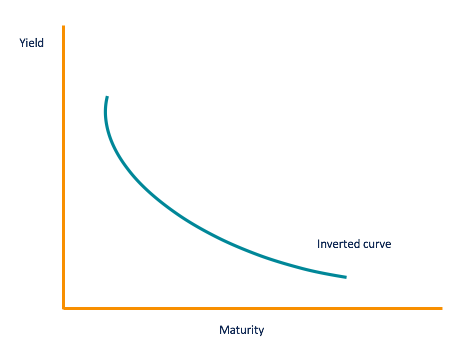

- Uma curva inclinada para baixo ou invertida mostra que a empresa provavelmente entrará em default em um futuro próximo, mas muito menos probabilidade de entrar em default no longo prazo.

Tipos de curvas de crédito

A curva de crédito reflete o imediato, curto prazo, e taxas de títulos de longo prazo e dá ao investidor uma indicação de para onde a economia está se dirigindo. A curva pode ser normal, íngreme, ou invertido.

1. Curva normal

Os títulos de curto prazo geralmente oferecem rendimentos mais baixos e, portanto, riscos mais baixos. É porque quando os investidores permanecem investidos em um determinado título por um longo período de tempo, eles serão recompensados por seu compromisso. É refletido na curva de rendimento normal, onde a inclinação se move para cima. A curva normal também indica que os investidores esperam que a economia se mova em um ritmo normal, sem pontos de inflexão significativos, como recessão ou inflação. A inflação é um conceito econômico que se refere a aumentos no nível de preços dos bens em um determinado período de tempo. O aumento no nível de preços significa que a moeda em uma determinada economia perde poder de compra (ou seja, menos pode ser comprado com a mesma quantia de dinheiro) ..

2. Curva íngreme

Quando o spread de crédito se torna mais amplo, isso resulta em uma curva de crédito mais íngreme. É também um sinal de que haverá crescimento econômico ou inflação na economia. A curva se torna mais íngreme logo após a depressão quando o governo reduz as taxas de juros de curto prazo. Taxa de juros Uma taxa de juros se refere ao valor cobrado por um credor a um tomador de qualquer forma de dívida concedida geralmente expressa como uma porcentagem do principal. para aumentar o crescimento da economia. Durante este tempo, os detentores de títulos de longo prazo correm o risco de ficar presos a taxas baixas, o que pode afetar seu poder de compra. Como resultado, eles exigem taxas de juros mais altas para seus compromissos de longo prazo.

3. Curva invertida

As vezes, a curva de crédito pode ser invertida quando os detentores de títulos de longo prazo estão dispostos a se contentar com retornos mais baixos em comparação com os investidores de curto prazo. É porque quando os investidores de longo prazo acreditam que as taxas de juros vão cair ainda mais, eles se tornam menos exigentes dos emissores de títulos.

As baixas taxas de juros são um indício de que haverá desaceleração da economia, o que acontece quando a curva se inverte. Os investidores precisam ficar alertas quando a curva for invertida, pois as taxas de juros baixas levarão a uma recessão.

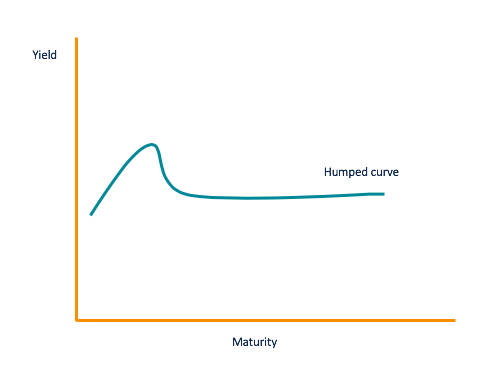

4. Curva curvada

Antes que a curva de crédito se inverta, passa por uma fase em que a taxa de juros de curto prazo se aproxima das taxas de juros de longo prazo. A curva que representa a fase é plana com uma pequena elevação no meio. É conhecido como curva corcunda. Contudo, nem todas as curvas curvadas se transformam em curvas invertidas, mas é um sinal de desaceleração econômica e baixas taxas de juros.

Como as curvas de crédito são usadas?

A curva de crédito mostra uma gama de vencimentos a várias taxas de juros. Eles podem variar de acordo com o investimento. Um dos usos mais importantes da curva de juros é sua capacidade de prever o movimento e a força da economia.

A curva de rendimento do Tesouro é a curva de crédito mais utilizada. É usado como uma curva de referência em relação à qual todas as outras curvas de crédito são medidas. O rendimento da curva do Tesouro é geralmente baixo, pois é respaldado pelo governo. Contudo, pode ser usado como referência para obrigações de maior risco, como obrigações de empresas com classificação AAA.

A diferença entre títulos de agências e títulos do governo é chamada de "spread". Se a diferença entre os dois for baixa, isso torna o investidor mais confiante em investir no título que não é garantido pelo governo. A diferença nos títulos (spread) aumenta durante uma recessão, à medida que os títulos das agências se tornam mais arriscados. Ele diminui quando há crescimento na economia, pois os títulos agora são mais seguros para investir.

Recursos adicionais

CFI é o fornecedor oficial do Analista de Modelagem e Avaliação Financeira (FMVA) ™. Torne-se um Analista de Modelagem e Avaliação Financeira Certificado (FMVA) ®A certificação de Analista de Modelagem e Avaliação Financeira (FMVA) ® o ajudará a ganhar a confiança necessária em suas finanças carreira. Inscreva-se hoje! programa de certificação, projetado para transformar qualquer pessoa em um analista financeiro de classe mundial.

Para continuar aprendendo e desenvolvendo seu conhecimento de análise financeira, Recomendamos enfaticamente os recursos adicionais abaixo:

- Curva de rendimento invertidaCurva de rendimento invertidaUma curva de rendimento invertida geralmente indica o início de uma recessão ou desaceleração econômica. A curva de rendimento é uma representação gráfica da relação entre a taxa de juros paga por um ativo (geralmente títulos do governo) e o tempo até o vencimento.

- Títulos Mantidos até o Vencimento TítulosHeld até o Vencimento Títulos SecuritiesHeld até o Vencimento são títulos que as empresas compram e pretendem manter até o vencimento. Eles são diferentes de títulos para negociação ou títulos disponíveis para venda

- Retorno do Investimento (ROI) Retorno do Investimento (ROI) O Retorno do Investimento (ROI) é uma medida de desempenho usada para avaliar o retorno de um investimento ou comparar a eficiência de diferentes investimentos.

- Limite inferior zero Limite inferior zeroO limite inferior zero refere-se à crença de que as taxas de juros não podem ser reduzidas além de zero. Tradicionalmente, os bancos centrais usaram a política monetária para manipular a taxa de juros da economia a fim de cumprir seu (s) objetivo (s) fiscal (is). Portanto, os bancos iriam reduzir a taxa de juros durante uma recessão

investir

- O que é o CVC em um cartão de crédito?

- O que são R1 e I1 no relatório de crédito?

- O que é a soma de verificação em um cartão de crédito?

- Qual é o número de verificação em um cartão de crédito?

- Quais são as dimensões de um cartão de crédito?

- O que é crédito intradiário?

- O que é o crédito fiscal do poupador?

- Qual é a maior pontuação de crédito?

-

Qual é a curva de rendimento par?

Qual é a curva de rendimento par? A curva de rendimento nominal é uma representação gráfica que mostra o rendimento até o vencimento. Rendimento até o vencimento (YTM) Rendimento até o vencimento (YTM) - também conhecido como resgate ...

-

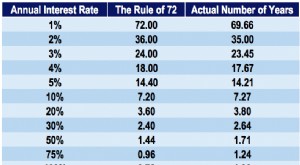

Qual é a regra de 72?

Qual é a regra de 72? Em finanças, a Regra de 72 é uma fórmula que estima a quantidade de tempo que leva para um investimento dobrar de valor, ganhando uma taxa de retorno anual fixa; Taxa de Retorno A Taxa de Retorno (ROR...