O que é uma obrigação de dívida garantida (CDO)?

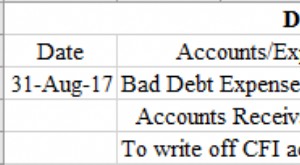

Uma Obrigação de Dívida Garantida (CDO) é um produto de investimento sintético que representa diferentes empréstimos agrupados e vendidos pelo credor. havia 6, 799 bancos comerciais segurados pelo FDIC nos EUA em fevereiro de 2014. no mercado. O titular da obrigação de dívida colateralizada pode, em teoria, cobrar o montante emprestado do mutuário original no final do período do empréstimo. Uma obrigação de dívida colateralizada é um tipo de título derivativo porque seu preço (pelo menos nocionalmente) depende do preço de algum outro ativo.

Estrutura de uma obrigação de dívida colateralizada

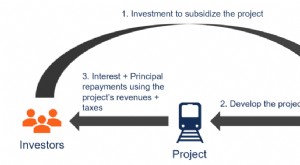

Historicamente, os ativos subjacentes em obrigações de dívida colateralizadas incluem títulos corporativos. Os bônus são títulos de renda fixa emitidos por empresas e governos para levantar capital. O emissor do título toma emprestado capital do detentor do título e faz pagamentos fixos a eles a uma taxa de juros fixa (ou variável) por um período especificado., títulos soberanos, e empréstimos bancários. Um CDO reúne receita de uma coleção de instrumentos de dívida colateralizados e aloca a receita arrecadada para um conjunto priorizado de títulos de CDO.

Semelhante ao patrimônio líquido (ações preferenciais; ações preferenciais; ações preferenciais; ações preferenciais; ações preferenciais) são a classe de propriedade de ações em uma empresa que tem uma reivindicação de prioridade sobre os ativos da empresa sobre as ações ordinárias. As ações são mais seniores do que as ações ordinárias, mas são mais juniores em relação à dívida, como títulos. e ações ordinárias Ações comuns Ações comuns são um tipo de título que representa a propriedade de uma empresa. Existem outros termos - como ação ordinária, ação ordinária, ou ações com direito a voto - que são equivalentes às ações ordinárias.), um título CDO sênior é pago antes de um CDO mezanino. Os primeiros CDOs compreendiam CDOs de fluxo de caixa, ou seja, não sujeito à gestão ativa por um gestor do fundo. Contudo, em meados da década de 2000, durante o período que antecedeu a recessão de 2008, os CDOs marcados ao mercado constituíam a maioria dos CDOs. Um gestor de fundos gerenciou ativamente os CDOs.

Vantagens das obrigações de dívida garantidas

- As obrigações de dívida colateralizada permitem que os bancos reduzam o risco que mantêm em seus balanços. A maioria dos bancos é obrigada a manter uma certa proporção de seus ativos em reserva. Isso incentiva a securitização e venda de ativos, pois manter ativos em reservas custa caro para os bancos.

- As obrigações de dívida colateralizada permitem que os bancos transformem um título relativamente sem liquidez (um único título ou empréstimo) em um título relativamente líquido.

A bolha imobiliária e obrigações de dívida garantida

Historicamente, as casas eram consideradas fundamentalmente diferentes de outros ativos, como títulos e ações de empresas. Portanto, o mercado imobiliário foi analisado de forma diferente em relação ao mercado de outros instrumentos de investimento. As transações no mercado imobiliário são geralmente transações de alto valor envolvendo indivíduos, e a frequência relativa de tais transações é baixa em comparação com um título ou ação, que pode mudar de mãos várias vezes durante a negociação de um dia.

Em 2003, Alan Greenspan, em seguida, o presidente do Federal ReserveFederal Reserve (The Fed) O Federal Reserve é o banco central dos Estados Unidos e é a autoridade financeira por trás da maior economia de mercado livre do mundo., cortou a meta da taxa de fundos federais de um máximo de 6,5% em 2001 para 1%. A medida incentivou os bancos a aumentar os empréstimos para tirar proveito do crédito fácil disponível. Os bancos também concederam empréstimos imobiliários para tomadores que normalmente não se qualificariam para empréstimos hipotecários no passado.

Obrigação de dívida garantida por hipoteca

Um CDO lastreado em hipotecas possui partes de muitos títulos hipotecários individuais. Na média, um CDO lastreado em hipotecas possui partes de centenas de títulos hipotecários individuais. Os títulos hipotecários, por sua vez, continha milhares de hipotecas individuais. Assim, um CDO lastreado em hipotecas reduz o risco de uma crise imobiliária de pequena escala ao diversificar em muitos títulos hipotecários.

Um CDO lastreado em hipotecas era considerado um instrumento de investimento muito seguro antes da crise financeira de 2008. Contudo, tais CDOs eram particularmente suscetíveis a um colapso sistêmico do mercado imobiliário global. Em 2007-2008, os preços das casas caíram em todo o mundo.

Leitura Relacionada

Obrigado por ler a explicação do CFI sobre uma obrigação de dívida colateralizada. A CFI oferece o Financial Modeling &Valuation Analyst (FMVA) ™ Torne-se um Certified Financial Modeling &Valuation Analyst (FMVA) ® A certificação do Financial Modeling and Valuation Analyst (FMVA) ® o ajudará a ganhar a confiança necessária em sua carreira financeira. Inscreva-se hoje! programa de certificação para aqueles que procuram levar suas carreiras para o próximo nível. Para continuar aprendendo e progredindo em sua carreira, os seguintes recursos serão úteis:

- Debt Capital MarketsDebt Capital Markets (DCM) Os grupos de Debt Capital Markets (DCM) são responsáveis por aconselhar diretamente os emissores corporativos sobre o aumento de dívidas para aquisições, refinanciamento da dívida existente, ou reestruturação da dívida existente. Essas equipes operam em um ambiente que muda rapidamente e trabalham em estreita colaboração com um parceiro de consultoria

- Fannie MaeFannie MaeThe Federal National Mortgage Association, normalmente conhecido como Fannie Mae, é uma entidade patrocinada pelo governo dos Estados Unidos que foi estabelecida para expandir o mercado hipotecário secundário, disponibilizando hipotecas para tomadores de empréstimos de baixa e média renda. Não oferece hipotecas para os mutuários, mas compra e garante hipotecas

- ForeclosureForeclosure Quando um proprietário para de pagar um empréstimo usado para comprar uma casa, a casa é considerada em execução hipotecária. Em última análise, o que significa é que a propriedade de

- Regra Volcker Regra Volcker A Regra Volcker refere-se à Seção 619 da Lei Dodd-Frank, que proíbe os bancos de se envolverem em negociações proprietárias, ou de usar os fundos de seus depositantes para investir em instrumentos de investimento de risco. A regra também proíbe os bancos de possuir ou investir em fundos de hedge ou fundos de private equity.

investir

-

O que é um título de obrigação geral (GO)?

O que é um título de obrigação geral (GO)? Um título de obrigação geral (GO) é um tipo de título municipal em que os reembolsos do título (juros e principal Pagamento principalUm pagamento principal é um pagamento referente ao valor original d...

-

O que é dívida marginal?

O que é dívida marginal? p A dívida marginal representa o valor que um investidor deve a um corretor em sua conta margem. Quando um corretor aprova uma conta de margem para um investidor, a conta margem recebe uma linha de cr...