Em qual conselho financeiro você deve confiar?

p Comentando em um artigo recente, Carmine Red perguntou a um excelente pergunta:

p Comentando em um artigo recente, Carmine Red perguntou a um excelente pergunta:

p Como você avalia os conselhos financeiros que obtém de outras fontes? Especificamente, como você decide se algum conselho é para você, ou se você deve descartar alguns conselhos adjacentes. Existe uma quantidade de escolha e escolha? p GRS definitivamente não parece ser um site dogmático 100% unilateral de fazer, então eu adoraria ouvir sobre o pensamento crítico que você emprega, e tenho certeza de que todos podemos usar um pouco, já que estamos sendo bombardeados por "faça isso!" ou instruções do tipo "não faça isso" de tantas dimensões diferentes.p Carmine está certo:GRS é não dogmático. Do começo, minha principal advertência é “faça o que funciona para você”. Com isso, quero dizer que você deve testar conselhos financeiros para ver se funciona para tu e sua situação. Há poucos (se houver) conselhos que se aplicam a 100% das pessoas em 100% dos casos. A vida é uma bagunça. O dinheiro é uma bagunça. p Então, como você pode decidir em quem confiar? Como você pode avaliar um conselho financeiro para decidir se ele tem mérito? E se o conselho financeiro faz tem mérito, como você pode saber se é certo para sua vida? p Hoje, vamos nos aprofundar nessa questão. Vamos explorar como avaliar todos os conselhos financeiros que você recebe - da Internet, da televisão, e na vida real. p

Como avaliar conselhos financeiros

p Antes de responder à pergunta de Carmine diretamente, Eu quero abordá-lo obliquamente. Se você achar esta seção chata, por favor, pule para o próximo. Eu não vou usar isso contra você! p Em 1940, Mortimer J. Adler publicou Como ler um livro , que continha 400 páginas de conselhos sobre como fazer algo que a maioria das pessoas argumentaria que não precisa de instrução. Em 1967, ele revisou o livro e o transformou em uma pequena obra-prima. p Na edição revisada, Adler argumenta que existem quatro níveis de leitura:- Leitura elementar. Neste nível básico, o leitor é capaz de responder à pergunta, “O que a frase diz?” Mas ler neste estágio é um ato mecânico.

- Leitura de inspeção. Neste nível, o objetivo do leitor é obter o máximo de um livro (ou artigo) em um mínimo de tempo. “A leitura de inspeção é a arte de folhear sistematicamente, ”Adler escreve. Seu objetivo é obter uma compreensão superficial do livro, para responder a pergunta, "Sobre o que é esse livro?"

- Leitura analítica. Neste nível, voce esta fazendo o melhor, a leitura mais completa e completa de um livro que você pode fazer. A leitura de inspeção é feita rapidamente. A leitura analítica é feita sem limite de tempo. Seu objetivo é entendimento . Esse é o tipo de leitura que a maioria de nós faz na maior parte do tempo.

- Leitura sinótica. No quarto (e mais alto) nível de leitura, nós lemos comparativamente. “Ao ler sinopticamente, ”Adler diz, “O leitor lê muitos livros, não apenas um, e os coloca em relação um ao outro. ” Meu projeto em andamento de ler sobre a história da aposentadoria? Essa é uma leitura sinótica.

- Avaliação elementar. Quando você pega um conselho financeiro, comece perguntando a si mesmo “O que este conselho diz?” Você não está tentando julgar seus méritos. Você está apenas tentando analisar a recomendação. Acredite ou não, você pode jogar fora algumas coisas neste nível porque não diz nada. Ou o que diz é absurdo. (Não quero dizer sem sentido como em "Discordo com isso". Quero dizer sem sentido, pois literalmente não faz sentido.)

- Avaliação de inspeção. Em seguida pergunte, “Sobre o que é este conselho? Qual é a mensagem geral? Qual é o seu principal argumento? ” Você não está tentando entender as nuances aqui. Você está tentando entender o ponto principal. Por exemplo, no popular artigo do Sr. Money Mustache “The Shockingly Simple Math Behind Early Retirement”, o argumento central é “quanto mais você economiza, quanto mais cedo você pode se aposentar ”. O ponto principal do artigo que você está lendo agora é:“Há estão maneiras inteligentes de avaliar conselhos financeiros. Aqui estão alguns."

- Avaliação analítica. A maior parte da avaliação do aconselhamento financeiro é reservar um tempo para analisá-lo, para examinar o conselho em detalhes, para realmente entender isso. Isso geralmente significa perguntar "por quê?" Por que a pessoa está dando este conselho? Qual é a motivação deles? e o que este conselho visa alcançar? (O restante deste artigo oferece algumas dicas para aplicar esta etapa.)

- Avaliação sinótica. Por último, se você está avaliando conselhos importantes (como quanto gastar em uma casa), você deve reservar um tempo para fazer uma avaliação comparativa. O que outras pessoas têm a dizer? Por que eles concordam? Por que eles discordam? Como esse conselho se encaixa no que você já sabe e no que já está fazendo?

Será que este conselho se confunde com a realidade?

p Alguns conselhos disparam meu Detector de mentiras. Mega best-seller de Rhonda Byrne O segredo [minha crítica] é um exemplo clássico disso. Byrne afirma que sua vida é criada pelas coisas em que você pensa. Há um elemento de verdade nisso, mas ela leva isso a um extremo ilógico. p Quero dizer, olha essa merda:p Os pensamentos são magnéticos, e os pensamentos têm uma frequência. Como você pensa, esses pensamentos são enviados para o Universo, e atraem magneticamente todas as coisas semelhantes que estão na mesma frequência. Tudo o que é enviado volta à sua fonte. E essa fonte é você. […] p Perder peso, não se concentre em “perder peso”. Em vez de, concentre-se no seu peso perfeito. Sinta a sensação do seu peso perfeito, e você vai invocá-lo para você. p Não leva tempo para o Universo manifestar o que você deseja. É tão fácil manifestar um dólar como manifestar um milhão de dólares.p O “conselho” financeiro em O segredo é premium, besteira de alto grau. Não combina com a realidade. Sei por experiência que não posso “manifestar” um milhão de dólares. Não consigo “visualizar cheques no correio” e depois fazê-los aparecer magicamente. (Seriamente, esse é um dos tópicos de seu livro:“Visualize cheques no correio.”) p Este é um exemplo fácil. Usualmente, é mais difícil determinar se o conselho financeiro é baseado na realidade. p Por exemplo, há um muito de sistemas de investimento lá fora. Seus proponentes acreditam sinceramente neles. Eles podem ser apaixonados quando explicam como seus sistemas funcionam. Testar se o investimento em conselhos se encaixa ou não na realidade pode ser complicado e confuso. Acho situações como essa frustrantes, é por isso que tento evitar conselhos excessivamente complicados em favor da simplicidade.

Esta pessoa está qualificada para dar este conselho?

p Descobri que as pessoas são rápidas em dar conselhos sobre assuntos para os quais têm pouco ou nenhum conhecimento. E, na verdade, geralmente são as pessoas que sabem mais sobre um assunto que demoram a fazer sugestões - e suas sugestões estão cheias de ressalvas e ressalvas. p Tenho vários amigos que amam o Bitcoin como uma “oportunidade de investimento”, por exemplo. Ainda, esses mesmos amigos não entendem os fundamentos do investimento básico. É difícil para mim levar a sério suas recomendações de criptomoeda quando eles não conseguem explicar o que é uma ação e por que você pode querer ter uma. Ou um vínculo. Ou qualquer outro investimento tradicional. Eles podem entender os detalhes técnicos por trás do Bitcoin, mas eles não entendem investindo , então não dou ouvidos quando eles tentam vender isso como uma oportunidade de investimento. p Este mesmo princípio se aplica aos gurus financeiros. Às vezes, um especialista em um campo tenta oferecer conselhos em um campo relacionado, mas esse conselho não é necessariamente bom.- Dave Ramsey é especialista em redução de dívidas. Ele viveu isso. Ele tem ensinado sobre isso há vinte anos. Ele sabe o que funciona e o que não funciona. Eu confio em seus conselhos sobre dívidas. eu faço não confie nos conselhos de investimento de Ramsey. Ele faz afirmações ousadas que são comprovadamente falsas.

- Por outro lado, Confio nos conselhos de investimento de Warren Buffett. Ele é um dos maiores investidores que o mundo já conheceu. Quando ele diz que 99% dos investidores deveriam usar fundos de índice, isso carrega muito peso. Mas se ele oferecesse conselhos sobre como sair da dívida, Eu trataria isso com algum ceticismo. Buffett nunca teve dívidas e não consegue entender como é a experiência.

Como essa pessoa lucra com seus conselhos?

p Eu geralmente sou positivo, companheiro de confiança. Eu provavelmente estou também confiando. Eu acredito que as pessoas geralmente são boas. p Dito isto, Aprendi a ser cético quando as pessoas oferecem conselhos financeiros. Eles têm um motivo oculto? Como eles podem se beneficiar dos conselhos que estão oferecendo? Se eles se beneficiarem, como isso influencia sua recomendação? p Vou oferecer a mim e aos meus colegas como exemplos principais. p Já escrevi antes sobre como os blogueiros caminham na fina linha verde. A maioria dos blogueiros quer dizer Nós vamos, mas suas intenções ficam turvas quando vêem quanto dinheiro podem ganhar escrevendo sobre esse produto ou serviço. Seus conselhos podem passar de altruístas a egoístas. p Aqui está um exemplo específico. eu quase nunca confie em análises online de cartões de crédito e bancos. Essas revisões não são objetivas. O objetivo deles não é fornecer as informações de que você precisa para tomar uma decisão, mas para encorajá-lo a se inscrever para uma conta. E os blogueiros empregam todos os tipos de métodos sutis para fazer isso acontecer. Eu não gosto disso p No extremo oposto, Olhe para alguém como o Sr. Bigode de Dinheiro. Quando ele escreve sobre coisas como enriquecer com bicicletas, ele não tem segundas intenções. Ele não está tentando enganá-lo para colocar dinheiro no bolso comprando uma bicicleta. Ele não lucrou com esta recomendação. p Em vez de, isso é algo que Pete acredita . Ele acredita que andar de bicicleta é melhor para sua saúde e seu patrimônio. É um conselho que ele segue a si mesmo, que ele coloca em prática diariamente. E porque este é um conselho genuíno sem um motivo financeiro, É mais provável que eu aceite sua validade. p Essa ideia se aplica até mesmo a profissionais. Um corretor de imóveis provavelmente é impedido de direcionar você para a casa mais cara, mas não há nada que a impeça de falar besteiras como, “Você deve comprar o máximo de casa que puder.” É um conselho perigoso que coloca as pessoas em situações financeiras precárias - mas gera uma comissão maior para o agente. p Sempre pergunte a si mesmo como a pessoa que dá o conselho pode se beneficiar dos conselhos que está oferecendo.Quais são as outras opções?

p Quando você está tentando decidir se aceita ou não um conselho financeiro, explorar outras alternativas. Procure outras opções e abordagens. p É muito raro no mundo do dinheiro (e no mundo em geral) que haja apenas uma maneira “certa” de fazer algo. Freqüentemente, existem várias abordagens boas para um problema. Isso pode dificultar a escolha do melhor para você. p O orçamento é um ótimo exemplo. Existem dezenas (centenas?) de abordagens diferentes para construir um orçamento familiar. A escolha de um sistema pode ser opressora. Como você pode decidir qual opção é a melhor? p Honestamente, você não pode. E você nem deveria tentar. p Em vez de, esqueça o “melhor”. Concentre-se em “bom”. Ao selecionar um sistema de orçamento, use tentativa e erro até encontrar um que funcione bem para você. Depois de encontrar um orçamento que funcione, pare de buscar ativamente outras opções . Não se feche para a ideia de que você pode topar com uma opção melhor no futuro, mas pare de gastar energia tentando encontrar uma solução perfeita quando você já tem uma que funcione. p Um corolário desse princípio é que você não deve seguir um conselho simplesmente porque alguém lhe disse que é a melhor (ou a “certa”) maneira de fazer algo. Quem se importa? Se a melhor forma (ou "certa") não for eficaz para você, então deixa pra lá. p Minha amiga Paula Pant uma vez me disse, “Um plano imperfeito que você seguirá é melhor do que um plano perfeito que não seguirá.” Exatamente. p Desde o primeiro dia, meu lema aqui no Get Rich Slowly é: Faça o que for melhor para você. Se algo não for eficaz para você e sua situação, abandone-o. Não se limite a algo com a crença errônea de que você é um fracasso por escolher outra opção.Diretrizes para avaliar assessoria financeira

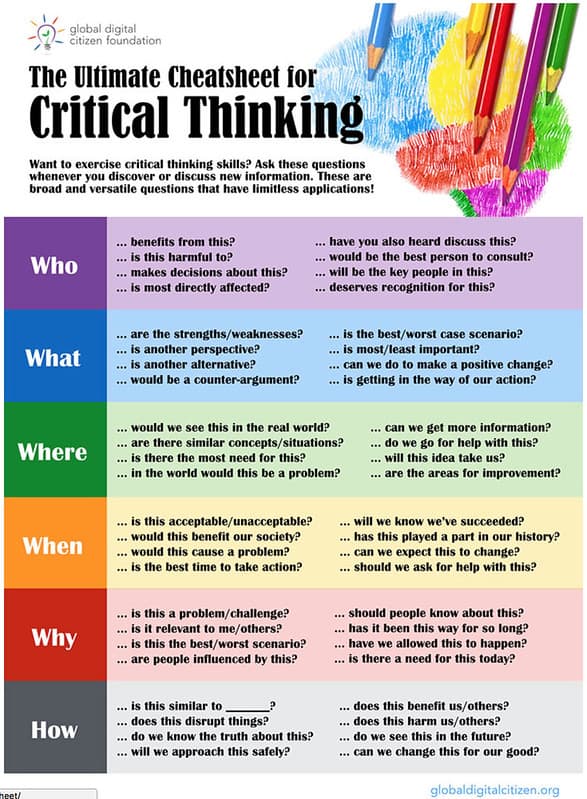

p Avaliar conselhos financeiros é uma extensão do pensamento crítico como um todo. Se você se tornar um melhor pensador crítico, você tomará melhores decisões em relação aos conselhos que receberá. E quanto mais você pratica, melhor você se tornará. p

- Se parece bom demais para ser verdade, provavelmente é. (Eu quero dizer, "Isto sempre é ”- mas eu odeio absolutos.)

- Verificar, verificar, verificar. Não siga cegamente o conselho de alguém. Se alguém fizer uma sugestão que pareça razoável, pesquise o que os outros dizem tanto sobre e contra a sugestão.

- Não jogue o bebê fora com a água do banho. Se você é ateu, não ignore o conselho de Dave Ramsey sobre dívidas simplesmente porque ele é cristão. Se você é conservador, não rejeite a fórmula do dinheiro equilibrado de Elizabeth Warren simplesmente porque ela é uma liberal de extrema esquerda. Mesmo as pessoas de quem você não gosta podem ter ideias inteligentes.

- Prefira a simplicidade. Conselhos complicados e sistemas complicados muitas vezes escondem falhas, problemas e armadilhas. Mais, a complexidade leva a mal-entendidos. Com dinheiro, a simplicidade é uma virtude.

- Você não precisa seguir todos os bons conselhos. Eu reconheço, por exemplo, que o investimento imobiliário pode ser lucrativo. É uma excelente forma de construir riqueza. Ainda, Eu não quero fazer isso - então eu não faço.

- Verifique as certificações, quando aplicável (especialmente ao solicitar aconselhamento técnico e / ou jurídico). Você pode receber bons conselhos de pessoas sem credenciais, e você pode receber conselhos ruins de especialistas. Mas de um modo geral, especialistas qualificados são um recurso excelente.

- Como a pessoa que dá o conselho lucra com isso?

- Como posso me beneficiar com o conselho?

- Como a sociedade se beneficia com o conselho?

- A outra pessoa teve sucesso em seguir seus próprios conselhos?

finança

- Você deve configurar uma confiança viva revogável?

- CD vs. conta poupança:qual você deve escolher?

- Ações x fundos mútuos:em que você deve investir?

- Qual investimento financeiro é certo para você?

- ETF ou fundo mútuo:qual você deve escolher?

- Conselhos sobre investimento financeiro:onde você pode errar

- Conselhos de investimento gratuitos em que você pode confiar

- Quais documentos fiscais e registros financeiros você deve manter?

-

IRA ou Roth IRA:Qual você deve escolher?

IRA ou Roth IRA:Qual você deve escolher? Qual é a diferença entre um IRA tradicional e um Roth IRA? Um IRA é uma conta de aposentadoria individual, que é um tipo de veículo de poupança com vantagem fiscal que permite que você economize pa...

-

4 sinais de que você deve deixar de seguir um influenciador financeiro

4 sinais de que você deve deixar de seguir um influenciador financeiro Como você sabe se um guru financeiro é sombrio? Pontos-chave Mais de um terço dos americanos recebe conselhos financeiros das mídias sociais ou on-line. YouTube e TikTok são algumas das principais ...