O que é Underwriting?

Em banco de investimento, subscrição é o processo em que um banco levanta capital para um cliente (corporação, instituição, ou governo) de investidores na forma de ações ou títulos de dívida.

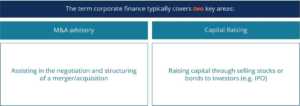

Este artigo tem como objetivo fornecer aos leitores uma melhor compreensão do processo de levantamento de capital ou subscrição em finanças corporativas a partir da perspectiva de um banqueiro de investimento. Existem duas funções principais em finanças corporativas:Consultoria de fusões e aquisições e subscrição.

A consultoria de fusões e aquisições inclui assistência na negociação, estruturação, e realizar uma avaliação de uma fusão ou aquisição associada a um negócio. Este serviço é geralmente fornecido pela assessoria de um banco de investimento, consultor de transações, As 4 grandes firmas de consultoriaAs 4 grandes firmas de consultoria são os principais participantes do setor de contabilidade pública. As 4 grandes empresas de consultoria são KMPG, Deloitte, PwC, e EY. ou internamente pelo grupo de desenvolvimento corporativo.

Do lado da subscrição, o processo inclui a venda de ações ou títulosBond PricingBondpricing é a ciência de calcular o preço de emissão de um título com base no cupom, valor nominal, rendimento e prazo de vencimento. A precificação de títulos permite que investidores a investidores na forma de Ofertas Públicas Iniciais (IPOs) ou ofertas subsequentes.

Em finanças corporativas, existem empregos no lado da venda com bancos de investimento que fornecem serviços de consultoria de fusões e aquisições ou de aumento de capital, ou no lado corporativo com grupos internos de desenvolvimento corporativo. Finalmente, também existem empregos em firmas de contabilidade pública. As quatro grandes firmas de contabilidade As quatro grandes firmas de contabilidade referem-se à Deloitte, PricewaterhouseCoopers (PwC), KPMG, e Ernst &Young. Essas empresas são as quatro maiores empresas de serviços profissionais do mundo que fornecem auditoria, consultoria de transação, tributação, consultando, consultoria de risco, e serviços atuariais. prestação de serviços de suporte para esses tipos de transações.

Para saber mais sobre cada trabalho em detalhes, veja nosso Mapa de Carreira.

Serviços de consultoria de subscrição

Existem três fases principais de serviços de consultoria de subscrição:planejamento, avaliando o momento e a demanda para o problema, e estrutura do problema, respectivamente.

1. Planejamento

É importante identificar os temas do investidor na fase de planejamento, entender a razão de ser do investimento, e obter uma visão preliminar da demanda ou interesse dos investidores por esse tipo de oferta.

2. Tempo e demanda

O momento e a demanda de uma oferta são cruciais para uma captação de capital bem-sucedida. Aqui estão alguns fatores que influenciam a avaliação do momento e da demanda de uma oferta.

- Condição atual do mercado:É um mercado de emissão quente ou fria?

- Apetite atual do investidor:Qual é o perfil de risco e apetite atual do investidor? É agressivo ou conservador? Os investidores estão preferindo o risco, neutro, ou avesso?

- Experiência do investidor:quais são as experiências dos investidores? Os investidores têm experiência neste campo ou mercado?

- Precedentes e ofertas de referência:tem uma empresa semelhante (com base no tamanho, indústria, e localização geográfica) emitiu um IPO no passado? Quais são algumas outras empresas que você pode avaliar para um IPO?

- Fluxo de notícias atual:Qual é o fluxo de notícias atual sobre a empresa? É um fluxo positivo ou negativo?

3. Estrutura do problema

Decidir a estrutura de uma oferta é a fase final dos serviços de consultoria de subscrição. Aqui estão alguns fatores que influenciam a estrutura do problema:

- Vai ser um problema doméstico ou internacional? As demandas dos investidores estão localizadas no mercado interno ou externo? Os investidores de outros países estariam interessados nesta oferta?

- O foco está em investidores institucionais ou de varejo?

- Como ocorrerá a venda?

Tipos de compromisso de subscrição

Quando um subscritor celebra um contrato com uma empresa para ajudar a levantar capital, existem três tipos principais de compromissos assumidos pelo banco de investimento:compromisso firme, melhores esforços, e tudo ou nada.

1. Compromisso Firme

No caso de um compromisso firme, o segurador concorda em comprar a emissão inteira por um determinado preço. Se o segurador não conseguir vender toda a emissão, o subscritor deve assumir total responsabilidade financeira por quaisquer ações não vendidas.

2. Melhores esforços

A base dos melhores esforços é a forma mais comum de compromisso entre as três listadas. Embora o subscritor se comprometa de boa fé a vender o máximo possível da emissão ao preço acordado, não há responsabilidade financeira ou legal imposta ao subscritor por quaisquer ações não vendidas ou desempenho do negócio.

3. Tudo ou nada

Finalmente, em um compromisso tudo ou nada, a menos que toda a emissão seja vendida ao preço de oferta, o negócio é anulado, e o subscritor não receberá nenhuma compensação.

Resumo do processo de subscrição

Existem três estágios principais no processo de subscrição ou levantamento de capital:planejamento, avaliando o tempo e a demanda, e estrutura do problema. A etapa de planejamento envolve a identificação dos temas dos investidores, compreensão da lógica do investimento e uma estimativa da demanda ou interesse esperados do investidor. Na fase de tempo e demanda, o segurador deve avaliar as condições atuais do mercado, apetite do investidor, experiência do investidor, precedentes, e ofertas de referência, e o fluxo de notícias atual para determinar o melhor momento e demanda de uma oferta. Finalmente, o subscritor deve decidir a estrutura da emissão com base no foco em investidores institucionais ou de varejo e uma emissão doméstica versus internacional.

Existem três tipos principais de compromisso por parte do subscritor:compromisso firme, melhores esforços, e tudo ou nada. Em um compromisso firme, o subscritor se compromete totalmente com a oferta, comprando a emissão inteira e assumindo responsabilidades financeiras por quaisquer ações não vendidas. A forma mais comum de compromisso - melhores esforços ou negócio comercializado - não impõe responsabilidade financeira ao subscritor, independentemente do desempenho do negócio. O subscritor não é responsável por quaisquer ações não vendidas. Finalmente, em um compromisso tudo ou nada, o subscritor não será compensado de forma alguma, a menos que toda a emissão seja vendida ao preço da oferta.

Recursos adicionais

Para aprofundar o seu conhecimento e compreensão da banca de investimento, CFI oferece os seguintes recursos.

- Processo IPO Processo IPOO Processo IPO é quando uma empresa privada emite títulos novos e / ou existentes ao público pela primeira vez. As 5 etapas discutidas em detalhes

- Equity Research vs Investment BankingJobsProcure as descrições de cargos:requisitos e habilidades para ofertas de emprego em bancos de investimento, pesquisa de capital, tesouraria, FP&A, Finanças corporativas, contabilidade e outras áreas de finanças. Estas descrições de cargos foram compiladas a partir das listas mais comuns de habilidades, requerimento, Educação, experiência e outras

- Plano de carreira de banco de investimentoBanco de investimento plano de carreira Guia de carreira de banco de investimento - planeje seu plano de carreira de IB. Saiba mais sobre salários de banco de investimento, como ser contratado, e o que fazer depois de uma carreira no IB. A divisão de banco de investimento (IBD) ajuda os governos, corporações, e as instituições levantam capital e concluem fusões e aquisições (M&A).

- Lista dos principais bancos de investimentoLista dos principais bancos de investimentoLista dos 100 principais bancos de investimento do mundo, classificados em ordem alfabética. Os principais bancos de investimento da lista são Goldman Sachs, Morgan Stanley, BAML, JP Morgan, Pedra Preta, Rothschild, Scotiabank, RBC, UBS, Wells Fargo, Banco alemão, Citi, Macquarie, HSBC, ICBC, Crédito Suiço, Bank of America Merril Lynch

finança

-

O que é um desconto de emissão original (OID)?

O que é um desconto de emissão original (OID)? p Um desconto de emissão original (OID) é um tipo de instrumento de dívida. Freqüentemente um vínculo, OIDs são vendidos a um valor inferior ao valor de face quando emitidos, daí o D no OID. Na maturi...

-

O que é uma questão de direitos?

O que é uma questão de direitos? Uma emissão de direitos é uma oferta de direitos aos acionistas existentes de uma empresa que lhes dá a oportunidade de comprar ações adicionais. a um preço com desconto, em vez de comprá-los no merca...