O que é desempenho financeiro?

p O desempenho financeiro é uma avaliação completa da posição geral de uma empresa em categorias como ativos, passivos, capital próprio, despesas, receita, e lucratividade geral. É medido por meio de várias fórmulas relacionadas aos negócios que permitem aos usuários calcular detalhes exatos sobre a eficácia potencial de uma empresa.

p

p  p

p Para usuários internos, o desempenho financeiro é examinado para determinar o bem-estar e a posição de suas respectivas empresas entre outras referências. Para usuários externos, o desempenho financeiro é analisado para ditar oportunidades de investimento em potencial e determinar se uma empresa vale a pena.

p Antes que os cálculos possam ser feitos sobre certos indicadores financeiros que estabelecem o desempenho geral, uma análise das demonstrações financeiras deve ocorrer.

p

p

p Para usuários internos, o desempenho financeiro é examinado para determinar o bem-estar e a posição de suas respectivas empresas entre outras referências. Para usuários externos, o desempenho financeiro é analisado para ditar oportunidades de investimento em potencial e determinar se uma empresa vale a pena.

p Antes que os cálculos possam ser feitos sobre certos indicadores financeiros que estabelecem o desempenho geral, uma análise das demonstrações financeiras deve ocorrer.

p

p

p

p

p

p

p

p

p

p

p

p

p

p

p

p

p Para usuários internos, o desempenho financeiro é examinado para determinar o bem-estar e a posição de suas respectivas empresas entre outras referências. Para usuários externos, o desempenho financeiro é analisado para ditar oportunidades de investimento em potencial e determinar se uma empresa vale a pena.

p Antes que os cálculos possam ser feitos sobre certos indicadores financeiros que estabelecem o desempenho geral, uma análise das demonstrações financeiras deve ocorrer.

p

p

p Para usuários internos, o desempenho financeiro é examinado para determinar o bem-estar e a posição de suas respectivas empresas entre outras referências. Para usuários externos, o desempenho financeiro é analisado para ditar oportunidades de investimento em potencial e determinar se uma empresa vale a pena.

p Antes que os cálculos possam ser feitos sobre certos indicadores financeiros que estabelecem o desempenho geral, uma análise das demonstrações financeiras deve ocorrer.

p

O que é Análise de Demonstrações Financeiras?

p A análise das demonstrações financeiras é um processo conduzido nas organizações por partes internas e externas para obter um melhor entendimento do desempenho de uma empresa. O processo consiste na análise de quatro demonstrações financeiras críticas em uma empresa. p As quatro declarações amplamente estudadas são o balanço patrimonial de uma empresa, declaração de renda, demonstrativo de fluxo de caixa, e relatório anual. p1. Balanço

p Na análise das demonstrações financeiras, o balanço de uma organização é analisado para determinar a eficiência operacional de um negócio. p Em primeiro lugar, a análise de ativos é conduzida e se concentra principalmente em ativos mais importantes, como caixa e equivalentes de caixa, inventário, e PP&E, que ajudam a prever o crescimento futuro. p Próximo, passivos de longo e curto prazo são examinados a fim de determinar se há quaisquer problemas futuros de liquidez ou reembolso de dívidas que a organização possa não ser capaz de cobrir. p Por último, a seção de patrimônio líquido de uma empresa é inspecionada, permitindo ao usuário determinar o capital social distribuído dentro e fora da organização. p2. Declaração de renda

p Na análise das demonstrações financeiras, a declaração de renda de uma empresa é investigada para determinar a lucratividade geral presente e futura. p Examinar a declaração de renda do ano fiscal anterior e atual de uma empresa permite que o usuário determine se há uma tendência nas receitas e despesas, que por sua vez, mostra o potencial para aumentar a lucratividade futura. p3. Demonstração do fluxo de caixa

p A demonstração do fluxo de caixa é crítica em uma análise das demonstrações financeiras para identificar onde o dinheiro é gerado e gasto pela organização. p Se um segmento da empresa está enfrentando grandes fluxos de saída, a fim de permanecer viável, a empresa deve estar gerando ingressos por meio de financiamento ou venda de ativos. p4. Relatório Anual

p A última declaração, o relatório anual, fornece informações qualitativas que são úteis para uma análise mais aprofundada das atividades operacionais e financeiras gerais de uma empresa. p O relatório anual consiste em todas as declarações listadas acima, mas adiciona percepções e narrativas adicionais sobre figuras críticas dentro da organização. p As percepções e narrativas adicionais dentro do relatório anual incluem uma extensa análise narrativa dos vários segmentos de negócios, benchmarks, e crescimento geral. p Como um todo, a análise de desempenho financeiro é crítica, seja conduzida para uso interno ou externo, porque ajuda a determinar o potencial de crescimento futuro de uma empresa, estrutura, eficácia, e o mais importante, atuação. pMedindo o desempenho financeiro

p Por meio de uma análise de desempenho financeiro, fórmulas e índices financeiros específicos são calculados, que, em comparação com as métricas históricas e do setor, fornece uma visão sobre a condição financeira e o desempenho de uma empresa. p Ao calcular o desempenho financeiro, existem sete proporções críticas que são amplamente utilizadas no mundo dos negócios para auxiliar e avaliar o desempenho geral de uma empresa. p1. Margem de lucro bruto

p A margem de lucro bruto é uma proporção que mede o valor restante da receita que resta após a dedução do custo das vendas. p O índice é útil porque indica como uma porcentagem a parte de cada dólar de vendas que pode ser aplicada para cobrir as despesas operacionais de uma empresa. p p p

p

2. Capital de giro

p A medição do capital de giro é usada para determinar os ativos líquidos líquidos de uma organização disponíveis para financiar as operações do dia-a-dia. p Determinar a liquidez em um negócio é importante porque indica se uma empresa possui recursos que podem ser rapidamente convertidos em dinheiro, se necessário. p p p

p

3. Razão atual

p O índice atual é um índice de liquidez que ajuda uma empresa a determinar se possui ativos circulantes suficientes para cobrir ou pagar por seus passivos circulantes. p p p

p

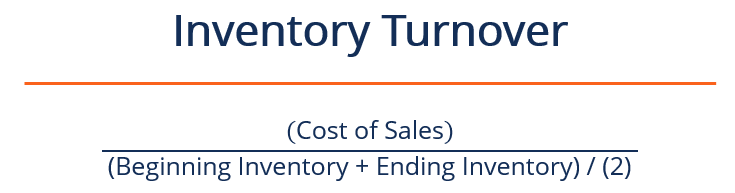

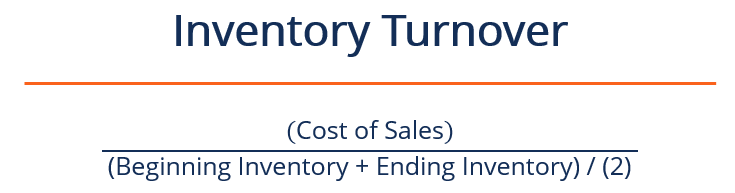

4. Taxa de rotatividade de estoque

p O índice de giro de estoque é um índice de eficiência usado para medir o número de vezes que uma empresa vende seu estoque médio em um ano fiscal. p A proporção é benéfica porque permite que a organização determine facilmente se seu estoque está em demanda, obsoleto, ou se eles estão carregando muito. p p p

p

4. Alavancagem

p A alavancagem é um multiplicador de patrimônio que é calculado por uma empresa para ilustrar quanta dívida está realmente sendo usada para comprar ativos. p O multiplicador de alavancagem permanece em um se todos os ativos forem financiados por capital, mas começa a aumentar à medida que mais e mais dívidas são usadas para comprar ativos. p p p

p

5. Retorno sobre ativos

p Retorno sobre ativos, como o nome sugere, ajuda uma organização a determinar quão bem seus ativos estão sendo empregados para se tornar mais lucrativa. p Se os ativos não estão sendo usados de forma eficaz, a soma do retorno sobre os ativos da empresa será baixa. p p p

p

6. Retorno sobre o patrimônio líquido

p Semelhante ao retorno sobre ativos, o retorno sobre o patrimônio é um índice de lucratividade que é usado para analisar a eficácia do patrimônio, que, por sua vez, gera lucros para os investidores. p Um maior retorno sobre o patrimônio sugere que os investidores estão ganhando a uma taxa muito mais eficiente, o que é mais lucrativo para a empresa como um todo. p p p

p

Mais recursos

p A CFI oferece a página do programa Commercial Banking &Credit Analyst (CBCA) ™ - CBCAGet A certificação CBCA ™ da CFI e torna-se um Commercial Banking &Credit Analyst. Inscreva-se e progrida em sua carreira com nossos programas e cursos de certificação. programa de certificação para aqueles que procuram levar suas carreiras para o próximo nível. Para continuar aprendendo e progredir em sua carreira, os seguintes recursos serão úteis:- Análise das Demonstrações FinanceirasAnálise das Demonstrações FinanceirasComo realizar a Análise das Demonstrações Financeiras. Este guia irá ensiná-lo a realizar a análise das demonstrações financeiras da demonstração de resultados,

- Índices financeiros Índices financeiros Índices financeiros são criados com o uso de valores numéricos retirados das demonstrações financeiras para obter informações significativas sobre uma empresa

- Receita x receita x EarningsIncome x receita x EarningsIncome, receita, e lucros são provavelmente os três conceitos mais usados em contabilidade e finanças. Todos os termos denotam medidas de um

- Projetar itens de linha do balanço patrimonial Projetar itens de linha do balanço patrimonial A projeção de itens de linha do balanço envolve a análise do capital de giro, PP&E, capital social da dívida e lucro líquido. Este guia descreve como calcular

finança

-

O que é MiFID II?

O que é MiFID II? p MiFID II é a revisão da Diretiva de Mercados de Instrumentos Financeiros (MiFID), publicado originalmente em 2004. É a base da legislação financeira para a União EuropeiaEconomic UnionA união econôm...

-

O que é análise financeira?

O que é análise financeira? A análise financeira envolve o uso de dados financeiros Dados financeiros Onde encontrar dados para analistas financeiros - Bloomberg, CapitalIQ, PitchBook, EDGAR, SEDAR e mais fontes de dados finance...