Hipoteca de 15 vs. 30 anos:Qual é melhor?

Vou tentar responder à velha pergunta:hipoteca de 15 vs 30 anos:qual é melhor?

E eu odeio quebrar isso com você, mas tudo depende (e eu nem vou mencionar impostos aqui).

Quero começar com uma tabela (é o contador em mim) descrevendo algumas suposições básicas ao responder à pergunta de hipoteca de 15 vs 30 anos para compradores e proprietários de imóveis. Espero que isso lance um pouco de luz sobre essas diferentes hipotecas logo de cara:

hipoteca fixa de 15 anos versus 30 anos

| 30 anos corrigido | 15 anos corrigido | |

| Valor do empréstimo: | US$ 250.000 | US$ 250.000 |

| Taxa*: | 3,35% | 2,81% |

| Pagamento: | US$ 1.102 | US$ 1.704 |

| Total pago: | US$ 396.720 | US$ 306.666 |

| Total de juros pagos: | US$ 146.720 | US$ 56.666 |

* Tarifas retiradas do BankRate.com em 1 de julho de 2020.

Tudo bem, se você apenas olhou até a linha de pagamento, pode ter recebido um pequeno choque. A hipoteca de taxa fixa de 15 anos exige um pagamento mensal significativamente mais alto - no valor de outros US $ 602 por mês pela vida útil do empréstimo! Respire fundo. Você não paga mais nada no empréstimo de 15 anos após 15 anos (faz sentido, hein?).

Se você verificou as duas últimas linhas da tabela, pode ter recebido um choque na outra direção. Se você fizer uma hipoteca de 15 anos, economizará $ 90.054 de juros ao longo da vida do empréstimo em comparação com a hipoteca de 30 anos!

Claramente a hipoteca de 15 anos é a melhor opção a longo prazo, certo? Depende.

Considere o custo da oportunidade

Uma coisa que você absolutamente tem a considerar com a pergunta de hipoteca de prazo de 15 vs 30 anos:qual é o custo de oportunidade?

Considere o seguinte:e se você realmente fizesse uma hipoteca de 30 anos, economizando US$ 602 em fluxo de caixa mensal e investisse esses US$ 602 a cada mês pela vida útil de sua hipoteca? Se você investisse em um fundo que rende 6% (não vamos entrar em um debate sobre os retornos potenciais do mercado de ações no momento), esse investimento aumentaria para US$ 608.344!

Tão claramente o seu melhor opção é abrir mão da hipoteca de 15 anos, ficar com os 30 e investir a diferença na poupança, certo? Não exatamente.

Em primeiro lugar, você deve se lembrar do custo extra de juros da hipoteca de 30 anos (lembre-se, não estou incluindo impostos na análise):$ 90.054. Portanto, você precisará reduzir esse valor de investimento de aproximadamente US$ 608 mil para US$ 518.000 mais apropriados depois de contabilizar os juros.

Bem, ainda assim, outro meio milhão de dólares torna os 15 anos uma escolha inferior, certo? Não, ainda não é bem assim.

Procurando outras ideias sobre como pagar sua hipoteca rapidamente?

Considere um ângulo diferente

Não é justo que você possa investir a diferença na poupança desses 30 anos sem olhar para a oportunidade oferecida com a hipoteca de 15 anos. Se você pegar a hipoteca de 15 anos, depois de pagar sua casa (em 15 anos), terá esse pagamento inteiro disponível para investimento .

Então, na verdade, precisamos comparar os dois lado a lado. Tomar o empréstimo de 30 anos permite que você economize $ 602 durante a vida do empréstimo. Se você pegar a hipoteca de 15 anos, não economizará nada nos primeiros 15 anos, mas terá $ 1.704 para investir nos últimos 15 anos. A que equivale esse investimento? Novamente, usando 6%, $ 1.704 investidos mensalmente pelos segundos 15 anos resultam em um valor de $ 499.737. Isso significa que a hipoteca de 30 anos é cerca de US$ 18.000 (US$ 518.000 a US$ 499.737) melhor? Não. Você precisará tirar o custo dos pagamentos de juros do valor da hipoteca de 15 anos, assim como fez com os 30 anos. Com essa análise, a hipoteca de 30 anos supera a hipoteca de 15 anos em cerca de US$ 75.000.

Ah há! Claramente, a hipoteca de 30 anos é a melhor escolha para suas finanças. Hum, talvez.

Assumimos um retorno de 6% sobre o seu investimento dessa economia mensal de $ 602 com uma hipoteca de taxa fixa de 30 anos. O que aconteceria se o retorno real fosse de apenas 4%? Você perderia dinheiro em comparação com a hipoteca de 15 anos.

Paz de espírito versus os números

Mas realmente devemos desacelerar e dar uma olhada no pessoal lado das finanças pessoais. Realmente deveríamos estar falando muito mais sobre paz de espírito e muito menos sobre os números.

Como é a paz de espírito para você?

- Parece viver completamente e totalmente livre de dívidas?

- Ou parece que você tem mais dinheiro à sua disposição para escolher para onde vai?

Eu valorizo os dois, então aqui vai a minha recomendação:faça a hipoteca de 30 anos, mas simule o pagamento da hipoteca de 15 anos. Você precisa se conhecer bem o suficiente para saber que vai realmente pagar os US$ 602 extras por mês, porque é realmente mais fácil falar do que fazer. Mas eu gosto desta rota porque lhe dá mais opções com seu dinheiro.

Você ainda segue o caminho do pagamento de dívidas agressivo (porque eu ainda amo viver sem dívidas e acho que você também), mas a abordagem de 30 anos oferece uma alavanca de emergência embutida que permite liberar esse dinheiro se a vida te joga uma bola curva. E ultimamente, a vida tem jogado muitas bolas curvas.

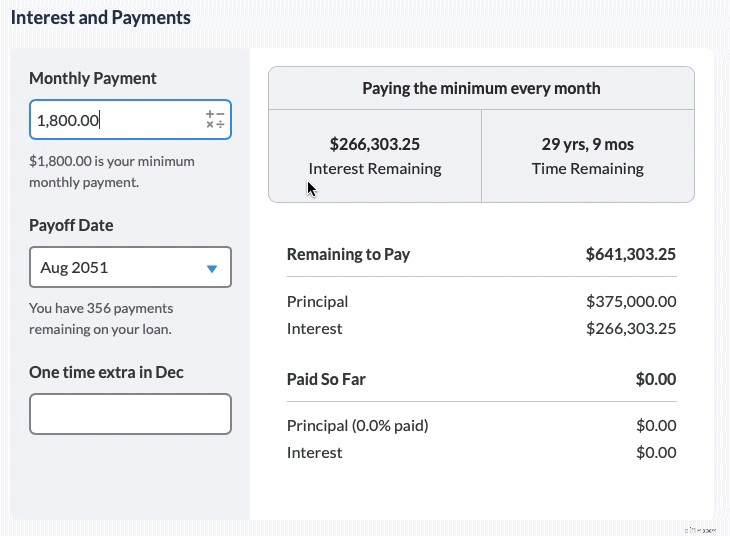

Siga o podcast YNAB em Spot ou Apple Podcasts para ouvir mais sabedoria sobre finanças pessoais de Jesse Mecham, fundador e CEO da Você precisa de um orçamento. Curioso para fazer seus próprios cálculos de empréstimo? Inscreva-se para uma avaliação gratuita do YNAB (sem necessidade de cartão de crédito!) para experimentar o impacto que os pagamentos extras podem ter usando nossa ferramenta Loan Planner. E faça um orçamento enquanto faz isso!

despesas

- Qual é melhor:um CD,

- Como calcular uma hipoteca fixa de 30 anos

- O que é securitização?

- Investir versus negociar:o que é melhor para você?

- Trim vs Truebill:Qual é o melhor?

- Robinhood vs. Vanguard:Qual é a melhor plataforma?

- Crescimento vs investimento em valor:o que é melhor?

- CD ou conta poupança:qual é melhor?

-

eToro vs Coinbase:Qual é melhor?

eToro vs Coinbase:Qual é melhor? Precisa de uma comparação eToro vs Coinbase para ajudá-lo a decidir qual plataforma usar? Você está no lugar certo! Ambas as plataformas estão entre as melhores do setor. Mas eles atraem diferentes ...

-

Varo vs. Chime:Qual é melhor?

Varo vs. Chime:Qual é melhor? Bancos somente online são o futuro do setor bancário. Depois de se inscrever para uma conta, você pode fazer tudo o que faria em um banco físico. Exceto que você não precisa dirigir até uma filial ou ...