The Money Pit:Rebentando o mito do proprietário feliz e rico

Quer você queira ouvir ou não, algumas casas são apenas poços de dinheiro. Muitas pessoas compram casas no topo de seus orçamentos e não consideram todos os custos. Veja como garantir que você não faça isso.

“Aqui jaz Walter Fielding. Ele comprou uma casa e isso o matou.”

Esta citação, da boca do personagem de Tom Hanks na comédia de 1986 The Money Pit , pode resumir a experiência da casa própria de milhões de americanos:desencantadora, frustrante, cara. E possivelmente ruinoso.

O sonho americano promete que qualquer pessoa disposta a trabalhar duro tem uma chance de uma vida melhor do que seus pais. Mas acredito que o arquétipo do sonho americano tradicionalmente inclui certas armadilhas materiais:um carro confiável, férias em família e, claro, a própria casa, idealmente cercada por uma cerca branca.

Claro, esse arquétipo está mudando, e rapidamente.

As gerações mais velhas criticam os americanos mais jovens por quase tudo. Mas as tendências inspiradas na geração do milênio de adiar (ou evitar completamente) o casamento e a propriedade de uma casa suburbana em favor de carreiras equilibradas, viagens e estilos de vida urbanos mais sustentáveis são fatores que provavelmente atrairão a ira de seu tio rabugento.

Claro, é fácil para nós, americanos mais jovens, ver uma nova realidade. Em uma era de salários estagnados, custos crescentes de educação e encargos com dívidas estudantis, custos proibitivos de saúde, benefícios em extinção e o espectro das mudanças climáticas ameaçando a própria existência das gerações futuras, por que todos nós conscientemente perseguiríamos um sonho materialista envolvendo uma vida cara e McMansão suburbana ineficiente que requer dois carros bebedores de gasolina para percorrer muitos quilômetros enfumaçados no trânsito esmagador para um trabalho corporativo sem sentido?

De acordo com uma pesquisa do Bankrate realizada em janeiro de 2019, quase metade de todos os proprietários de imóveis têm remorso de comprador. Entre todos os proprietários de imóveis, 44% têm algum arrependimento. Entre os Millennials, no entanto, o número de proprietários de imóveis com remorso sobe para chocantes 63%.

Embora os proprietários se arrependam por diferentes razões, incluindo, por exemplo, comprar uma casa muito grande ou muito pequena, a razão número um para se arrepender da compra foi que a manutenção e outros custos envolvidos na propriedade da casa acabaram sendo mais caros do que o esperado. . Ah, O Poço do Dinheiro.

Nas seções a seguir, vamos dar uma olhada em três dos mitos mais difundidos no setor imobiliário americano:que a casa própria faz você feliz, a casa própria faz você rico e, finalmente, que o aluguel faz você um otário.

Depois, analisaremos algumas exceções e apresentaremos algumas práticas recomendadas que você pode usar - seja você um possível comprador ou proprietário atual - para tomar a melhor decisão possível ou, pelo menos, tirar o melhor proveito de uma situação ambígua. situação.

Este é um artigo longo e aprofundado. Pode levar até 45 minutos para passar. Mas fique comigo, vai ser uma leitura interessante!

Se você tem alguma dúvida de que a cultura popular está nos vendendo uma visão da felicidade de comprar uma casa, passe uma hora assistindo a vários programas de TV na HGTV e dezenas de outras redes, como “Fixer Upper”, “Home Town”, “Property Brothers ”, “Ame-o ou liste-o” e assim por diante.

Esses shows apresentam anfitriões extraordinariamente atraentes com várias origens em imóveis, construção e decoração de interiores, ajudando compradores de olhos arregalados a comprar e muitas vezes reformar a casa perfeita.

Como todos os reality shows, acredito que esses programas imobiliários pintam um quadro de propriedade da casa que é irrealista na melhor das hipóteses e perigoso na pior. Como alguém que possuiu três casas diferentes e renovou parte de uma, esses shows me enfurecem por vários motivos.

Em primeiro lugar, a maioria dos programas apresenta casais jovens com orçamentos de coçar a cabeça. (Como, exatamente, esses jovens de 26 anos em uma pequena cidade americana onipresente têm US $ 800.000 para gastar?) Raramente descobrimos e ficamos imaginando se eles são realmente tão bem-sucedidos, se há um fundo fiduciário envolvido ou se eles estão simplesmente tomando a decisão potencialmente catastrófica de gastar demais.

Em seguida, vem a ilusão de que destruir uma casa e reconstruí-la é um trabalho que pode ser concluído em poucas semanas com um orçamento ridiculamente modesto. Os custos de renovação cotados nesses shows são rotineiramente metade - às vezes menos - das cotações que recebemos para projetos semelhantes.

Estou disposto a admitir que moro em uma região com um pequeno grupo de empreiteiros e custos de construção mais altos. Ainda assim, os custos de remodelação citados nesses shows são incrivelmente baixos. Não importa que as empresas de produção forneçam equipes de trabalho 24 horas por dia, 7 dias por semana, para concluir os projetos em um décimo do tempo que o proprietário médio pode conseguir.

Se há um pingo de realidade nesses reality shows, é que os apresentadores frequentemente retornam aos compradores com uma cara séria e as palavras “portanto, há más notícias”.

Surpresa, surpresa, quase sempre há custos ocultos à espreita dentro das paredes de uma casa envelhecida. Eles podem variar de alguns milhares de dólares para substituir um contrapiso apodrecido a dezenas de milhares para corrigir um problema estrutural ou reconectar uma casa inteira com trabalhos elétricos perigosos.

Além dessas falhas que encontro nesses programas, os programas são ainda mais enganosos por causa do que nunca nos mostram:

Agora, temos coisas mais importantes para cobrir aqui do que desmascarar a noção de realidade em reality shows. Mas eu chamo esses programas de TV para melhorar a casa para ilustrar a ilusão do proprietário feliz escolhendo amostras de tinta e tecido sem levar em conta as outras obrigações da vida cotidiana, muito menos a realidade financeira.

Tem sido demonstrado repetidamente que mais dinheiro, de fato, torna as pessoas mais felizes... mas apenas até certo ponto. Há uma quantidade de renda anual com a qual as pessoas são mensuravelmente mais felizes do que as que ganham menos. O valor exato muda regionalmente com o custo de vida e ao longo do tempo com a inflação, mas já o vi descrito como algo entre US$ 45.000 e US$ 70.000 por ano.

Com qualquer quantidade de renda acima desse valor, a felicidade continua a aumentar gradualmente, mas rapidamente se estabiliza. Pode-se dizer que alguém que ganha $ 150.000 por ano é um pouco mais feliz do que alguém que ganha $ 70.000 por ano, mas alguém que ganha $ 1 milhão por ano é quase imperceptivelmente mais feliz do que alguém que ganha $ 150.000 e, consequentemente, apenas marginalmente mais feliz do que a pessoa que ganha $ 70.000!

E, no entanto, aquela pessoa que ganha $ 70.000 é muito mais feliz do que alguém que ganha apenas $ 20.000 por ano.

Isso não deve ser uma grande surpresa. É fácil imaginar os sacrifícios e ansiedades de viver perto ou abaixo da linha da pobreza (US$ 25.750 em 2019 para uma família de quatro pessoas). No entanto, acho que todos assumimos que seríamos mais felizes com mais renda do que temos hoje.

Essa psicologia se manifesta quando compramos uma casa. Certamente, ficaríamos mais felizes com um bairro mais agradável, uma garagem para dois carros, um pouco de quintal, um quarto extra para usar como escritório, um porão acabado.

Mas onde isso para? Estaríamos mais felizes com uma cozinha sofisticada, com um hectare de privacidade, com piscina? Que tal uma academia completa em casa, uma sala de jogos ou uma sala de cinema?

Se você duvida de mim, deixe-me explicar que sou a prova viva dessa falácia. O sucesso de certas partes do meu negócio aumentou rapidamente a riqueza da minha família nos últimos 10 anos. E mudamos duas vezes.

Na primeira vez, mudamos de uma casa modesta em um bairro denso (sem privacidade, sem garagem, por exemplo) para uma casa comum em um bairro mais sofisticado. Esta segunda casa tinha uma boa localização com um pouco de privacidade e garagem, mas também era uma casa velha a precisar de reparações, e investimos muito dinheiro nela.

Finalmente, foi a perspectiva de investir muito mais dinheiro naquela casa que nos levou à nossa casa atual que, reconhecidamente, é muito mais do que precisamos. Mas também foi a casa que atendeu a todos os nossos desejos e nos salvou de gastar centenas de milhares de dólares a mais para transformar nossa antiga casa no que queríamos.

Talvez eu esteja vivendo um exemplo do que estou sugerindo que você pense duas vezes. Há muitos dias que sonho em ter menos casa para manter, para limpar, para pagar IPTU. Mas também estou em condições de comprar a casa sem hipoteca e pagar os impostos e a manutenção.

Ter uma boa casa me deixa infeliz? Não definitivamente NÃO. Mas isso me deixa mais feliz do que possuir uma casa modesta ou mesmo alugar um condomínio modesto? Provavelmente não. Embora definitivamente haja vantagens em ter privacidade e comodidades de luxo em nossa casa atual, vou lhe dizer que qualquer aumento na felicidade que isso me traz é compensado pelas despesas e obrigações de manutenção.

Ainda não vi um exemplo tão pungente desse absurdo como no episódio 3 da quarta temporada de Arrested Development, em que Tobias e Lindsey decidem comprar uma casa com a ajuda de um corretor de imóveis chamado James Carr, interpretado por Ed Helms.

Lindsey e Tobias explicam a Carr que eles não têm bens, renda, crédito e, honestamente, nenhuma ética de trabalho. Não é um problema, Carr explica a eles. Ele vai conseguir um empréstimo NINJA (sem renda, sem empregos ou ativos). Eles acabam comprando uma McMansion de mais de 10.000 pés quadrados com não uma, mas duas guaritas.

É uma cena dolorosamente engraçada em parte porque não é tão exagerada quanto parece. Esse tipo de coisa aconteceu todos os dias nos anos que antecederam a crise das hipotecas e a subsequente Grande Recessão de 2008.

Enquanto hoje, novas leis federais e diretrizes de empréstimos podem limitar os empréstimos hipotecários predatórios mais notórios, corretores de imóveis e corretores de hipotecas continuam a orientar os compradores para casas muito caras porque não há incentivo para não fazê-lo.

Corretores de imóveis e corretores de hipotecas ganham sua comissão na data de fechamento, independentemente de os compradores conseguirem fazer o primeiro pagamento da hipoteca. Mesmo os bancos que originaram os empréstimos podem não se importar, porque frequentemente dão a volta e vendem o empréstimo em 30 dias.

É importante lembrar de tudo isso quando estiver assistindo HGTV ou participando de apresentações com seu corretor de imóveis. Um bom corretor de imóveis ouvirá atentamente seus requisitos de orçamento e trabalhará com você para ficar dentro deles.

Mas você nunca deve esquecer que existem vários setores (imobiliário, construção, entretenimento, móveis domésticos, varejistas de materiais de construção) gastando bilhões de dólares a cada ano para influenciá-lo e fazê-lo acreditar que comprar uma casa maior, uma casa mais nova ou um casa mais bonita vai fazer você mais feliz.

Spoiler:não vai. E só pode fazer o oposto.

Há uma boa chance de você conhecer alguém – talvez um pai ou outro parente – que se gabe de comprar sua casa há 30 ou 40 anos por US $ 100.000 (talvez menos) e como ela é avaliada em meio milhão de dólares, ou talvez mais. Essas pessoas também podem dar conselhos bem-intencionados como “pare de jogar seu dinheiro fora com aluguel” ou “compre uma casa o mais rápido possível, é a chave para o sucesso financeiro!”

Infelizmente, eles não estão contando toda a história. Para ser justo, não é culpa deles; eles não percebem, por si só, que estão dando maus conselhos.

Na maioria dos casos, os imóveis valorizam. E, ao longo de muitas décadas, essa valorização parece ser significativa.

Mas, eis o seguinte:Com o tempo, o valor de um dólar diminui devido à inflação. E, quando as pessoas se gabam do quanto algo apreciou ao longo de várias décadas, quase nunca param para apontar quanto pagariam pela casa em dólares de hoje . Se o fizessem, os números não soariam tão dramáticos porque, bem, eles simplesmente não são.

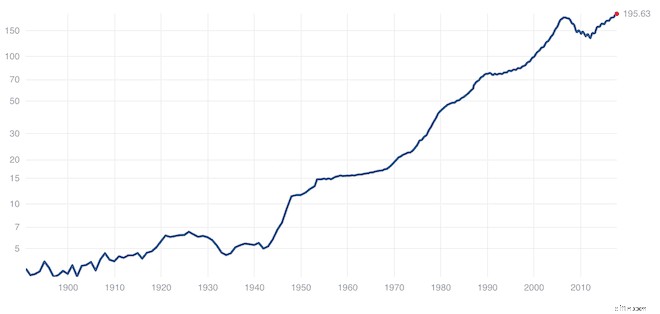

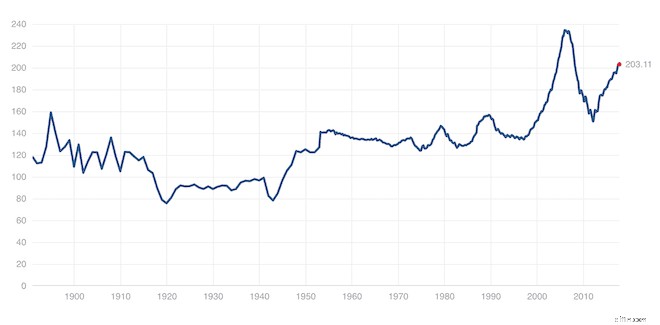

Para ilustrar esse ponto, veja como é o Índice de Preços de Casas Case Schiller nos EUA antes de ser ajustado pela inflação. (O Índice Case Schiller é a referência mais amplamente utilizada para os preços das casas em todo o país.)

Meio impressionante, certo? Se você comprou uma casa por volta do ano 2000 e ela valorizou de forma semelhante à média nacional, o valor da casa teria dobrado em cerca de 20 anos. Durante outros períodos de 20 anos nos últimos 120 anos, os valores aumentaram ainda mais acentuadamente.

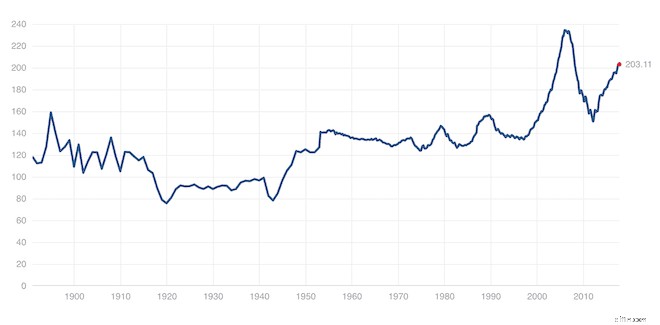

Mas aqui, dê uma olhada na aparência do índice ajustado pela inflação.

O gráfico ajustado à inflação parece muito diferente do primeiro. Você deve notar imediatamente duas coisas:

A lição aqui é que a valorização real depende não apenas dos preços das casas, mas dos preços das casas em relação à inflação. Embora a valorização real seja possível (veja 1998 a 2005 e 2012 até hoje), é muito menos comum (e muito menos dramática) do que acreditamos quando não levamos em conta a inflação.

Quando penso em comprar minhas próprias casas, vejo o patrimônio como uma reserva de valor protegida pela inflação. Sinto-me confiante de que devo ser capaz de recuperar o que paguei pela minha casa em dólares ajustados à inflação. Ter capital próprio é melhor do que ter dinheiro em uma caderneta de poupança, onde as taxas de juros raramente acompanham a inflação, mas não estou contando com isso para construir riqueza gerando retornos acima e além da inflação.

Agora, posso ter sorte e acabar vendendo em uma bolha semelhante a 2005, mas não vou apostar que isso aconteça mais do que posso apostar em ganhar um jackpot da Powerball.

Vou vender minha casa quando minhas circunstâncias pessoais mudarem e eu precisar de uma situação de vida diferente.

Faz sentido, certo? Sua casa é um lar, não um investimento. Uma casa fornece utilidade (um lugar para morar). Não fornece renda (a menos que você a possua e alugue). E não é algo que você possa vender facilmente em um mercado quente e coletar lucros da apreciação Por quê? Porque onde você vai morar? Digamos que você venda sua casa em um mercado quente para embolsar alguma apreciação. Agora você precisa de uma nova casa e terá que comprar no mesmo mercado imobiliário quente.

Finalmente, não vamos ignorar o risco de ser obrigado a vender sua casa em um mercado imobiliário pobre. Nós tendemos a esquecer que é possível perder dinheiro em sua casa, como milhões de pessoas fizeram após a crise das hipotecas.

Nos piores casos, as pessoas deviam mais em suas hipotecas do que suas casas valiam. Um relatório de 2011 estimou que, na época, quase metade das hipotecas nos Estados Unidos estavam efetivamente submersas!

Se você ainda não está convencido de que sua casa não é um bom investimento, vamos falar sobre os custos de carregamento.

No mínimo, você precisará de seguro em sua casa. Na maior parte do país, você pagará impostos sobre a propriedade da casa. Finalmente, mesmo a casa mais básica exigirá manutenção regular:serviços de pintura, limpeza, aquecimento e refrigeração, substituição de eletrodomésticos, corte de grama, etc.

A manutenção básica pode custar alguns milhares de dólares por ano, mas grandes problemas de manutenção, como pintura externa ou um novo telhado, surgem com o tempo, adicionando outros alguns milhares por ano em custos amortizados.

Mesmo que sua casa valorize o suficiente para superar a inflação e cobrir a comissão do corretor de imóveis quando você vender, ainda é muito improvável que a valorização cubra anos de impostos, seguro e manutenção. E eu nem vou entrar em atualizações e reformas.

Quando você soma todos esses fatores, esperançosamente, fica claro que sua casa não é um investimento!

Já que estamos falando sobre o mito do proprietário rico, não podemos ignorar a equidade da casa. Se você comprar uma casa por US $ 100.000, terá cem mil dólares em dinheiro, mas agora terá um ativo – sua casa – no valor de US $ 100.000. Se a casa valorizar 20%, você terá um patrimônio de $ 120.000 na casa.

Agora, home equity é riqueza real:se você tem $ 45.000 em home equity, você pode concebivelmente vender a casa e usar esse dinheiro. É claro que vender uma casa leva tempo, geralmente exige o pagamento de uma comissão de corretor de imóveis e exige que você esteja pronto para se mudar.

Os bancos facilitam isso:você pode solicitar um empréstimo de capital próprio, uma linha de crédito de capital próprio ou pode fazer um refinanciamento de saque no qual você faz uma nova hipoteca por mais do que deve atualmente e recebe um cheque pela diferença.

Se a ideia de sair e trocar uma hipoteca por uma maior o deixa desconfortável, você tem uma boa intuição. As hipotecas são um mal necessário para a maioria dos compradores de imóveis. No que diz respeito às dívidas, as hipotecas são melhores do que outros tipos de dívida porque as taxas de juros são razoáveis e alguns dos juros da sua casa principal são dedutíveis.

Ainda assim, sou o tipo de cara que prefere não ter dívidas se tiver escolha. É por isso que paguei minha hipoteca quando tive a chance.

Nem todos concordam com esta estratégia. Há um argumento a ser feito de que é melhor ter uma hipoteca de 4,25% e poder investir seu dinheiro extra no mercado de ações e ganhar 7%. Esse argumento não está errado, apenas não é um com o qual me sinto pessoalmente confortável.

Estou disposto a correr riscos investindo no mercado de ações e sendo empreendedor, mas equilibro esse risco sendo conservador em outras áreas da minha vida financeira. Ao pagar minha hipoteca, obtive um retorno garantido de 4,25% do meu dinheiro, que é o tipo de garantia que você não consegue em nenhum outro lugar.

Dito isso, tenho amigos com muito dinheiro para pagar suas hipotecas, mas eles não têm. Não há nada de errado com isso, no que me diz respeito.

O problema, na minha opinião, é quando os proprietários tratam seu patrimônio como uma conta corrente. Por mais tolo que possa parecer hoje, isso era incrivelmente comum antes da crise imobiliária, dez anos atrás.

Naquela época, não era incomum alguém comprar uma casa e, alguns anos depois, descobrir que o valor da casa havia dobrado. Por exemplo, alguém que comprou $ 200.000 com uma hipoteca de $ 150.000 agora deve $ 140.000 em uma casa que vale $ 400.000.

Eles descobrem que podem facilmente obter uma linha de crédito de US $ 100.000 que usam para colocar em uma piscina (que realmente não altera o valor da casa) e tirar algumas férias agradáveis.

Embora nunca seja uma boa ideia contrair mais dívidas simplesmente para aumentar o consumo, emprestar para sua casa traz o risco adicional de que o ativo subjacente perca valor. Na crise imobiliária, foi exatamente isso que aconteceu. Acho que todos podemos imaginar uma placa de encerramento na frente de uma McMansion com uma garagem cheia de carros novos, motocicletas e jet skis no valor de US$ 150.000.

Em nosso exemplo anterior, o que acontece quando o proprietário com uma hipoteca de $ 140.000 e $ 100.000 em empréstimos imobiliários descobre que o valor de sua casa caiu de $ 400.000 para $ 200.000? Foi isso que ela pagou pela casa, mas agora ela deve US$ 40.000 a mais do que a casa vale!

A outra coisa que vemos com tanta frequência no home equity é que os proprietários mais velhos o usam para financiar as mensalidades da faculdade de seus filhos ou para pagar despesas médicas e cuidados de longo prazo quando não têm outras fontes de economia.

Financiar despesas de aposentadoria, como custos médicos ou cuidados de longo prazo, é um bom uso do patrimônio imobiliário quando não há outras opções. Eu aconselharia as pessoas a repensarem em pagar a faculdade com esse dinheiro exatamente por esse motivo:se você não tiver outros ativos, precisará desse patrimônio para os inevitáveis custos de envelhecer.

Vamos supor que você possa morar na mesma casa por $ 1.000 de aluguel mensal ou um pagamento de hipoteca de $ 1.000. Do pagamento da hipoteca, cerca de US$ 600 reduzirão o principal a cada mês, e o restante são juros. Por um lado, possuir uma casa parece fazer sentido porque você está mantendo $ 600 por mês. O problema é que estamos ignorando todos os outros custos da casa própria.

Há muitos outros pontos a considerar, mas aqui estão os dois que acredito serem os mais significativos:

Sim, home equity é riqueza real. Mas alcançar um resultado líquido positivo em possuir sua casa versus alugar só funciona se você ficar em sua casa por décadas, não anos.

O ponto de equilíbrio é um alvo móvel e depende inteiramente dos custos relativos de alugar e possuir propriedades equivalentes em sua cidade. Acredite ou não, certos mercados podem favorecer muito a compra e outros podem favorecer muito o aluguel. Tudo depende de como as coisas estão precificadas no momento. Dito isso, descobri que cinco anos tendem a ser o ponto de equilíbrio em muitos cenários médios.

Experimente nossa calculadora de aluguel versus compra para ter uma noção de quanto tempo você pode ter que morar em algum lugar para comprar fazer sentido financeiramente.

Os benefícios financeiros de possuir sua casa são reais, mas frequentemente vendidos em excesso. Talvez tão importante quanto, no entanto, sejam os benefícios não financeiros do aluguel.

Obviamente, alugar lhe dá flexibilidade. A maioria dos arrendamentos dura apenas um ano. A maioria de nós aluga por pelo menos alguns anos no início da idade adulta, não apenas porque alugar um apartamento exige menos dinheiro adiantado do que um adiantamento em uma casa, mas também porque estamos no processo de experimentar diferentes empregos e bairros, ou talvez cidades inteiras.

O aluguel libera você das responsabilidades de manutenção. Quando comprei nossa casa, mal podia esperar para dirigir até a Home Depot e comprar meu próprio cortador de grama. Anos depois, agora pago com prazer alguém para cortar a grama para mim, para que eu possa recuperar duas horas por semana todo verão. Não importa os milhares de dólares que gastamos em vazamentos de encanamento, inundações no porão, eletrodomésticos desgastados e outras despesas.

Sou um pouco habilidoso e há momentos em que gosto de um bom projeto de bricolage. Mas entre duas carreiras, dois filhos, pais idosos e tentando encontrar algum tempo para se divertir, trabalhar na casa raramente é a coisa que eu mais quero fazer. Definitivamente, há dias que eu mataria apenas para poder ligar para um senhorio.

Além das responsabilidades reduzidas, o aluguel pode realmente fazer sentido financeiro. Como mencionei acima, tudo depende do seu mercado imobiliário regional. Se você está em algum lugar onde pode alugar um apartamento mais barato do que poderia possuir uma casa, pode investir a diferença, por mais modesta que seja.

Por exemplo, digamos que você alugue por $ 1.000, mas teria que pagar um pagamento de hipoteca de $ 1.300 em uma casa comparável. Isso daria US $ 3.600 a cada ano que você pode economizar ou investir. Ao contrário do valor que se acumula como home equity, essas economias são líquidas. Eles podem preencher seu fundo de emergência, pagar empréstimos estudantis ou financiar um IRA.

Alugar não é dinheiro jogado fora! Embora haja um argumento financeiro a ser feito para comprar uma casa onde você viverá por 10 anos ou mais, você não deve sentir nenhuma pressão para se apressar em comprar uma casa própria, especialmente se suspeitar que vai querer se mudar um pouco o futuro próximo.

Como já disse com frequência em artigos anteriores sobre as falsas promessas da casa própria, sei que muitos de vocês vão sair e comprar uma casa de qualquer maneira. Afinal, a casa própria quase nunca é apenas uma decisão financeira... uma casa representa uma parte de nossas esperanças e sonhos e, em última análise, é uma das coisas mais úteis que já possuímos.

Espero que você evite comprar muito rapidamente e depois vender muito cedo. Isso volta a entender que geralmente leva pelo menos cinco anos para se equilibrar em possuir uma casa. Quanto mais tempo você mora em uma casa, melhor você se sairá em comparação com o aluguel.

O fator mais importante em como a propriedade de uma casa afetará você é quanto você escolhe gastar. Agora, isso é relativo à sua renda. Uma casa de US$ 2 milhões levaria à falência a maioria das pessoas, mas pode ser totalmente razoável para alguém que ganha US$ 800.000 por ano. Da mesma forma, uma casa de US $ 200.000 pode facilmente ser difícil de pagar para alguém que ganha US $ 50.000 ou menos.

Os bancos aprovarão os mutuários para hipotecas que custam até 35% de sua renda mensal antes dos impostos. Por exemplo, eles podem dar a um casal que ganha US$ 100 mil por ano uma hipoteca com um pagamento mensal próximo a US$ 3.000. Quando você considera os impostos que o casal paga sobre sua renda, no entanto, essa hipoteca acabará sendo quase 50% do pagamento de impostos, deixando apenas cerca de US $ 3.000 para todas as outras despesas mensais.

Eu recomendo tentar gastar não mais do que 20 a 25 por cento de sua renda mensal bruta em moradia. Você pode usar nossa calculadora de acessibilidade de casa para executar alguns cenários e ver quanta casa você poderia pagar, ajustando a taxa de juros e o adiantamento. Pode ser menos do que você pensou ou esperava. Mas lembre-se:quanto menos você gasta em sua hipoteca, mais dinheiro você tem para todo o resto.

É extremamente difícil equilibrar a administração financeira com os atrativos emocionais da casa dos seus sonhos (e o discurso de vendas de um corretor de imóveis). Apenas lembre-se de que, a longo prazo, ter uma casa modesta que você pode pagar confortavelmente é muito melhor do que ter uma casa incrível que você não pode pagar.

Era uma vez, comprar uma casa exigia um adiantamento de 20%. Mas, à medida que a habitação se tornou mais cara e os empréstimos mais competitivos, os requisitos de entrada despencaram. Pagamentos iniciais de 10% são comuns, e programas federais como empréstimos FHA e VA permitem que as pessoas comprem uma casa com apenas 3,5% de entrada.

Escolher a quantidade certa para colocar é um ato de equilíbrio.

Em um mundo perfeito, reduzir 20% ainda é o ideal porque oferece o melhor seguro e ajuda a garantir que sua hipoteca não caia sob a água devido a um declínio repentino nos valores da casa.

Dessa forma, você ainda pode vender sua casa e ir embora se precisar. Adiantamentos de menos de 20% aumentam o risco de que sua hipoteca caia debaixo d'água, e é por isso que a maioria dos bancos exigirá seguro de hipoteca privado (PMI) para pagamentos menores. e.

Ainda assim, você não quer usar todo o seu dinheiro disponível no pagamento inicial. Com muita frequência, vejo as pessoas usarem até o último centavo que têm em seu pagamento inicial e custos de fechamento, apenas para se mudar e se endividar no cartão de crédito apenas para poder comprar móveis e os inevitáveis projetos de melhoria da casa que imediatamente se tornam “prioridades”. quando você se muda para qualquer coisa que não seja uma casa recém-construída.

Idealmente, você deve ser capaz de fazer um adiantamento e ainda ter

Para um casal que tem US$ 50.000 economizados e US$ 3.500 em despesas mensais comprando uma casa de US$ 200.000, isso se parece com:

Não vou gastar muito tempo falando sobre a importância de construir um bom crédito e seu efeito sobre sua taxa de hipoteca apenas porque o Money Under 30 cobriu isso extensivamente em outros lugares.

Surpreendentemente, há mais espaço de manobra para crédito menos que perfeito ao comprar uma casa em comparação com, digamos, solicitar um cartão de crédito. Os mutuários com falhas de crédito ainda podem ser aprovados para uma hipoteca. A questão é que vai ser muito mais caro.

Você deseja uma pontuação de crédito que esteja pelo menos nos 700 baixos para obter as melhores taxas de hipoteca disponíveis.

Isso ocorre porque diferenças aparentemente pequenas nas taxas de hipoteca podem adicionar dezenas de milhares de dólares em juros adicionais ao longo da vida útil do seu empréstimo.

Fatores que vão desde impostos sobre a propriedade até a idade de uma casa equivalem a diferenças dramáticas nos custos de transporte que você pagará para morar lá.

Onde moro no Maine, os impostos sobre a propriedade são uma consideração importante. Ao comprar nossa casa atual, passamos adiante várias casas bonitas que não eram mais caras do que a casa que compramos, mas que tinham impostos anuais sobre a propriedade notavelmente mais altos.

Existem vários fatores que afetam seus impostos sobre a propriedade a serem levados em consideração. Se você planeja ter filhos e pagar impostos sobre a propriedade para escolas melhores que a média, pagar mais impostos pode ser inteligente, porque geralmente é muito mais barato do que as mensalidades das escolas particulares.

Other factors to watch out for are the fact that new construction tends to be taxed at a higher rate and how the location of your lot impacts property tax. I live in a coastal town where property taxes near the ocean can be double the taxes on an equivalent home just a half-mile inland. And if the house has actual ocean frontage, forget about it — the tax bills get downright ridiculous.

Homeowner’s association fees are another consideration. Often times, HOA fees provide a good way to budget for shared maintenance, but other times you may be paying for services you don’t need. Either way, you’re taking on an expense that isn’t entirely within your control.

Whether or not you pay an association fee, there will be some maintenance items you’ll need to handle yourself.

When buying your own home, you may not have the luxury of trying to time your entry into the local real estate market as if you were, say, going to try your hand at purchasing and managing an investment property. You’re likely going to buy when you’ve saved enough money and it makes sense to move.

Nevertheless, if you find yourself house hunting and feeling pressure from realtors to submit offers after seeing a house just once, take a breath. When there’s a seller’s market, buyers not only end up paying more to get a home, they end up needing to make decisions very quickly. When you’re buying something as expensive and important to your life as a home, that’s not ideal!

A good realtor will help you strategize, even if it means delaying your shopping until market conditions have cooled. Be wary of a realtor who is pushing you to enter multiple-bid situations anyway after you’ve explained you don’t HAVE to buy today. Most realtors will work with your best interest in mind, but some may put their desire for a quick commission in the driver’s seat.

If you have some tolerance for making home improvements or settling for a slightly out-of-date home, look for homes that have been on the market for several months. You’re definitely more likely to avoid a competitive bid situation and may find sellers who are willing to negotiate quite a bit on their asking price. In the same vein, spring and summer tend to be the most favorable seasons for sellers. As a buyer, you may find less inventory in fall and winter, but you’ll also have less competition.

Finally, just as you may not be able to avoid buying into a hot real estate market entirely, you won’t know where a market bottom is going to be, either. Waiting until a super-hot market cools isn’t a bad idea, but if you try to time the market bottom you may just end up waiting around for years or realize one day that you’ve missed it and prices are appreciating again.

For the most part, time your home buying based on your needs and financial situation, not the market.

Buying your first home is incredibly exciting, but it’s also, most likely, the largest financial decision of your life to date. And, despite all the curmudgeonly cautions I’ve laid out here, being a homeowner is still an incredible privilege and experience that I hope you get to experience (if you want to).

I hope you’ll take away the following:

A house can absolutely be a money pit. But, it can also be the best thing you ever buy:A place to relax, to entertain, to raise a family. Your personal sanctuary in a crazy world.

Your goal should be to enjoy all of those benefits of homeownership while minimizing the cost and financial risk. Just as with any financial decision, take your time to get it right.

“Aqui jaz Walter Fielding. Ele comprou uma casa e isso o matou.”

Esta citação, da boca do personagem de Tom Hanks na comédia de 1986 The Money Pit , pode resumir a experiência da casa própria de milhões de americanos:desencantadora, frustrante, cara. E possivelmente ruinoso.

O sonho americano promete que qualquer pessoa disposta a trabalhar duro tem uma chance de uma vida melhor do que seus pais. Mas acredito que o arquétipo do sonho americano tradicionalmente inclui certas armadilhas materiais:um carro confiável, férias em família e, claro, a própria casa, idealmente cercada por uma cerca branca.

Claro, esse arquétipo está mudando, e rapidamente.

As gerações mais velhas criticam os americanos mais jovens por quase tudo. Mas as tendências inspiradas na geração do milênio de adiar (ou evitar completamente) o casamento e a propriedade de uma casa suburbana em favor de carreiras equilibradas, viagens e estilos de vida urbanos mais sustentáveis são fatores que provavelmente atrairão a ira de seu tio rabugento.

Claro, é fácil para nós, americanos mais jovens, ver uma nova realidade. Em uma era de salários estagnados, custos crescentes de educação e encargos com dívidas estudantis, custos proibitivos de saúde, benefícios em extinção e o espectro das mudanças climáticas ameaçando a própria existência das gerações futuras, por que todos nós conscientemente perseguiríamos um sonho materialista envolvendo uma vida cara e McMansão suburbana ineficiente que requer dois carros bebedores de gasolina para percorrer muitos quilômetros enfumaçados no trânsito esmagador para um trabalho corporativo sem sentido?

De acordo com uma pesquisa do Bankrate realizada em janeiro de 2019, quase metade de todos os proprietários de imóveis têm remorso de comprador. Entre todos os proprietários de imóveis, 44% têm algum arrependimento. Entre os Millennials, no entanto, o número de proprietários de imóveis com remorso sobe para chocantes 63%.

Embora os proprietários se arrependam por diferentes razões, incluindo, por exemplo, comprar uma casa muito grande ou muito pequena, a razão número um para se arrepender da compra foi que a manutenção e outros custos envolvidos na propriedade da casa acabaram sendo mais caros do que o esperado. . Ah, O Poço do Dinheiro.

Nas seções a seguir, vamos dar uma olhada em três dos mitos mais difundidos no setor imobiliário americano:que a casa própria faz você feliz, a casa própria faz você rico e, finalmente, que o aluguel faz você um otário.

Depois, analisaremos algumas exceções e apresentaremos algumas práticas recomendadas que você pode usar - seja você um possível comprador ou proprietário atual - para tomar a melhor decisão possível ou, pelo menos, tirar o melhor proveito de uma situação ambígua. situação.

Este é um artigo longo e aprofundado. Pode levar até 45 minutos para passar. Mas fique comigo, vai ser uma leitura interessante!

Mito 1:O mito do proprietário feliz

Se você tem alguma dúvida de que a cultura popular está nos vendendo uma visão da felicidade de comprar uma casa, passe uma hora assistindo a vários programas de TV na HGTV e dezenas de outras redes, como “Fixer Upper”, “Home Town”, “Property Brothers ”, “Ame-o ou liste-o” e assim por diante.

Esses shows apresentam anfitriões extraordinariamente atraentes com várias origens em imóveis, construção e decoração de interiores, ajudando compradores de olhos arregalados a comprar e muitas vezes reformar a casa perfeita.

Como todos os reality shows, acredito que esses programas imobiliários pintam um quadro de propriedade da casa que é irrealista na melhor das hipóteses e perigoso na pior. Como alguém que possuiu três casas diferentes e renovou parte de uma, esses shows me enfurecem por vários motivos.

Renovar uma casa é INCRIVELMENTE caro

Em primeiro lugar, a maioria dos programas apresenta casais jovens com orçamentos de coçar a cabeça. (Como, exatamente, esses jovens de 26 anos em uma pequena cidade americana onipresente têm US $ 800.000 para gastar?) Raramente descobrimos e ficamos imaginando se eles são realmente tão bem-sucedidos, se há um fundo fiduciário envolvido ou se eles estão simplesmente tomando a decisão potencialmente catastrófica de gastar demais.

Em seguida, vem a ilusão de que destruir uma casa e reconstruí-la é um trabalho que pode ser concluído em poucas semanas com um orçamento ridiculamente modesto. Os custos de renovação cotados nesses shows são rotineiramente metade - às vezes menos - das cotações que recebemos para projetos semelhantes.

Estou disposto a admitir que moro em uma região com um pequeno grupo de empreiteiros e custos de construção mais altos. Ainda assim, os custos de remodelação citados nesses shows são incrivelmente baixos. Não importa que as empresas de produção forneçam equipes de trabalho 24 horas por dia, 7 dias por semana, para concluir os projetos em um décimo do tempo que o proprietário médio pode conseguir.

Sempre há custos ocultos

Se há um pingo de realidade nesses reality shows, é que os apresentadores frequentemente retornam aos compradores com uma cara séria e as palavras “portanto, há más notícias”.

Surpresa, surpresa, quase sempre há custos ocultos à espreita dentro das paredes de uma casa envelhecida. Eles podem variar de alguns milhares de dólares para substituir um contrapiso apodrecido a dezenas de milhares para corrigir um problema estrutural ou reconectar uma casa inteira com trabalhos elétricos perigosos.

Os programas de melhoria da casa não nos mostram a realidade da situação

Além dessas falhas que encontro nesses programas, os programas são ainda mais enganosos por causa do que nunca nos mostram:

- Os compradores decidem de forma colaborativa quanto gastar na casa

- Quanto do preço de compra os proprietários precisarão tomar emprestado e quanto o pagamento da hipoteca correspondente afetará seu orçamento mensal

- Os custos de contratação de designers e empreiteiros gerais para supervisionar a renovação. (Claramente, os programas de TV provavelmente cobrem essa despesa. Mas é um custo muito real e muito significativo para quem não está disposto a fazer tudo sozinho.)

- Quando as coisas ultrapassam o orçamento, de onde vem o dinheiro?

- O que acontece depois que o programa termina? A construção se sustenta? É frequentemente óbvio que a reforma torna uma parte da casa perfeita no Pinterest, enquanto deixa outras seções da casa (às vezes um nível inteiro) intocadas e não fotografadas. Que outros reparos espreitam lá? Quanto custará manter o paisagismo recém-instalado ou a piscina reformada? Quanto a reforma aumentará os impostos sobre a propriedade do proprietário? (As avaliações, afinal, variam de acordo com a condição da propriedade.)

Agora, temos coisas mais importantes para cobrir aqui do que desmascarar a noção de realidade em reality shows. Mas eu chamo esses programas de TV para melhorar a casa para ilustrar a ilusão do proprietário feliz escolhendo amostras de tinta e tecido sem levar em conta as outras obrigações da vida cotidiana, muito menos a realidade financeira.

Como a casa própria afeta nossa felicidade

Tem sido demonstrado repetidamente que mais dinheiro, de fato, torna as pessoas mais felizes... mas apenas até certo ponto. Há uma quantidade de renda anual com a qual as pessoas são mensuravelmente mais felizes do que as que ganham menos. O valor exato muda regionalmente com o custo de vida e ao longo do tempo com a inflação, mas já o vi descrito como algo entre US$ 45.000 e US$ 70.000 por ano.

Com qualquer quantidade de renda acima desse valor, a felicidade continua a aumentar gradualmente, mas rapidamente se estabiliza. Pode-se dizer que alguém que ganha $ 150.000 por ano é um pouco mais feliz do que alguém que ganha $ 70.000 por ano, mas alguém que ganha $ 1 milhão por ano é quase imperceptivelmente mais feliz do que alguém que ganha $ 150.000 e, consequentemente, apenas marginalmente mais feliz do que a pessoa que ganha $ 70.000!

E, no entanto, aquela pessoa que ganha $ 70.000 é muito mais feliz do que alguém que ganha apenas $ 20.000 por ano.

Isso não deve ser uma grande surpresa. É fácil imaginar os sacrifícios e ansiedades de viver perto ou abaixo da linha da pobreza (US$ 25.750 em 2019 para uma família de quatro pessoas). No entanto, acho que todos assumimos que seríamos mais felizes com mais renda do que temos hoje.

Essa psicologia se manifesta quando compramos uma casa. Certamente, ficaríamos mais felizes com um bairro mais agradável, uma garagem para dois carros, um pouco de quintal, um quarto extra para usar como escritório, um porão acabado.

Mas onde isso para? Estaríamos mais felizes com uma cozinha sofisticada, com um hectare de privacidade, com piscina? Que tal uma academia completa em casa, uma sala de jogos ou uma sala de cinema?

Vamos me usar como exemplo

Se você duvida de mim, deixe-me explicar que sou a prova viva dessa falácia. O sucesso de certas partes do meu negócio aumentou rapidamente a riqueza da minha família nos últimos 10 anos. E mudamos duas vezes.

Na primeira vez, mudamos de uma casa modesta em um bairro denso (sem privacidade, sem garagem, por exemplo) para uma casa comum em um bairro mais sofisticado. Esta segunda casa tinha uma boa localização com um pouco de privacidade e garagem, mas também era uma casa velha a precisar de reparações, e investimos muito dinheiro nela.

Finalmente, foi a perspectiva de investir muito mais dinheiro naquela casa que nos levou à nossa casa atual que, reconhecidamente, é muito mais do que precisamos. Mas também foi a casa que atendeu a todos os nossos desejos e nos salvou de gastar centenas de milhares de dólares a mais para transformar nossa antiga casa no que queríamos.

Talvez eu esteja vivendo um exemplo do que estou sugerindo que você pense duas vezes. Há muitos dias que sonho em ter menos casa para manter, para limpar, para pagar IPTU. Mas também estou em condições de comprar a casa sem hipoteca e pagar os impostos e a manutenção.

Ter uma boa casa me deixa infeliz? Não definitivamente NÃO. Mas isso me deixa mais feliz do que possuir uma casa modesta ou mesmo alugar um condomínio modesto? Provavelmente não. Embora definitivamente haja vantagens em ter privacidade e comodidades de luxo em nossa casa atual, vou lhe dizer que qualquer aumento na felicidade que isso me traz é compensado pelas despesas e obrigações de manutenção.

Mais um exemplo

Ainda não vi um exemplo tão pungente desse absurdo como no episódio 3 da quarta temporada de Arrested Development, em que Tobias e Lindsey decidem comprar uma casa com a ajuda de um corretor de imóveis chamado James Carr, interpretado por Ed Helms.

Lindsey e Tobias explicam a Carr que eles não têm bens, renda, crédito e, honestamente, nenhuma ética de trabalho. Não é um problema, Carr explica a eles. Ele vai conseguir um empréstimo NINJA (sem renda, sem empregos ou ativos). Eles acabam comprando uma McMansion de mais de 10.000 pés quadrados com não uma, mas duas guaritas.

É uma cena dolorosamente engraçada em parte porque não é tão exagerada quanto parece. Esse tipo de coisa aconteceu todos os dias nos anos que antecederam a crise das hipotecas e a subsequente Grande Recessão de 2008.

Enquanto hoje, novas leis federais e diretrizes de empréstimos podem limitar os empréstimos hipotecários predatórios mais notórios, corretores de imóveis e corretores de hipotecas continuam a orientar os compradores para casas muito caras porque não há incentivo para não fazê-lo.

Corretores de imóveis e corretores de hipotecas ganham sua comissão na data de fechamento, independentemente de os compradores conseguirem fazer o primeiro pagamento da hipoteca. Mesmo os bancos que originaram os empréstimos podem não se importar, porque frequentemente dão a volta e vendem o empréstimo em 30 dias.

É importante lembrar de tudo isso quando estiver assistindo HGTV ou participando de apresentações com seu corretor de imóveis. Um bom corretor de imóveis ouvirá atentamente seus requisitos de orçamento e trabalhará com você para ficar dentro deles.

Mas você nunca deve esquecer que existem vários setores (imobiliário, construção, entretenimento, móveis domésticos, varejistas de materiais de construção) gastando bilhões de dólares a cada ano para influenciá-lo e fazê-lo acreditar que comprar uma casa maior, uma casa mais nova ou um casa mais bonita vai fazer você mais feliz.

Spoiler:não vai. E só pode fazer o oposto.

Mito 2:O mito do rico proprietário

Há uma boa chance de você conhecer alguém – talvez um pai ou outro parente – que se gabe de comprar sua casa há 30 ou 40 anos por US $ 100.000 (talvez menos) e como ela é avaliada em meio milhão de dólares, ou talvez mais. Essas pessoas também podem dar conselhos bem-intencionados como “pare de jogar seu dinheiro fora com aluguel” ou “compre uma casa o mais rápido possível, é a chave para o sucesso financeiro!”

Infelizmente, eles não estão contando toda a história. Para ser justo, não é culpa deles; eles não percebem, por si só, que estão dando maus conselhos.

A valorização imobiliária nem sempre significa dinheiro no bolso

Na maioria dos casos, os imóveis valorizam. E, ao longo de muitas décadas, essa valorização parece ser significativa.

Mas, eis o seguinte:Com o tempo, o valor de um dólar diminui devido à inflação. E, quando as pessoas se gabam do quanto algo apreciou ao longo de várias décadas, quase nunca param para apontar quanto pagariam pela casa em dólares de hoje . Se o fizessem, os números não soariam tão dramáticos porque, bem, eles simplesmente não são.

Para ilustrar esse ponto, veja como é o Índice de Preços de Casas Case Schiller nos EUA antes de ser ajustado pela inflação. (O Índice Case Schiller é a referência mais amplamente utilizada para os preços das casas em todo o país.)

Meio impressionante, certo? Se você comprou uma casa por volta do ano 2000 e ela valorizou de forma semelhante à média nacional, o valor da casa teria dobrado em cerca de 20 anos. Durante outros períodos de 20 anos nos últimos 120 anos, os valores aumentaram ainda mais acentuadamente.

Mas aqui, dê uma olhada na aparência do índice ajustado pela inflação.

O gráfico ajustado à inflação parece muito diferente do primeiro. Você deve notar imediatamente duas coisas:

- A valorização dramática, e subsequente queda, dos valores das casas antes e depois de 2005; e

- os longos períodos de pequenas flutuações de valor.

A lição aqui é que a valorização real depende não apenas dos preços das casas, mas dos preços das casas em relação à inflação. Embora a valorização real seja possível (veja 1998 a 2005 e 2012 até hoje), é muito menos comum (e muito menos dramática) do que acreditamos quando não levamos em conta a inflação.

Quando penso em comprar minhas próprias casas, vejo o patrimônio como uma reserva de valor protegida pela inflação. Sinto-me confiante de que devo ser capaz de recuperar o que paguei pela minha casa em dólares ajustados à inflação. Ter capital próprio é melhor do que ter dinheiro em uma caderneta de poupança, onde as taxas de juros raramente acompanham a inflação, mas não estou contando com isso para construir riqueza gerando retornos acima e além da inflação.

Agora, posso ter sorte e acabar vendendo em uma bolha semelhante a 2005, mas não vou apostar que isso aconteça mais do que posso apostar em ganhar um jackpot da Powerball.

Vou vender minha casa quando minhas circunstâncias pessoais mudarem e eu precisar de uma situação de vida diferente.

Faz sentido, certo? Sua casa é um lar, não um investimento. Uma casa fornece utilidade (um lugar para morar). Não fornece renda (a menos que você a possua e alugue). E não é algo que você possa vender facilmente em um mercado quente e coletar lucros da apreciação Por quê? Porque onde você vai morar? Digamos que você venda sua casa em um mercado quente para embolsar alguma apreciação. Agora você precisa de uma nova casa e terá que comprar no mesmo mercado imobiliário quente.

Você pode ter que vender em um mercado imobiliário ruim

Finalmente, não vamos ignorar o risco de ser obrigado a vender sua casa em um mercado imobiliário pobre. Nós tendemos a esquecer que é possível perder dinheiro em sua casa, como milhões de pessoas fizeram após a crise das hipotecas.

Nos piores casos, as pessoas deviam mais em suas hipotecas do que suas casas valiam. Um relatório de 2011 estimou que, na época, quase metade das hipotecas nos Estados Unidos estavam efetivamente submersas!

Se você ainda não está convencido de que sua casa não é um bom investimento, vamos falar sobre os custos de carregamento.

Custos de transporte

No mínimo, você precisará de seguro em sua casa. Na maior parte do país, você pagará impostos sobre a propriedade da casa. Finalmente, mesmo a casa mais básica exigirá manutenção regular:serviços de pintura, limpeza, aquecimento e refrigeração, substituição de eletrodomésticos, corte de grama, etc.

A manutenção básica pode custar alguns milhares de dólares por ano, mas grandes problemas de manutenção, como pintura externa ou um novo telhado, surgem com o tempo, adicionando outros alguns milhares por ano em custos amortizados.

Mesmo que sua casa valorize o suficiente para superar a inflação e cobrir a comissão do corretor de imóveis quando você vender, ainda é muito improvável que a valorização cubra anos de impostos, seguro e manutenção. E eu nem vou entrar em atualizações e reformas.

Quando você soma todos esses fatores, esperançosamente, fica claro que sua casa não é um investimento!

E quanto ao patrimônio imobiliário?

Já que estamos falando sobre o mito do proprietário rico, não podemos ignorar a equidade da casa. Se você comprar uma casa por US $ 100.000, terá cem mil dólares em dinheiro, mas agora terá um ativo – sua casa – no valor de US $ 100.000. Se a casa valorizar 20%, você terá um patrimônio de $ 120.000 na casa.

Agora, home equity é riqueza real:se você tem $ 45.000 em home equity, você pode concebivelmente vender a casa e usar esse dinheiro. É claro que vender uma casa leva tempo, geralmente exige o pagamento de uma comissão de corretor de imóveis e exige que você esteja pronto para se mudar.

Refinanciamento de saque

Os bancos facilitam isso:você pode solicitar um empréstimo de capital próprio, uma linha de crédito de capital próprio ou pode fazer um refinanciamento de saque no qual você faz uma nova hipoteca por mais do que deve atualmente e recebe um cheque pela diferença.

Se a ideia de sair e trocar uma hipoteca por uma maior o deixa desconfortável, você tem uma boa intuição. As hipotecas são um mal necessário para a maioria dos compradores de imóveis. No que diz respeito às dívidas, as hipotecas são melhores do que outros tipos de dívida porque as taxas de juros são razoáveis e alguns dos juros da sua casa principal são dedutíveis.

Ainda assim, sou o tipo de cara que prefere não ter dívidas se tiver escolha. É por isso que paguei minha hipoteca quando tive a chance.

Nem todos concordam com esta estratégia. Há um argumento a ser feito de que é melhor ter uma hipoteca de 4,25% e poder investir seu dinheiro extra no mercado de ações e ganhar 7%. Esse argumento não está errado, apenas não é um com o qual me sinto pessoalmente confortável.

Estou disposto a correr riscos investindo no mercado de ações e sendo empreendedor, mas equilibro esse risco sendo conservador em outras áreas da minha vida financeira. Ao pagar minha hipoteca, obtive um retorno garantido de 4,25% do meu dinheiro, que é o tipo de garantia que você não consegue em nenhum outro lugar.

Dito isso, tenho amigos com muito dinheiro para pagar suas hipotecas, mas eles não têm. Não há nada de errado com isso, no que me diz respeito.

O problema, na minha opinião, é quando os proprietários tratam seu patrimônio como uma conta corrente. Por mais tolo que possa parecer hoje, isso era incrivelmente comum antes da crise imobiliária, dez anos atrás.

NÃO use patrimônio como uma conta corrente

Naquela época, não era incomum alguém comprar uma casa e, alguns anos depois, descobrir que o valor da casa havia dobrado. Por exemplo, alguém que comprou $ 200.000 com uma hipoteca de $ 150.000 agora deve $ 140.000 em uma casa que vale $ 400.000.

Eles descobrem que podem facilmente obter uma linha de crédito de US $ 100.000 que usam para colocar em uma piscina (que realmente não altera o valor da casa) e tirar algumas férias agradáveis.

Embora nunca seja uma boa ideia contrair mais dívidas simplesmente para aumentar o consumo, emprestar para sua casa traz o risco adicional de que o ativo subjacente perca valor. Na crise imobiliária, foi exatamente isso que aconteceu. Acho que todos podemos imaginar uma placa de encerramento na frente de uma McMansion com uma garagem cheia de carros novos, motocicletas e jet skis no valor de US$ 150.000.

Em nosso exemplo anterior, o que acontece quando o proprietário com uma hipoteca de $ 140.000 e $ 100.000 em empréstimos imobiliários descobre que o valor de sua casa caiu de $ 400.000 para $ 200.000? Foi isso que ela pagou pela casa, mas agora ela deve US$ 40.000 a mais do que a casa vale!

Home equity pode ser usado para um fundo de emergência (com cuidado)

A outra coisa que vemos com tanta frequência no home equity é que os proprietários mais velhos o usam para financiar as mensalidades da faculdade de seus filhos ou para pagar despesas médicas e cuidados de longo prazo quando não têm outras fontes de economia.

Financiar despesas de aposentadoria, como custos médicos ou cuidados de longo prazo, é um bom uso do patrimônio imobiliário quando não há outras opções. Eu aconselharia as pessoas a repensarem em pagar a faculdade com esse dinheiro exatamente por esse motivo:se você não tiver outros ativos, precisará desse patrimônio para os inevitáveis custos de envelhecer.

Mito 3:O mito do locatário tolo

Vamos supor que você possa morar na mesma casa por $ 1.000 de aluguel mensal ou um pagamento de hipoteca de $ 1.000. Do pagamento da hipoteca, cerca de US$ 600 reduzirão o principal a cada mês, e o restante são juros. Por um lado, possuir uma casa parece fazer sentido porque você está mantendo $ 600 por mês. O problema é que estamos ignorando todos os outros custos da casa própria.

Há muitos outros pontos a considerar, mas aqui estão os dois que acredito serem os mais significativos:

- Se você mora em sua casa há apenas cinco anos ou menos, grande parte ou todo o seu patrimônio será apagado pelas comissões do corretor de imóveis e pelos custos de fechamento de uma nova casa

- Como mencionamos, seu patrimônio imobiliário não é líquido

Sim, home equity é riqueza real. Mas alcançar um resultado líquido positivo em possuir sua casa versus alugar só funciona se você ficar em sua casa por décadas, não anos.

O ponto de equilíbrio é um alvo móvel e depende inteiramente dos custos relativos de alugar e possuir propriedades equivalentes em sua cidade. Acredite ou não, certos mercados podem favorecer muito a compra e outros podem favorecer muito o aluguel. Tudo depende de como as coisas estão precificadas no momento. Dito isso, descobri que cinco anos tendem a ser o ponto de equilíbrio em muitos cenários médios.

Experimente nossa calculadora de aluguel versus compra para ter uma noção de quanto tempo você pode ter que morar em algum lugar para comprar fazer sentido financeiramente.

Alugar é, na verdade, muito legal

Os benefícios financeiros de possuir sua casa são reais, mas frequentemente vendidos em excesso. Talvez tão importante quanto, no entanto, sejam os benefícios não financeiros do aluguel.

Obviamente, alugar lhe dá flexibilidade. A maioria dos arrendamentos dura apenas um ano. A maioria de nós aluga por pelo menos alguns anos no início da idade adulta, não apenas porque alugar um apartamento exige menos dinheiro adiantado do que um adiantamento em uma casa, mas também porque estamos no processo de experimentar diferentes empregos e bairros, ou talvez cidades inteiras.

O aluguel libera você das responsabilidades de manutenção. Quando comprei nossa casa, mal podia esperar para dirigir até a Home Depot e comprar meu próprio cortador de grama. Anos depois, agora pago com prazer alguém para cortar a grama para mim, para que eu possa recuperar duas horas por semana todo verão. Não importa os milhares de dólares que gastamos em vazamentos de encanamento, inundações no porão, eletrodomésticos desgastados e outras despesas.

Sou um pouco habilidoso e há momentos em que gosto de um bom projeto de bricolage. Mas entre duas carreiras, dois filhos, pais idosos e tentando encontrar algum tempo para se divertir, trabalhar na casa raramente é a coisa que eu mais quero fazer. Definitivamente, há dias que eu mataria apenas para poder ligar para um senhorio.

Além das responsabilidades reduzidas, o aluguel pode realmente fazer sentido financeiro. Como mencionei acima, tudo depende do seu mercado imobiliário regional. Se você está em algum lugar onde pode alugar um apartamento mais barato do que poderia possuir uma casa, pode investir a diferença, por mais modesta que seja.

Por exemplo, digamos que você alugue por $ 1.000, mas teria que pagar um pagamento de hipoteca de $ 1.300 em uma casa comparável. Isso daria US $ 3.600 a cada ano que você pode economizar ou investir. Ao contrário do valor que se acumula como home equity, essas economias são líquidas. Eles podem preencher seu fundo de emergência, pagar empréstimos estudantis ou financiar um IRA.

Alugar não é dinheiro jogado fora! Embora haja um argumento financeiro a ser feito para comprar uma casa onde você viverá por 10 anos ou mais, você não deve sentir nenhuma pressão para se apressar em comprar uma casa própria, especialmente se suspeitar que vai querer se mudar um pouco o futuro próximo.

Então, você ainda quer comprar uma casa

Como já disse com frequência em artigos anteriores sobre as falsas promessas da casa própria, sei que muitos de vocês vão sair e comprar uma casa de qualquer maneira. Afinal, a casa própria quase nunca é apenas uma decisão financeira... uma casa representa uma parte de nossas esperanças e sonhos e, em última análise, é uma das coisas mais úteis que já possuímos.

Espero que você evite comprar muito rapidamente e depois vender muito cedo. Isso volta a entender que geralmente leva pelo menos cinco anos para se equilibrar em possuir uma casa. Quanto mais tempo você mora em uma casa, melhor você se sairá em comparação com o aluguel.

Quanto gastar em uma casa

O fator mais importante em como a propriedade de uma casa afetará você é quanto você escolhe gastar. Agora, isso é relativo à sua renda. Uma casa de US$ 2 milhões levaria à falência a maioria das pessoas, mas pode ser totalmente razoável para alguém que ganha US$ 800.000 por ano. Da mesma forma, uma casa de US $ 200.000 pode facilmente ser difícil de pagar para alguém que ganha US $ 50.000 ou menos.

Os bancos aprovarão os mutuários para hipotecas que custam até 35% de sua renda mensal antes dos impostos. Por exemplo, eles podem dar a um casal que ganha US$ 100 mil por ano uma hipoteca com um pagamento mensal próximo a US$ 3.000. Quando você considera os impostos que o casal paga sobre sua renda, no entanto, essa hipoteca acabará sendo quase 50% do pagamento de impostos, deixando apenas cerca de US $ 3.000 para todas as outras despesas mensais.

Não gaste mais do que 20-25% de sua renda mensal

Eu recomendo tentar gastar não mais do que 20 a 25 por cento de sua renda mensal bruta em moradia. Você pode usar nossa calculadora de acessibilidade de casa para executar alguns cenários e ver quanta casa você poderia pagar, ajustando a taxa de juros e o adiantamento. Pode ser menos do que você pensou ou esperava. Mas lembre-se:quanto menos você gasta em sua hipoteca, mais dinheiro você tem para todo o resto.

É extremamente difícil equilibrar a administração financeira com os atrativos emocionais da casa dos seus sonhos (e o discurso de vendas de um corretor de imóveis). Apenas lembre-se de que, a longo prazo, ter uma casa modesta que você pode pagar confortavelmente é muito melhor do que ter uma casa incrível que você não pode pagar.

Seu adiantamento

Era uma vez, comprar uma casa exigia um adiantamento de 20%. Mas, à medida que a habitação se tornou mais cara e os empréstimos mais competitivos, os requisitos de entrada despencaram. Pagamentos iniciais de 10% são comuns, e programas federais como empréstimos FHA e VA permitem que as pessoas comprem uma casa com apenas 3,5% de entrada.

Escolher a quantidade certa para colocar é um ato de equilíbrio.

Em um mundo perfeito, reduzir 20% ainda é o ideal porque oferece o melhor seguro e ajuda a garantir que sua hipoteca não caia sob a água devido a um declínio repentino nos valores da casa.

Dessa forma, você ainda pode vender sua casa e ir embora se precisar. Adiantamentos de menos de 20% aumentam o risco de que sua hipoteca caia debaixo d'água, e é por isso que a maioria dos bancos exigirá seguro de hipoteca privado (PMI) para pagamentos menores. e.

Ainda assim, você não quer usar todo o seu dinheiro disponível no pagamento inicial. Com muita frequência, vejo as pessoas usarem até o último centavo que têm em seu pagamento inicial e custos de fechamento, apenas para se mudar e se endividar no cartão de crédito apenas para poder comprar móveis e os inevitáveis projetos de melhoria da casa que imediatamente se tornam “prioridades”. quando você se muda para qualquer coisa que não seja uma casa recém-construída.

Idealmente, você deve ser capaz de fazer um adiantamento e ainda ter

- Um fundo de emergência com um mínimo de três meses de despesas de subsistência (que mais tarde você reconstruirá para seis meses)

- Um orçamento razoável para móveis, design de interiores e/ou projetos de melhoria imprevistos

Para um casal que tem US$ 50.000 economizados e US$ 3.500 em despesas mensais comprando uma casa de US$ 200.000, isso se parece com:

- Fundo mínimo de emergência de US$ 10.500

- US$ 7.500 em orçamento para reforma da casa

- $32.000 restantes para o pagamento inicial (16% de $200k)

Sua taxa de juros

Não vou gastar muito tempo falando sobre a importância de construir um bom crédito e seu efeito sobre sua taxa de hipoteca apenas porque o Money Under 30 cobriu isso extensivamente em outros lugares.

Surpreendentemente, há mais espaço de manobra para crédito menos que perfeito ao comprar uma casa em comparação com, digamos, solicitar um cartão de crédito. Os mutuários com falhas de crédito ainda podem ser aprovados para uma hipoteca. A questão é que vai ser muito mais caro.

Você deseja uma pontuação de crédito que esteja pelo menos nos 700 baixos para obter as melhores taxas de hipoteca disponíveis.

Isso ocorre porque diferenças aparentemente pequenas nas taxas de hipoteca podem adicionar dezenas de milhares de dólares em juros adicionais ao longo da vida útil do seu empréstimo.

Custos de transporte

Fatores que vão desde impostos sobre a propriedade até a idade de uma casa equivalem a diferenças dramáticas nos custos de transporte que você pagará para morar lá.

Impostos sobre a propriedade

Onde moro no Maine, os impostos sobre a propriedade são uma consideração importante. Ao comprar nossa casa atual, passamos adiante várias casas bonitas que não eram mais caras do que a casa que compramos, mas que tinham impostos anuais sobre a propriedade notavelmente mais altos.

Existem vários fatores que afetam seus impostos sobre a propriedade a serem levados em consideração. Se você planeja ter filhos e pagar impostos sobre a propriedade para escolas melhores que a média, pagar mais impostos pode ser inteligente, porque geralmente é muito mais barato do que as mensalidades das escolas particulares.

Impostos de construção nova

Other factors to watch out for are the fact that new construction tends to be taxed at a higher rate and how the location of your lot impacts property tax. I live in a coastal town where property taxes near the ocean can be double the taxes on an equivalent home just a half-mile inland. And if the house has actual ocean frontage, forget about it — the tax bills get downright ridiculous.

HOA fees

Homeowner’s association fees are another consideration. Often times, HOA fees provide a good way to budget for shared maintenance, but other times you may be paying for services you don’t need. Either way, you’re taking on an expense that isn’t entirely within your control.

Whether or not you pay an association fee, there will be some maintenance items you’ll need to handle yourself.

Market conditions

When buying your own home, you may not have the luxury of trying to time your entry into the local real estate market as if you were, say, going to try your hand at purchasing and managing an investment property. You’re likely going to buy when you’ve saved enough money and it makes sense to move.

Make sure you have a good real estate agent

Nevertheless, if you find yourself house hunting and feeling pressure from realtors to submit offers after seeing a house just once, take a breath. When there’s a seller’s market, buyers not only end up paying more to get a home, they end up needing to make decisions very quickly. When you’re buying something as expensive and important to your life as a home, that’s not ideal!

A good realtor will help you strategize, even if it means delaying your shopping until market conditions have cooled. Be wary of a realtor who is pushing you to enter multiple-bid situations anyway after you’ve explained you don’t HAVE to buy today. Most realtors will work with your best interest in mind, but some may put their desire for a quick commission in the driver’s seat.

Look for homes that have been on the market for a while

If you have some tolerance for making home improvements or settling for a slightly out-of-date home, look for homes that have been on the market for several months. You’re definitely more likely to avoid a competitive bid situation and may find sellers who are willing to negotiate quite a bit on their asking price. In the same vein, spring and summer tend to be the most favorable seasons for sellers. As a buyer, you may find less inventory in fall and winter, but you’ll also have less competition.

You may want to wait for the market to cool

Finally, just as you may not be able to avoid buying into a hot real estate market entirely, you won’t know where a market bottom is going to be, either. Waiting until a super-hot market cools isn’t a bad idea, but if you try to time the market bottom you may just end up waiting around for years or realize one day that you’ve missed it and prices are appreciating again.

For the most part, time your home buying based on your needs and financial situation, not the market.

Summary

Buying your first home is incredibly exciting, but it’s also, most likely, the largest financial decision of your life to date. And, despite all the curmudgeonly cautions I’ve laid out here, being a homeowner is still an incredible privilege and experience that I hope you get to experience (if you want to).

I hope you’ll take away the following:

- Buy a home because you want to be a homeowner and when you’re financially prepared to be a homeowner.

- Wait to buy a home until you can be reasonably sure you won’t need to move or sell the home for at least five years.

- Do not stretch to buy a home before you’re ready because you speculate you might “get in on the ground floor” and enjoy rapid appreciation in your home’s value and equity.

- Do not look at your home as an investment or sacrifice other necessary financial goals like debt repayment and retirement savings to make buying a home possible.

- Do not underestimate the carrying costs of a home or the less obvious lifestyle costs that will pop up when you decide you want to redecorate; buy new furniture, or improve your landscaping.

- In the meantime, don’t feel bad about renting!

A house can absolutely be a money pit. But, it can also be the best thing you ever buy:A place to relax, to entertain, to raise a family. Your personal sanctuary in a crazy world.

Your goal should be to enjoy all of those benefits of homeownership while minimizing the cost and financial risk. Just as with any financial decision, take your time to get it right.

Leia mais:

- How Much Cash Do You Really Need To Buy A Home?

- Why You Should Buy Less House Than You Can Afford

Ferramentas relacionadas

- Calculadora de acessibilidade doméstica

- Lista de verificação de pré-aprovação de hipoteca

- Verifique sua pontuação de crédito gratuitamente

dívida

- As vantagens do dinheiro-mercadoria

- Introdução ao Fundo do Mercado Monetário

- O valor do dinheiro no tempo

- 3 dicas de orçamento para os confortavelmente ricos

- Qual é a melhor fonte de capital inicial?

- 5 dinheiro move milionários para se tornarem ricos e livres de dívidas

- Os 10 Mandamentos do Dinheiro

- Como ter a conversa sobre dinheiro antes do casamento

-

Uma bicicleta Peloton vale o dinheiro?

Uma bicicleta Peloton vale o dinheiro? A menos que você nunca ligue a TV, você provavelmente já viu um anúncio de bicicletas Peloton. Os comerciais fazem com que pareçam tão divertidos e motivadores, mas este não é um equipamento de exercí...

-

Subsídios sociais da África do Sul:acabando com o mito da inclusão financeira

Subsídios sociais da África do Sul:acabando com o mito da inclusão financeira A “inclusão financeira” chegou às manchetes na África do Sul, após um escândalo sobre a distribuição de bolsas sociais. Evidências crescentes sugerem que a empresa polêmica está no centro da tempestad...