Contango

O que é Contango?

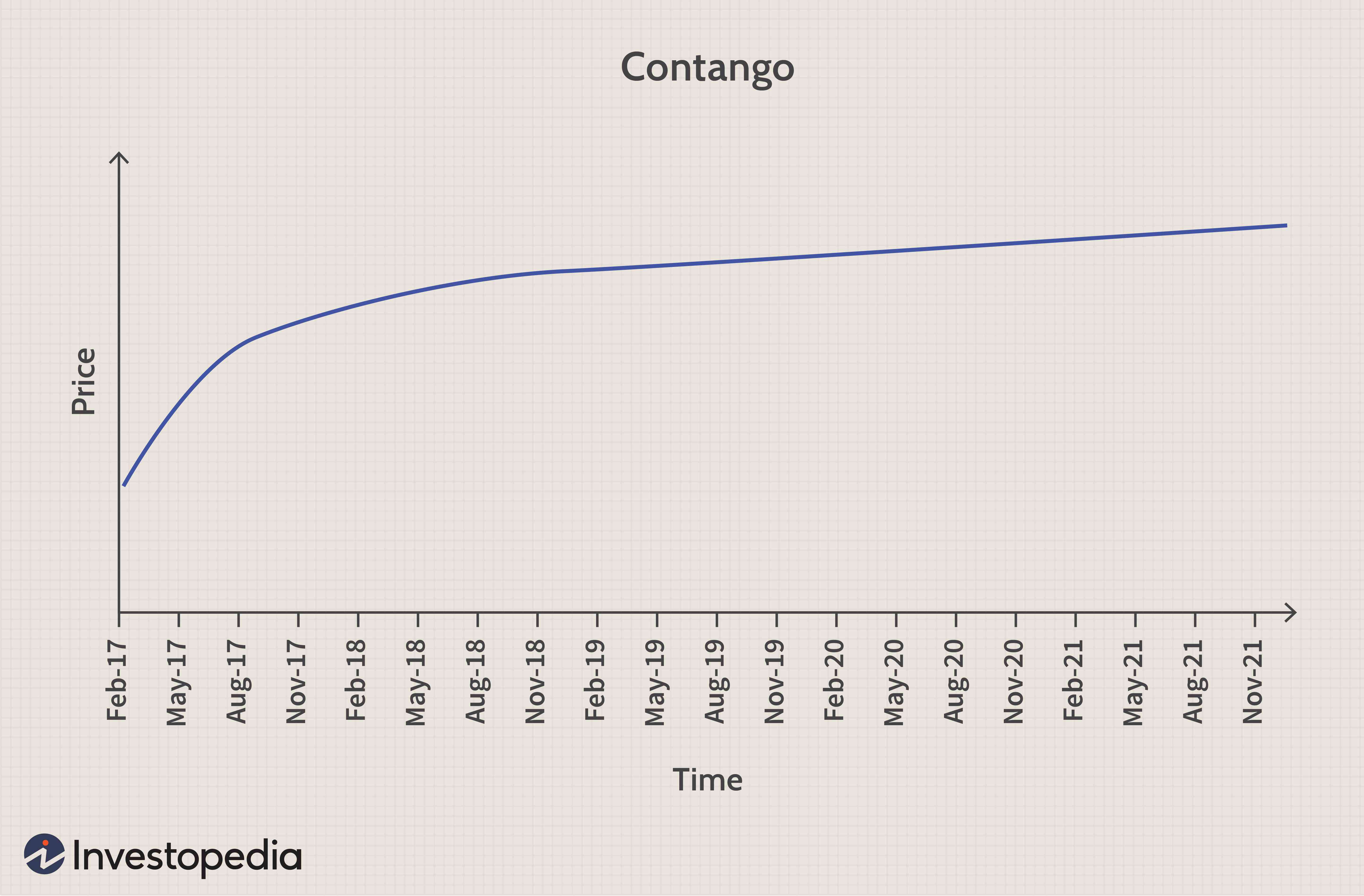

Contango é uma situação em que o preço futuro de uma mercadoria é superior ao preço à vista. O contango geralmente ocorre quando se espera que o preço de um ativo suba com o tempo. Isso resulta em uma curva para frente inclinada para cima.

Principais vantagens

- Contango é uma situação em que o preço futuro de uma mercadoria é superior ao preço à vista.

- Em todos os cenários de mercado de futuros, os preços futuros geralmente convergirão para os preços à vista à medida que os contratos se aproximam do vencimento.

- Os traders avançados podem usar arbitragem e outras estratégias para lucrar com o contango.

- Contango tende a causar perdas para investidores em ETFs de commodities que usam contratos futuros, mas essas perdas podem ser evitadas comprando ETFs que detêm commodities reais.

Contango

Compreendendo o Contango

A oferta e a demanda de contratos futuros afetam o preço futuro em cada vencimento disponível. No contango, os investidores estão dispostos a pagar mais por uma commodity no futuro. O prêmio acima do preço à vista atual para uma determinada data de vencimento está geralmente associado ao custo de transporte. O custo de transporte pode incluir quaisquer encargos que o investidor precisaria pagar para manter o ativo por um período de tempo. Com commodities, o custo de transporte geralmente inclui custos de armazenamento e depreciação devido a deterioração, apodrecendo, ou decadência em alguns casos.

Em todos os cenários de mercado de futuros, os preços futuros geralmente convergirão para os preços à vista à medida que os contratos se aproximam do vencimento. Isso acontece devido ao grande número de compradores e vendedores no mercado, o que torna os mercados eficientes e elimina grandes oportunidades de arbitragem. Como tal, um mercado em contango terá diminuições graduais no preço para atender ao preço à vista no vencimento.

Geral, os mercados de futuros envolvem uma quantidade substancial de especulação. Quando os contratos estão mais longe do vencimento, eles são mais especulativos. Existem alguns motivos para um investidor travar um preço futuro mais alto. Como mencionado, o custo de carregamento é um motivo comum para a compra de futuros de commodities.

Os produtores têm outras razões para pagar mais pelos futuros do que o preço à vista, criando assim contango. Os produtores fazem compras de commodities conforme necessário com base em seus estoques. O preço à vista versus o preço futuro pode ser um fator em sua gestão de estoque. Contudo, eles geralmente seguirão os preços à vista e futuros enquanto procuram obter a melhor eficiência de custo. Alguns produtores podem acreditar que o preço spot aumentará em vez de cair com o tempo. Portanto, eles fazem hedge com um preço ligeiramente mais alto no futuro.

Contango vs. Retrocesso

Contango, às vezes referido como encaminhamento, é o oposto de atraso. Nos mercados futuros, a curva para frente pode ser em contango ou retrocesso.

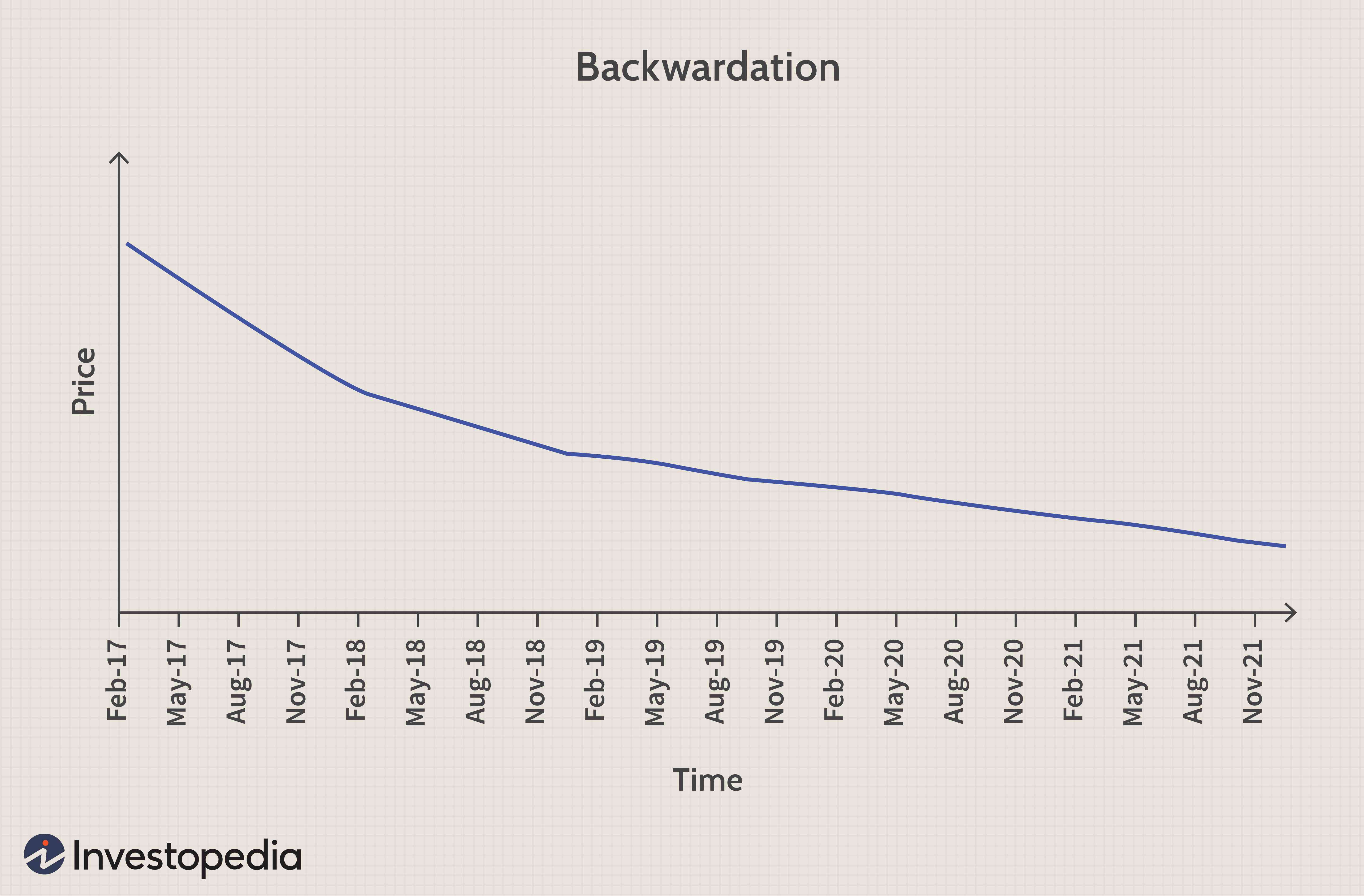

Um mercado está "em retrocesso" quando o preço futuro está abaixo do preço à vista de um determinado ativo. Em geral, o atraso pode ser o resultado de fatores atuais de oferta e demanda. Pode ser um sinal de que os investidores estão esperando que os preços dos ativos caiam com o tempo.

Um mercado em backwardation tem uma curva para frente que é inclinada para baixo, como mostrado abaixo.

Vantagens e desvantagens do Contango

Vantagens do Contago

Uma forma de se beneficiar do contango é por meio de estratégias de arbitragem. Por exemplo, um arbitrador pode comprar uma mercadoria ao preço à vista e imediatamente vendê-la a um preço futuro mais alto. À medida que os contratos futuros estão próximos do vencimento, este tipo de arbitragem aumenta. Os preços à vista e futuros realmente convergem à medida que o vencimento se aproxima devido à arbitragem, e o contango diminui.

Há também outra abordagem para lucrar com o contango. Preços futuros acima do preço à vista podem ser um sinal de preços mais altos no futuro, particularmente quando a inflação está alta. Os especuladores podem comprar mais da commodity experimentando contango na tentativa de lucrar com preços esperados mais altos no futuro. Eles podem ganhar ainda mais dinheiro comprando contratos futuros. Contudo, essa estratégia só funciona se os preços reais no futuro excederem os preços futuros.

Usar o Contango pode não ser para você

p Tentar lucrar com o contango geralmente envolve assumir riscos que não são apropriados para a maioria dos investidores individuais.Desvantagens do Contango

A desvantagem mais significativa do contango vem da rolagem automática de contratos, que é uma estratégia comum para ETFs de commodities. Os investidores que compram contratos de commodities quando os mercados estão em contango tendem a perder algum dinheiro quando os contratos futuros expiram acima do preço à vista.

Felizmente, a perda causada pelo contango é limitada a ETFs de commodities que usam contratos futuros, como ETFs de petróleo. Gold ETFs e outros ETFs que mantêm commodities reais para investidores não sofrem de contango.

Quais são as causas do Contago?

p O contango pode ser causado por vários fatores, incluindo expectativas de inflação, futuras interrupções de fornecimento esperadas, e os custos de transporte da mercadoria em questão. Alguns investidores buscarão lucrar com o contango explorando oportunidades de arbitragem entre os preços futuros e à vista.Qual é a diferença entre contango e retrocesso?

p O oposto do contango é conhecido como retrocesso. Quando o mercado está em atraso, os preços futuros da commodity seguem uma curva descendente na qual os preços futuros estão abaixo dos preços à vista. Embora o retrocesso seja relativamente raro, ocasionalmente ocorre em vários mercados de commodities. As causas do atraso incluem declínios antecipados na demanda pela commodity, expectativas de deflação, e uma escassez de curto prazo no fornecimento da mercadoria.Como o Contango afeta os fundos negociados em bolsa de commodities (ETFs)?

p É importante para os investidores em fundos negociados em bolsa (ETFs) entender como o contango pode afetar certos ETFs baseados em commodities. Especificamente, se um ETF de commodities investe em contratos futuros de commodities em vez de manter fisicamente a commodity em questão, esse ETF pode ser forçado a substituir continuamente - ou “rolar” - seus contratos futuros à medida que seus contratos mais antigos expiram. Se a mercadoria em questão está sujeita a contango, então, isso levaria a um aumento constante nos preços pagos por esses contratos futuros. No longo prazo, isso pode aumentar significativamente os custos gerados pelo ETF, colocando um obstáculo para baixo nos retornos obtidos por seus investidores.Negociação de futuros

-

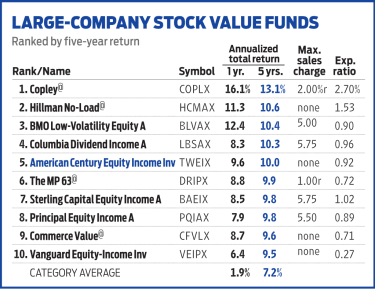

American Century Equity Income foca no valor

American Century Equity Income foca no valor Diz-se que o famoso diretor de Hollywood, Howard Hawks, definiu um bom filme como aquele com três cenas boas e nenhuma ruim. A equipe de gestão por trás American Century Equity Income (símbolo, TWEI...

-

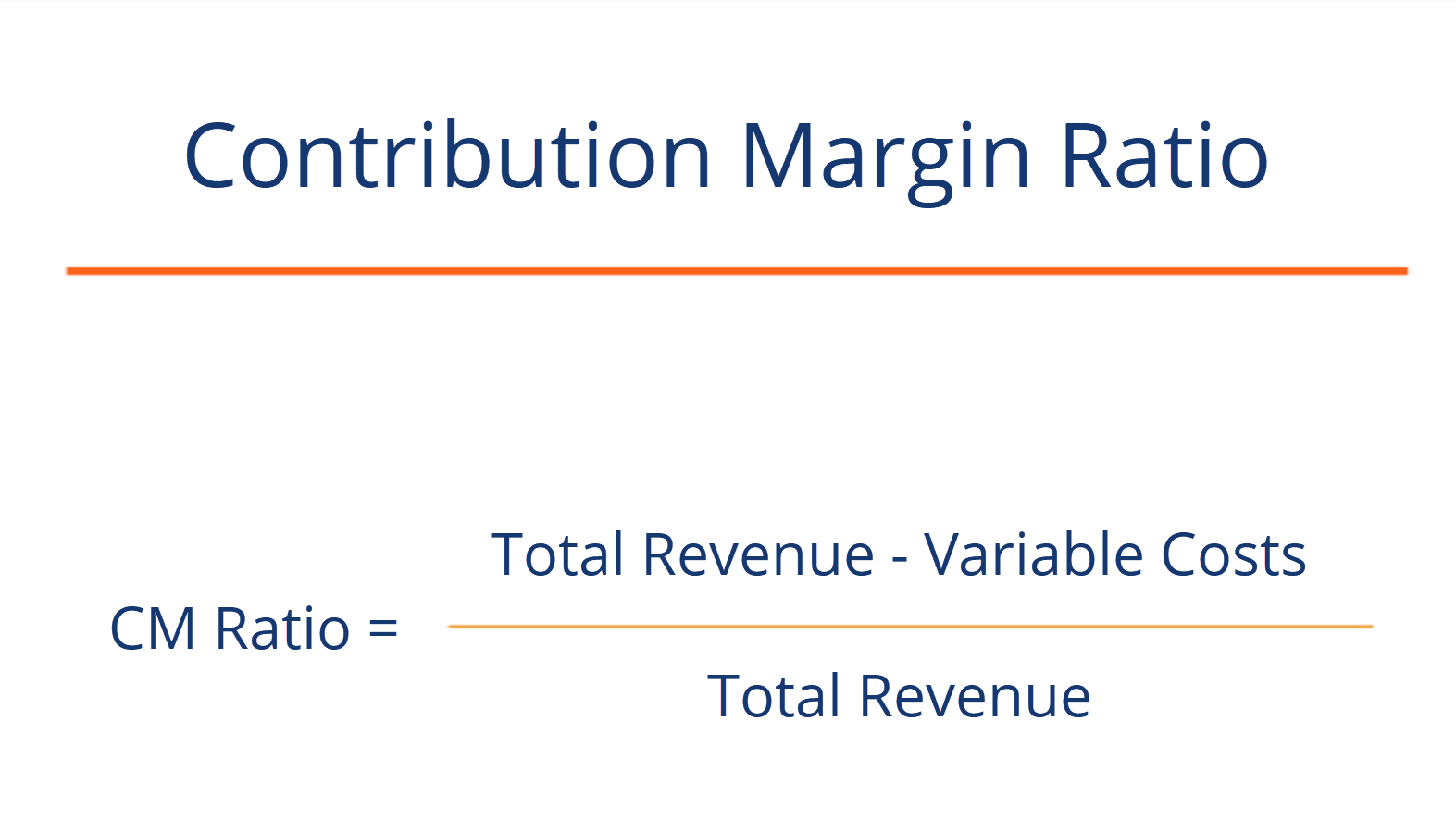

Fórmula de relação de margem de contribuição

Fórmula de relação de margem de contribuição O índice de margem de contribuição (índice CM) de uma empresa é igual à receita de vendas Receita de vendas A receita de vendas é a receita recebida por uma empresa com as vendas de mercadorias ou a p...

-

Baixe aplicativos comerciais agora,

Baixe aplicativos comerciais agora, e mude sua vida! As criptomoedas estão conquistando o mercado de comércio online, e há milhões de novos comerciantes entrando no mercado todos os dias. Ao contrário dos primeiros tempos, não é probl...

-

O que é um indicador de mercado?

O que é um indicador de mercado? Um indicador de mercado é uma ferramenta quantitativa usada por traders para interpretar dados financeiros a fim de prever os movimentos do mercado de ações. Resumo Um indicador de merc...