Os 11 piores erros da aposentadoria - e como evitá-los

Para evitar os piores erros de aposentadoria, você tem que ser realista sobre seus planos futuros e pensar no futuro. Infelizmente, é muito fácil fazer movimentos financeiros errados ao se preparar para a aposentadoria. De acordo com o Federal Reserve, 37% dos adultos não aposentados acreditam que suas economias para a aposentadoria estão no caminho certo. Mas nenhum dos 44% que dizem que suas economias não estão no caminho certo - ou os 19% restantes que não têm certeza - provavelmente decidiram sabotar sua aposentadoria.

Comece (ou continue) sua jornada evitando esses 11 erros financeiros.

Principais vantagens

- Se você acha que suas economias para a aposentadoria não estão no caminho certo, faça alterações enquanto ainda está trabalhando e crie um plano financeiro.

- Economize o máximo que puder contribuindo para IRAs, ou um 401 (k), e se seu empregador oferece uma correspondência 401 (k), tirar vantagem disso.

- Invista com sabedoria e encontre um consultor financeiro de confiança para ajudar nas escolhas de investimento e manter seu portfólio equilibrado.

- Lembre-se de impostos e multas se estiver pensando em sacar dinheiro de suas contas de aposentadoria.

- Plano de custos de saúde na aposentadoria, saldar dívidas, e adiar o Seguro Social até os 70 anos para ajudar a maximizar seus benefícios.

1. Desistindo do seu trabalho

O trabalhador médio muda de emprego cerca de uma dúzia de vezes durante sua carreira. Muitos fazem isso sem perceber que estão deixando dinheiro na mesa na forma de contribuições do empregador para seu plano 401 (k), partilha de lucros, ou opções de ações. Tudo tem a ver com aquisição, o que significa que você não possui propriedade total dos fundos ou ações que seu empregador "combina" até que você tenha sido empregado por um determinado período (geralmente cinco anos).

Não decida sair sem ver qual é a sua situação de aquisição, especialmente se você estiver perto do prazo. Considere se deixar esses fundos na mesa vale a pena mudar de emprego.

2. Não salvando agora

Graças aos juros compostos, cada dólar que você economiza agora continuará crescendo até você se aposentar. Não há melhor amigo para capitalizar juros do que o tempo. Quanto mais tempo seu dinheiro se acumula, o melhor. Exemplos de gastos agora, salvar mais tarde inclui reforma ou ampliação de uma casa na qual você só vai morar por alguns anos ou sustentar financeiramente filhos adultos. (Lembrar, eles têm mais tempo para se recuperar do que você.)

Reduza despesas e priorize a economia. A maioria dos especialistas sugere que pelo menos 10% a 15% da renda total deve ir para a poupança para a aposentadoria ao longo de sua vida profissional.

401 (k)

Se sua empresa oferece um 401 (k), tente contribuir o máximo que puder. Todas as contribuições são feitas antes dos impostos, o que significa que reduz o seu rendimento tributável no ano da sua contribuição. Também, os juros e ganhos aumentam sem impostos até que você retire os fundos na aposentadoria, nesse caso, você pagará imposto de renda sobre o valor da distribuição.

De acordo com o Internal Revenue Service (IRS), você pode contribuir com no máximo $ 19, 500 por ano em um 401 (k) para 2020 e 2021. Se você tiver 50 anos ou mais, você pode fazer uma contribuição adicional de $ 6, 500 para 2020 e 2021.

IRAs

Se não houver 401 (k), tire um tradicional ou Roth IRA, mas saiba que você terá que economizar mais, já que não está recebendo fundos correspondentes de seu empregador. Você pode contribuir com no máximo $ 6, 000 por ano (no total) para um IRA tradicional ou Roth para 2020 e 2021. Para indivíduos com 50 anos ou mais, eles podem depositar uma contribuição de atualização de $ 1, 000 para um total de $ 7, 000 por ano.

3. Não ter um plano financeiro

Para evitar sabotar sua aposentadoria e ficar sem dinheiro, crie um plano que considere sua expectativa de vida, idade de aposentadoria planejada, local de aposentadoria, saúde geral, e o estilo de vida que você gostaria de levar antes de decidir quanto reservar.

Atualize seu plano regularmente conforme suas necessidades e mudanças de estilo de vida. Procure o conselho de um planejador financeiro credenciado para garantir que seu plano faça sentido para você.

4. Não maximizar uma correspondência da empresa

Se sua empresa oferece um 401 (k), inscreva-se e maximize a quantia com que você contribui para aproveitar as vantagens de toda a correspondência do empregador, se disponível. A correspondência é normalmente uma porcentagem do seu salário. Por exemplo, se você contribuir com 6% do seu salário, seu empregador pode corresponder a 3%.

Se sua empresa tem uma empresa generosa, programa de correspondência, é dinheiro grátis. O IRS estabeleceu um máximo para as contribuições totais para o plano de aposentadoria de um funcionário, tanto do funcionário quanto do empregador. Em 2020, o total contribuído não pode exceder o menor de $ 57, 000 - ou $ 63, 500 para maiores de 50 anos com US $ 6, 500 contribuição de recuperação. Em 2021, o limite de contribuição total é $ 58, 000 ou $ 64, 500, incluindo contribuições de recuperação.

5. Investir imprudentemente

Seja um plano de aposentadoria da empresa ou um tradicional, Roth, ou IRA autodirigido, tomar decisões de investimento inteligentes. Algumas pessoas preferem um IRA autodirigido porque lhes dá mais opções de investimento. Essa não é uma decisão ruim, desde que você não arrisque suas economias investindo em "dicas importantes" de fontes não confiáveis, como investir tudo em bitcoin ou outras opções ultra-arriscadas.

Para a maioria das pessoas, o investimento autodirigido envolve uma curva de aprendizado acentuada e o conselho de um consultor financeiro de confiança. Pagando altas taxas por mau desempenho, fundos mútuos gerenciados ativamente é outro movimento de investimento imprudente.

E não siga esse caminho a menos que esteja preparado para realmente dirigir aquele IRA autodirigido, certificando-se de que suas escolhas de investimento continuam sendo as corretas. Para a maioria das pessoas, as melhores opções incluem fundos negociados em bolsa (ETFs) ou fundos mútuos de índice. O patrocinador do plano 401 (k) deve enviar a você uma divulgação anual descrevendo as taxas e o impacto que essas taxas têm em seu retorno.

6. Não reequilibrando seu portfólio

Reequilibre seu portfólio trimestralmente ou anualmente para manter o mix de ativos desejado conforme as condições de mercado mudam ou conforme você se aproxima da aposentadoria. Quanto mais perto você estiver do seu último dia de trabalho, mais você provavelmente desejará reduzir sua exposição a ações e, ao mesmo tempo, aumentar a porcentagem de títulos em sua carteira.

7. Fraco planejamento tributário

Se você acredita que sua faixa de impostos será maior na aposentadoria do que durante seus anos de trabalho, pode fazer sentido investir em um Roth 401 (k) ou Roth IRA, já que você pagará impostos no início e todas as retiradas serão isentas de impostos. (O que mais, você não vai pagar impostos não apenas sobre seus investimentos, mas com todo o dinheiro que esses investimentos ganharam.)

Por outro lado, se você acha que seus impostos serão menores na aposentadoria, um IRA tradicional ou 401 (k) é melhor, pois você evita altos impostos no início e os paga quando você faz o saque. Tomar um empréstimo de seu 401 (k) regular pode resultar em dupla tributação sobre os fundos emprestados, pois você deve reembolsar o empréstimo com dólares após os impostos e seus saques na aposentadoria também serão tributados.

8. Resgate de economias

Se você sacar todo ou parte de seu fundo de aposentadoria antes dos 59 anos e meio, o patrocinador do plano reterá 20% para multas e impostos para que você não receba o valor total. Você perderá ganhos futuros, pois a maioria das pessoas nunca recupera.

Outros problemas a serem observados incluem:

- Deixe menos de $ 5, 000 em uma conta da empresa ao mudar de emprego sem especificar tratamento, e o plano pode abrir um IRA para você. Isso pode resultar em altas taxas que podem diminuir o saldo de suas economias.

- Se você retirar dinheiro para transferi-lo para outra conta de aposentadoria qualificada, você tem 60 dias para fazer isso antes que os impostos e as multas sejam aplicados. Solicite uma transferência direta ou transferência de administrador para administrador para eliminar a regra de 60 dias.

Para ajudar a cobrir os custos de saúde na aposentadoria, aumentar sua poupança em contas com vantagens fiscais, como uma conta poupança de saúde (HSA), que permite que você pague por despesas de saúde qualificadas na aposentadoria sem impostos.

9. Aumentando a dívida

Aumentar o endividamento antes da aposentadoria pode ter um efeito negativo em suas economias. Tenha um fundo de emergência para evitar dívidas de última hora ou sacar suas economias para a aposentadoria. Pague (ou pelo menos pague) dívidas antes de se aposentar. Por outro lado, especialistas alertam que você não deve parar de economizar para a aposentadoria para pagar dívidas. Encontre uma maneira de fazer as duas coisas.

10. Não planejando custos de saúde

De acordo com a Fidelity, o casal médio gasta $ 285, 000 em cuidados de saúde na reforma (sem contar os cuidados a longo prazo). Mantenha-se saudável para diminuir esse número. Lembre-se de que o Medicare cobre apenas cerca de 80% dos custos de saúde da aposentadoria. Planeje adquirir um seguro complementar ou esteja preparado para pagar a diferença com o próprio bolso.

11. Tomando Previdência Social Antecipadamente

Quanto mais você espera para entrar com o pedido de Seguro Social, maior será o seu benefício (até 70 anos). Você pode registrar a partir dos 62 anos, mas a aposentadoria completa ocorre aos 66 ou 67, dependendo do seu ano de nascimento. Se você pode segurar, é melhor esperar até os 70 anos para registrar para receber o máximo de benefícios.

A única vez que isso não faz sentido é se você estiver com a saúde debilitada. Outra consideração:se os benefícios do cônjuge são um problema, pode ser melhor entrar com o processo na idade de aposentadoria completa para que seu cônjuge também possa entrar com o processo e receber os benefícios de sua conta.

The Bottom Line

Não importa onde você esteja no continuum da aposentadoria, provavelmente você cometeu erros ao longo do caminho. Se você não tem o suficiente salvo, tente economizar mais começando agora. Aceite um emprego de meio período e coloque esse dinheiro em sua conta de aposentadoria. Dedique qualquer aumento ou bônus ao seu fundo de investimento.

Além de evitar as áreas problemáticas acima, busque o conselho de um consultor financeiro de confiança para ajudá-lo a se manter - ou voltar - aos trilhos.

se aposentar

- 4 razões para investir em seu plano de compra de ações para funcionários

- 5 tipos de planos IRA

- Quando fazer um rollover do SEP IRA

- 6 desculpas para não economizar para a aposentadoria

- Bancos que oferecem anuidades:conflito de interesses?

- Veja quanto seu cheque da Previdência Social provavelmente aumentará em 2020

-

Último orçamento ressalta estado desesperador das finanças da África do Sul

Último orçamento ressalta estado desesperador das finanças da África do Sul p A declaração de política orçamentária de médio prazo da África do Sul para 2017 representa um momento decisivo na posição econômica e fiscal pós-apartheid. A melhor coisa que se pode dizer sobre iss...

-

Por que os bancos e credores reduzem os limites de crédito?

Por que os bancos e credores reduzem os limites de crédito? Devido à pandemia, fechamentos criaram uma crise econômica que aumenta substancialmente o risco para os credores. Com dezenas de milhões de pessoas desempregadas, não é surpreendente que haja uma ma...

-

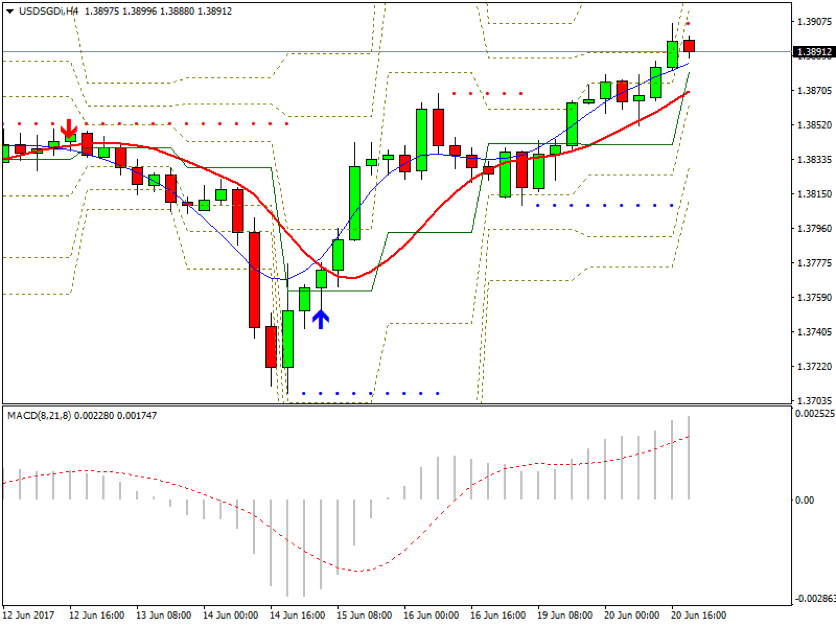

Como detectar ações de alto impulso antes que se quebrem

Como detectar ações de alto impulso antes que se quebrem A negociação breakout é uma das formas mais populares de negociação nos mercados financeiros. Combinado com uma gestão de risco sólida, é uma estratégia simples que permite a um investidor gerar retor...

-

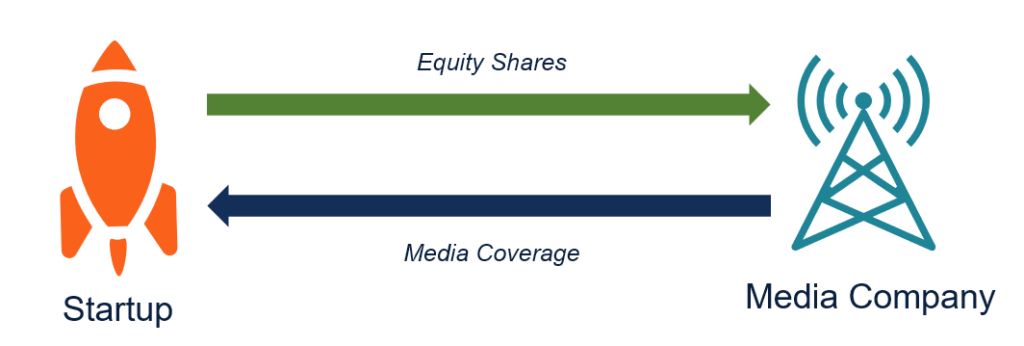

O que é Media for Equity?

O que é Media for Equity? Media for equity é um modelo de investimento alternativo usado no mundo do capital de risco. O modelo de mídia para ações é diferente dos métodos convencionais de financiamento pelo fato de não envolv...