Uso ideal de alavancagem financeira em uma estrutura de capital corporativo

Uma empresa precisa de capital financeiro para operar seus negócios. Para a maioria das empresas, o capital financeiro é levantado por meio da emissão de títulos de dívida e da venda de ações ordinárias. O valor da dívida e do patrimônio líquido que compõe a estrutura de capital de uma empresa tem muitas implicações de risco e retorno. Portanto, a gestão corporativa deve usar um processo completo e prudente para estabelecer a estrutura de capital de destino de uma empresa. A estrutura de capital é como uma empresa financia suas operações e crescimento usando diferentes fontes de recursos.

Uso empírico de alavancagem financeira

A alavancagem financeira é a medida em que títulos de renda fixa e ações preferenciais são usados na estrutura de capital de uma empresa. A alavancagem financeira tem valor devido à proteção fiscal de juros proporcionada pela lei de imposto de renda das empresas dos Estados Unidos. O uso da alavancagem financeira também tem valor quando os ativos adquiridos com o capital da dívida ganham mais do que o custo da dívida que foi usado para financiá-los.

Em ambas as circunstâncias, o uso de alavancagem financeira aumenta os lucros da empresa. Com isso dito, se a empresa não tiver lucro tributável suficiente para blindar, ou se seus lucros operacionais estiverem abaixo de um valor crítico, a alavancagem financeira reduzirá o valor patrimonial e, portanto, reduzirá o valor da empresa.

Dada a importância da estrutura de capital de uma empresa, a primeira etapa no processo de tomada de decisão de capital é a administração de uma empresa decidir quanto capital externo precisará levantar para operar seus negócios. Uma vez que este valor é determinado, a administração precisa examinar os mercados financeiros para determinar os termos em que a empresa pode levantar capital. Essa etapa é crucial para o processo porque o ambiente de mercado pode restringir a capacidade da empresa de emitir títulos de dívida ou ações ordinárias a um nível ou custo atraente.

Com isso dito, uma vez que essas perguntas foram respondidas, a administração de uma empresa pode traçar a política de estrutura de capital adequada e construir um pacote de instrumentos financeiros que precisa ser vendido aos investidores. Seguindo este processo sistemático, a decisão de financiamento da administração deve ser implementada de acordo com seu plano estratégico de longo prazo, e como deseja fazer a empresa crescer ao longo do tempo.

O uso de alavancagem financeira varia muito de acordo com a indústria e o setor empresarial. Existem muitos setores da indústria em que as empresas operam com um alto grau de alavancagem financeira. companhias aéreas, mercearias, empresas de serviços públicos, e as instituições bancárias são exemplos clássicos. Infelizmente, o uso excessivo de alavancagem financeira por muitas empresas nesses setores desempenhou um papel fundamental em forçar muitas delas a pedir falência, Capítulo 11.

Os exemplos incluem R.H. Macy (1992), Trans World Airlines (2001), Great Atlantic &Pacific Tea Co. (A&P) (2010), e Midwest Generation (2012). Além disso, o uso excessivo de alavancagem financeira foi o principal culpado que levou à crise financeira dos Estados Unidos entre 2007 e 2009. O fim do Lehman Brothers (2008) e de uma série de outras instituições financeiras altamente alavancadas são os principais exemplos das ramificações negativas associadas com o uso de estruturas de capital altamente alavancadas.

1:48Alavancagem Financeira na Estrutura de Capital Corporativo

Visão geral do teorema de Modigliani e Miller na estrutura de capital corporativo

O estudo da estrutura de capital ideal de uma empresa remonta a 1958, quando Franco Modigliani e Merton Miller publicaram seu trabalho vencedor do Prêmio Nobel “The Cost of Capital, Finanças Corporativas, e a Teoria do Investimento. ”Como premissa importante de seu trabalho, Modigliani e Miller ilustraram que, sob condições em que os impostos de renda corporativos e os custos de socorro não estão presentes no ambiente de negócios, o uso de alavancagem financeira não afeta o valor da empresa. conhecido como teorema da proposição de irrelevância, é uma das peças de teoria acadêmica mais importantes já publicadas.

Infelizmente, o Teorema da Irrelevância, como a maioria das obras ganhadoras do Prêmio Nobel de economia, requer algumas suposições pouco práticas que precisam ser aceitas para aplicar a teoria em um ambiente do mundo real. Em reconhecimento deste problema, Modigliani e Miller expandiram seu teorema da Proposta de Irrelevância para incluir o impacto dos impostos de renda corporativos, e o impacto potencial do custo de socorro, para fins de determinação da estrutura de capital ideal para uma empresa.

Seu trabalho revisado, universalmente conhecida como a teoria do trade-off da estrutura de capital, defende que a estrutura de capital ideal de uma empresa deve ser o equilíbrio prudente entre os benefícios fiscais que estão associados ao uso de capital de dívida, e os custos associados ao potencial de falência da empresa. a premissa da Teoria do Trade-off é o fundamento que a gestão corporativa deve usar para determinar a estrutura de capital ideal para uma empresa.

Impacto da alavancagem financeira no desempenho

Talvez a melhor maneira de ilustrar o impacto positivo da alavancagem financeira no desempenho financeiro de uma empresa seja fornecendo um exemplo simples. O retorno sobre o patrimônio líquido (ROE) é um fundamento popular usado para medir a lucratividade de uma empresa, pois compara o lucro que uma empresa gera em um ano fiscal com o dinheiro que os acionistas investiram. o objetivo de toda empresa é maximizar a riqueza dos acionistas, e o ROE é a métrica do retorno sobre o investimento do acionista.

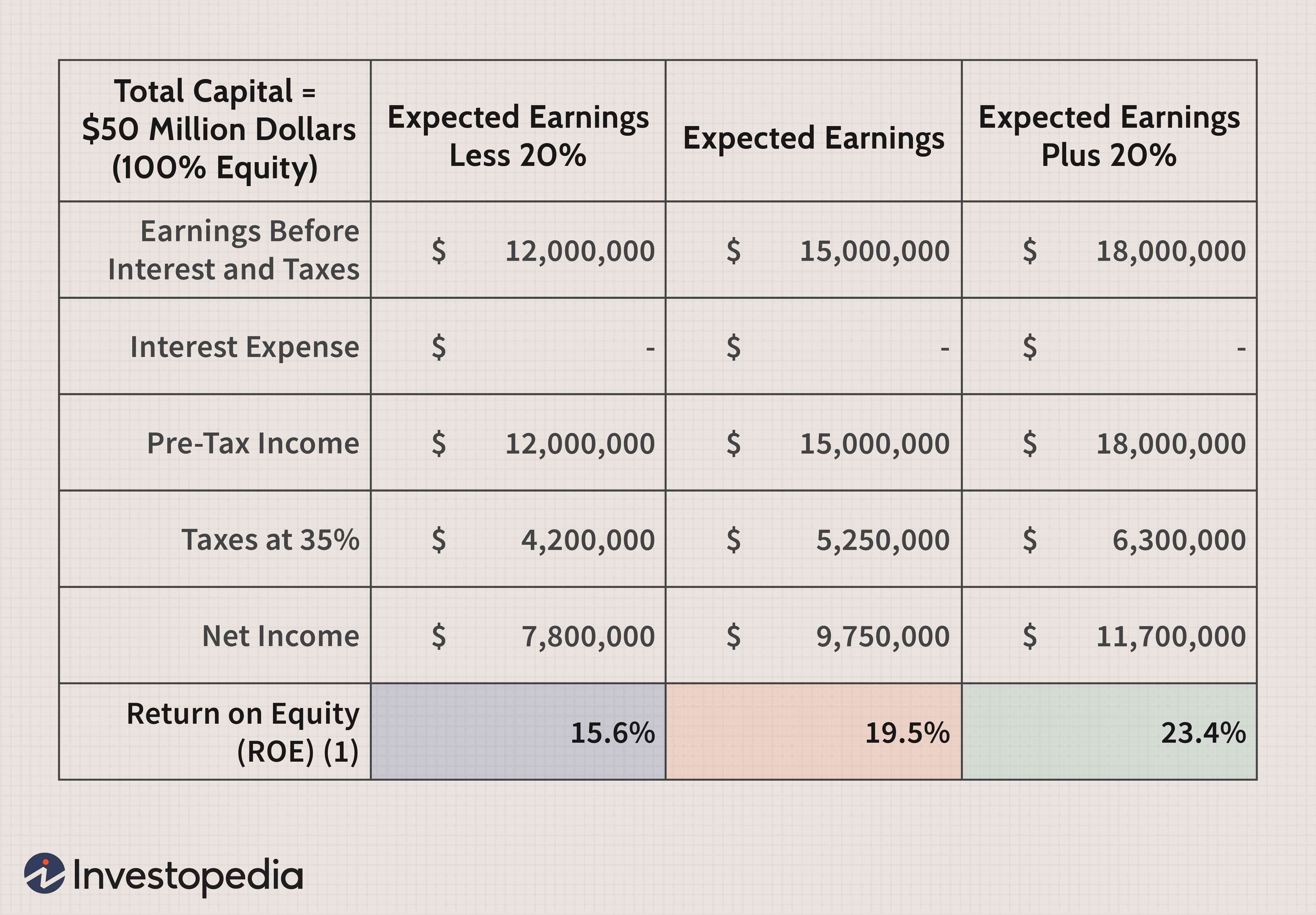

Na tabela abaixo, a demonstração do resultado para a empresa ABC foi gerada considerando uma estrutura de capital composta por 100% do capital social. O capital levantado foi de US $ 50 milhões. Uma vez que apenas o patrimônio foi emitido para levantar este montante, o valor total do patrimônio líquido também é de $ 50 milhões. Sob este tipo de estrutura, o ROE da empresa está projetado para cair entre a faixa de 15,6% e 23,4%, dependendo do nível de ganhos antes de impostos da empresa.

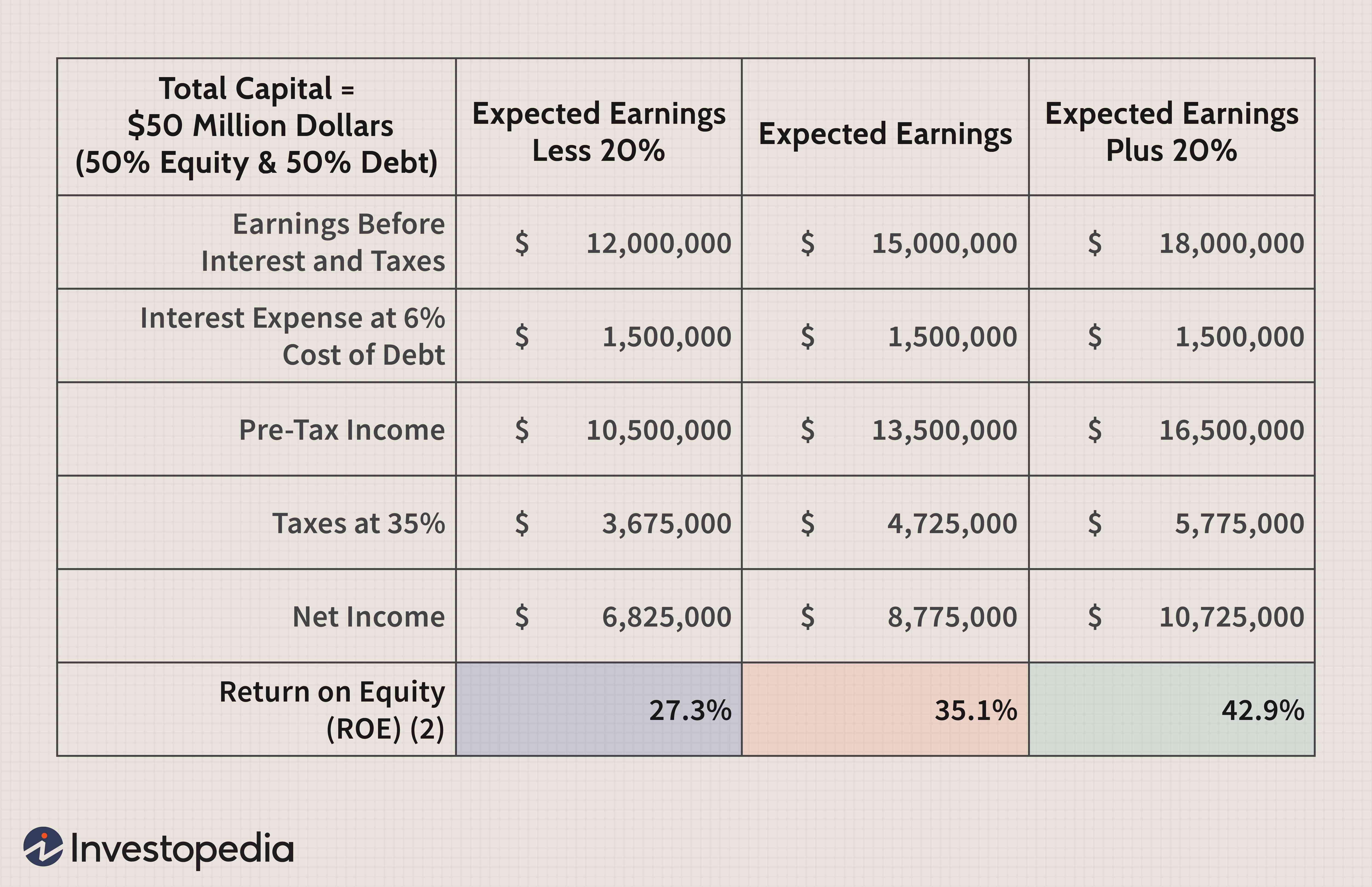

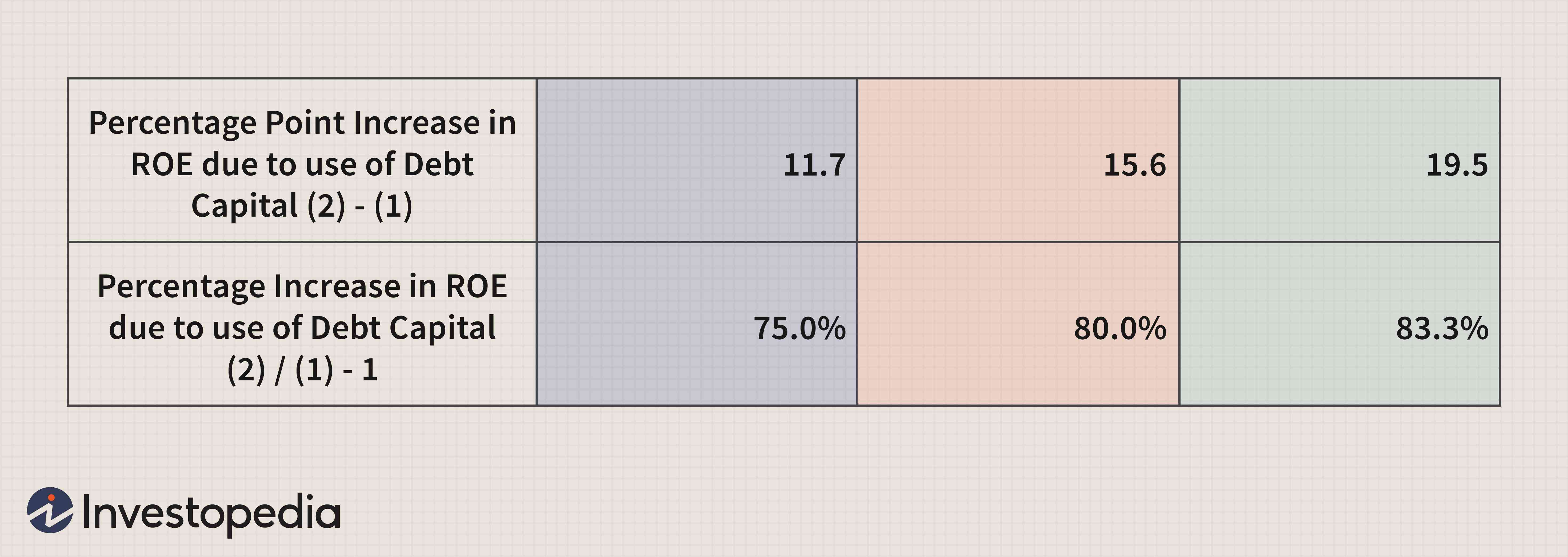

Em comparação, quando a estrutura de capital da Empresa ABC é reprojetada para consistir em 50% do capital de dívida e 50% do capital próprio, o ROE da empresa aumenta drasticamente para uma faixa que fica entre 27,3% e 42,9%.

Como você pode ver na tabela abaixo, A alavancagem financeira pode ser usada para fazer com que o desempenho de uma empresa pareça dramaticamente melhor do que o que pode ser alcançado contando apenas com o uso de financiamento de capital acionário.

Uma vez que a gestão da maioria das empresas depende fortemente do ROE para medir o desempenho, é vital entender os componentes do ROE para entender melhor o que a métrica transmite.

Uma metodologia popular para calcular o ROE é a utilização do Modelo DuPont. Em sua forma mais simplista, o modelo DuPont estabelece uma relação quantitativa entre o lucro líquido e o patrimônio líquido, onde um múltiplo mais alto reflete um desempenho mais forte. No entanto, o modelo DuPont também expande o cálculo geral do ROE para incluir três de suas partes. Essas partes incluem a margem de lucro da empresa, giro de ativos, e multiplicador de patrimônio. De acordo, esta fórmula DuPont expandida para ROE é a seguinte:

Retorno sobre o patrimônio líquido =Lucro líquido de equivalência =Lucro líquido de vendas × AtivosVendas × Ativos patrimoniais

Com base nesta equação, o modelo DuPont ilustra que o ROE de uma empresa só pode ser melhorado com o aumento da lucratividade da empresa, aumentando sua eficiência operacional ou aumentando sua alavancagem financeira.

Mensuração do risco de alavancagem financeira

A gestão corporativa tende a medir a alavancagem financeira usando índices de liquidez de curto prazo e capitalização de longo prazo, ou rácios de solvência. Como o nome implica, esses índices são usados para medir a capacidade da empresa de cumprir com suas obrigações de curto prazo. Dois dos índices de liquidez de curto prazo mais utilizados são o índice atual e o índice de teste ácido. Ambos os índices comparam os ativos circulantes da empresa com seus passivos circulantes.

Contudo, enquanto a proporção atual fornece uma métrica de risco agregada, o índice de teste de ácido fornece uma melhor avaliação da composição dos ativos circulantes da empresa para fins de cumprimento de suas obrigações de passivo circulante, uma vez que exclui o estoque dos ativos circulantes.

Os índices de capitalização também são usados para medir a alavancagem financeira. Embora muitos índices de capitalização sejam usados na indústria, duas das métricas mais populares são o índice de dívida de longo prazo para capitalização e o índice de dívida total para capitalização. O uso desses índices também é muito importante para medir a alavancagem financeira. Contudo, é fácil distorcer esses índices se a administração arrenda os ativos da empresa sem capitalizar o valor dos ativos no balanço da empresa. Além disso, em um ambiente de mercado onde as taxas de empréstimos de curto prazo são baixas, a administração pode optar por usar dívida de curto prazo para financiar suas necessidades de capital de curto e longo prazo. Portanto, métricas de capitalização de curto prazo também precisam ser usadas para conduzir uma análise de risco completa.

Os índices de cobertura também são usados para medir a alavancagem financeira. O índice de cobertura de juros, também conhecido como proporção de juros ganhos, é talvez a métrica de risco mais conhecida. O índice de cobertura de juros é muito importante porque indica a capacidade de uma empresa de ter receita operacional antes de impostos suficiente para cobrir o custo de seus encargos financeiros.

O índice de recursos das operações para dívida total e o índice de fluxo de caixa operacional livre para dívida total também são indicadores de risco importantes usados pela administração corporativa.

Fatores considerados no processo de tomada de decisão da estrutura de capital

Muitos fatores quantitativos e qualitativos precisam ser levados em consideração ao estabelecer a estrutura de capital de uma empresa. Primeiro, do ponto de vista de vendas, uma empresa que exibe uma atividade de vendas alta e relativamente estável está em uma posição melhor para utilizar a alavancagem financeira, em comparação com uma empresa que tem vendas menores e mais voláteis.

Segundo, em termos de risco de negócios, uma empresa com menos alavancagem operacional tende a ser capaz de assumir mais alavancagem financeira do que uma empresa com um alto grau de alavancagem operacional.

Terceiro, em termos de crescimento, empresas de crescimento mais rápido tendem a confiar mais no uso de alavancagem financeira porque esses tipos de empresas tendem a precisar de mais capital à sua disposição do que suas contrapartes de crescimento lento.

Quarto, do ponto de vista tributário, uma empresa que está em uma faixa de tributação mais elevada tende a utilizar mais dívidas para aproveitar os benefícios da proteção fiscal de juros.

Quinto, uma empresa menos lucrativa tende a usar mais alavancagem financeira, porque uma empresa menos lucrativa normalmente não está em uma posição forte o suficiente para financiar suas operações comerciais com fundos gerados internamente.

A decisão da estrutura de capital também pode ser tratada examinando-se uma série de fatores internos e externos. Primeiro, do ponto de vista da gestão, as empresas dirigidas por líderes agressivos tendem a usar mais alavancagem financeira. A este respeito, seu objetivo ao usar a alavancagem financeira não é apenas aumentar o desempenho da empresa, mas também ajudar a garantir seu controle sobre a empresa.

Segundo, quando os tempos são bons, o capital pode ser levantado pela emissão de ações ou títulos. Contudo, quando os tempos estão ruins, fornecedores de capital geralmente preferem uma posição segura, que, por sua vez, coloca mais ênfase no uso de capital de dívida. Com isso em mente, a administração tende a estruturar a composição do capital da empresa de uma maneira que proporcione flexibilidade na obtenção de capital futuro em um ambiente de mercado em constante mudança.

The Bottom Line

Em essência, a gestão corporativa utiliza a alavancagem financeira principalmente para aumentar o lucro por ação da empresa e aumentar seu retorno sobre o patrimônio líquido. Contudo, com essas vantagens, vem o aumento da variabilidade dos ganhos e o potencial para um aumento no custo de dificuldades financeiras, talvez até falência.

Com isso em mente, a gestão de uma empresa deve levar em consideração o risco do negócio da empresa, a posição fiscal da empresa, a flexibilidade financeira da estrutura de capital da empresa, e o grau de agressividade gerencial da empresa ao determinar a estrutura de capital ideal.

Artigos em Destaque

-

O que é capital adicional pago?

O que é capital adicional pago? p Capital Adicional Integralizado (APIC) é o valor do capital social acima de seu valor nominal declarado e é um item contábil no Patrimônio Líquido no balanço patrimonial. O APIC pode ser criado semp...

-

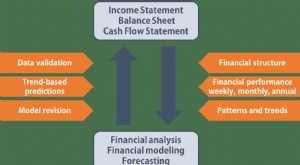

Como usar as três demonstrações financeiras em FP&A

Como usar as três demonstrações financeiras em FP&A p Qualquer pessoa que trabalhe no departamento de planejamento e análise financeira (FP&A) deve estar bem familiarizado com as três demonstrações financeiras em FP&A - Demonstração de receitasDemonstr...