O que é risco de taxa de juros?

O risco de taxa de juros é a probabilidade de uma queda no valor de um ativo resultante de flutuações inesperadas nas taxas de juros. O risco de taxa de juros está principalmente associado a ativos de renda fixa (por exemplo, bondsBondsBonds são títulos de renda fixa emitidos por empresas e governos para levantar capital. O emissor do título toma emprestado o capital do detentor do título e faz pagamentos fixos a eles a uma taxa de juros fixa (ou variável) por um período especificado.) Em vez de investimentos de capital. A taxa de juros é um dos principais impulsionadores do preço de um título.

A taxa de juros atual e o preço de um título demonstram uma relação inversa. Em outras palavras, quando a taxa de juros aumenta, o preço de um título diminui.

Compreendendo o risco de oportunidade

A relação inversa entre a taxa de juros e os preços dos títulos pode ser explicada pelo risco de oportunidade. Ao comprar títulos, um investidor assume que, se a taxa de juros aumentar, ele ou ela desistirá da oportunidade de adquirir os títulos com retornos mais atraentes Taxa de Retorno A Taxa de Retorno (ROR) é o ganho ou perda de um investimento durante um período de tempo copmarado ao custo inicial do investimento expresso como uma porcentagem. Este guia ensina as fórmulas mais comuns. Sempre que a taxa de juros aumenta, a demanda por títulos existentes com retornos mais baixos diminui à medida que surgem novas oportunidades de investimento (por exemplo, são emitidos novos títulos com taxas de retorno mais elevadas).

Embora os preços de todos os títulos sejam afetados pelas flutuações das taxas de juros, a magnitude da mudança varia entre os títulos. Diferentes títulos apresentam diferentes sensibilidades de preço às flutuações das taxas de juros. Assim, é imperativo avaliar a duração de um título enquanto avalia o risco da taxa de juros.

Geralmente, títulos com um prazo mais curto para o vencimentoBond PricingBond pricing é a ciência de calcular o preço de emissão de um título com base no cupom, valor nominal, rendimento e prazo de vencimento. A precificação de títulos permite que os investidores corram um risco de taxa de juros menor em comparação com títulos com prazos mais longos. Os títulos de longo prazo implicam em uma maior probabilidade de mudanças nas taxas de juros. Portanto, eles carregam um risco de taxa de juros mais elevado.

Como mitigar o risco da taxa de juros?

Semelhante a outros tipos de riscos, o risco da taxa de juros pode ser mitigado. As ferramentas mais comuns para mitigação de taxas de juros incluem:

1. DiversificaçãoDiversificaçãoDiversificação é uma técnica de alocar recursos de portfólio ou capital para uma variedade de investimentos. O objetivo da diversificação é mitigar as perdas

Se um detentor de títulos tem medo do risco da taxa de juros que pode afetar negativamente o valor de sua carteira, ele pode diversificar sua carteira existente, adicionando títulos cujo valor é menos sujeito às flutuações das taxas de juros (por exemplo, capital próprio). Se o investidor tiver uma carteira "somente títulos", ele pode diversificar o portfólio incluindo uma combinação de títulos de curto e longo prazo.

2. Acordo de HedgingHedging Acordo de cobertura refere-se a um investimento cujo objetivo é reduzir o nível de riscos futuros no caso de uma movimentação adversa do preço de um ativo. O hedge fornece uma espécie de cobertura de seguro para proteger contra perdas de um investimento.

O risco de taxa de juros também pode ser mitigado por meio de várias estratégias de hedge. Essas estratégias geralmente incluem a compra de diferentes tipos de derivativos. Os exemplos mais comuns incluem swaps de taxas de juros, optionsOptions:Calls and PutsAn opção é um contrato derivado que dá ao titular o direito, mas não a obrigação, comprar ou vender um ativo em uma determinada data a um preço especificado., futuros, e contratos a termo de taxas (FRAs).

Mais recursos

Obrigado por ler o guia do CFI sobre risco de taxa de juros. CFI é o fornecedor oficial do Analista de Modelagem e Avaliação Financeira (FMVA) ™. Torne-se um Analista de Modelagem e Avaliação Financeira Certificado (FMVA) ®A certificação de Analista de Modelagem e Avaliação Financeira (FMVA) ® o ajudará a ganhar a confiança necessária em suas finanças carreira. Inscreva-se hoje! programa de certificação, projetado para transformar qualquer pessoa em um analista financeiro de classe mundial. Para continuar aprendendo e desenvolvendo seu conhecimento de análise financeira, Recomendamos enfaticamente os recursos CFI adicionais abaixo:

- DiversificationDiversificationDiversification é uma técnica de alocar recursos de portfólio ou capital para uma variedade de investimentos. O objetivo da diversificação é mitigar as perdas

- Nota de taxa flutuante Nota de taxa flutuante Uma nota de taxa flutuante (FRN) é um instrumento de dívida cuja taxa de cupom está vinculada a uma taxa de referência, como a LIBOR ou a taxa de notas do Tesouro dos EUA. Assim, a taxa de cupom de uma nota de taxa flutuante é variável. Normalmente é composto por uma taxa de referência variável + um spread fixo.

- LIBORLIBORLIBOR, que é uma sigla de London Interbank Offer Rate, refere-se à taxa de juros que os bancos do Reino Unido cobram de outras instituições financeiras para

- Value at Risk (VAR) Value at Risk (VaR) Value at Risk (VaR) estima o risco de um investimento. O VaR mede a perda potencial que pode acontecer em uma carteira de investimentos ao longo de um período de tempo.

Artigos em Destaque

-

O que é uma opção de compra de taxa de juros?

O que é uma opção de compra de taxa de juros? Uma opção de taxa de juros é um derivativo cujo valor de contrato é baseado em taxas de juros. Existem dois tipos de opções de taxa de juros, chamadas e colocações. Uma opção de compra de taxa de juro...

-

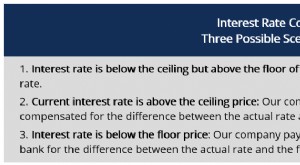

O que é um colar de taxa de juros?

O que é um colar de taxa de juros? Um colar de taxa de juros é uma opção especializada que pode ser usada para proteção contra variações na taxa de juros. Ele fornece uma barreira para os comerciantes que os utilizam, fornecendo um tet...