Diretor Financeiro (CFO) Definido:Função,

As grandes empresas públicas podem ter definido a função do CFO, mas a posição de diretor financeiro está se tornando cada vez mais comum em empresas de médio porte e até mesmo em pequenas empresas. Postagens recentes para CFOs em tempo integral em sites de busca de emprego incluem uma empresa emergente de design e manufatura de mobilidade aérea em Massachusetts com menos de 20 funcionários e um hospital comunitário com 94 leitos no Havaí.

O que está impulsionando esse investimento em experiência? Muitas vezes, CEOs que estão em uma encruzilhada estratégica e reconhecem o valor de um consultor financeiro especialista que pode ajudá-los a aumentar a participação no mercado, e seus negócios.

Resumidamente, empresas inteligentes agora veem a posição de CFO - tanto interna quanto em uma base de CFO virtual ou fracionada - mais como um investimento do que como uma despesa.

Não há dúvida de que uma pandemia global tornou o valor de uma mão experiente no leme financeiro muito evidente. Mas nossa opinião é que a ascensão do CFO é mais do que uma crise econômica. Vejamos a função, responsabilidades e habilidades dos chefes de finanças precisam servir bem suas empresas.

O que é um Diretor Financeiro (CFO)?

Um diretor financeiro (CFO) é o profissional financeiro de mais alto escalão em uma organização e é responsável pela saúde fiscal da empresa. As responsabilidades do CFO incluem, mas não se limitam a, construir uma equipe de finanças e contabilidade de primeira linha, garantindo que receitas e despesas permaneçam equilibradas, supervisionar as funções de FP&A (planejamento e análise financeira), fazer recomendações sobre fusões e aquisições, obtenção de financiamento, trabalhar com chefes de departamento para analisar dados financeiros e elaborar orçamentos, atestando a precisão dos relatórios e consultando os conselhos de administração e o CEO sobre estratégia.

Os CFOs também podem ajudar a definir a direção da tecnologia, especialmente fintech, e fazer recomendações sobre tudo, desde a cadeia de suprimentos até o marketing com base em seus insights fiscais e conhecimento do setor.

Os CFOs mais valiosos são visionários - eles estão de olho no futuro, trabalhe em estreita colaboração com a alta liderança e não hesite em recomendar movimentos estratégicos.

CEO vs CFO

o Chief Executive Officer (CEO) é o executivo de mais alto escalão da empresa. Dependendo da estrutura corporativa, o CEO pode ser responsável por todos os aspectos da saúde operacional e fiscal de uma empresa, ou um presidente pode compartilhar alguns deveres. O CEO é o rosto e a voz oficial da empresa para a imprensa e analistas, o público em geral e, se aplicável, do Conselho de Administração.

CFOs são os executivos financeiros mais graduados de uma organização. Eles se reportam diretamente ao CEO e trabalham em estreita colaboração com a diretoria.

Embora o CEO ocupe uma posição de nível superior do ponto de vista do organograma, em empresas de alto funcionamento, o CFO e o CEO trabalham de perto e de forma colaborativa, com os CFOs atuando como caixas de ressonância, estrategistas e mitigadores de risco.

Controlador Financeiro vs CFO

Um controlador financeiro é um CPA (contador público certificado) e geralmente possui um MBA. Os controladores financeiros são responsáveis por preparar relatórios financeiros e analisar dados financeiros. O controlador financeiro é geralmente responsável pela função de contabilidade em uma organização e se reporta ao CFO. Um controlador pode fazer parte de uma equipe que inclui guarda-livros, escriturários de contas a receber / pagar, especialistas em folha de pagamento, preparadores fiscais e contadores.

O CFO depende dos relatórios gerados pela contabilidade e pelo controlador financeiro para aconselhar o CEO e o conselho sobre a direção financeira estratégica da empresa. O controlador e outros especialistas funcionais se reportam ao CFO.

Principais vantagens

- O que informa a necessidade de um CFO é menos o tamanho da empresa do que o desejo de um consultor estratégico com profundo conhecimento financeiro.

- Os CFOs são capitães de uma equipe que cobre contabilidade e finanças e consiste em líderes seniores, como controladores e VPs de finanças, e equipe operacional - contadores, guarda-livros, especialistas fiscais, analistas de dados.

- Atuar como CFO requer experiência em contabilidade ou finanças e um diploma avançado em negócios, geralmente incluindo um MBA. Mas também requer muitas habilidades sociais.

Diretor Financeiro (CFO) Definido

O diretor financeiro (CFOs) ocupa a posição financeira mais importante em uma organização. Eles são responsáveis por monitorar o fluxo de caixa e o planejamento financeiro e analisar os pontos fortes e fracos financeiros da empresa e propor direções estratégicas.

Os CFOs são responsáveis perante a organização e várias entidades reguladoras e autoridades, incluindo a Securities and Exchange Commission (SEC) em companhias abertas. Eles são bem versados nos princípios contábeis geralmente aceitos (GAAP) e nas regulamentações estaduais e federais, como a Lei Sarbanes-Oxley.

O que um CFO faz?

A função do CFO é dupla:Supervisionar as atividades financeiras da organização, incluindo ser responsável pelos profissionais de finanças e contabilidade que desempenham funções operacionais, e atuar em uma função de consultoria estratégica para o CEO e seus colegas executivos.

A Pesquisa de Inverno de 2021 da Brainyard mostra como os líderes financeiros e de negócios classificam os fatores de sucesso e como essas prioridades mudaram ao longo do tempo.

Cumprir as metas de receita e lucro e manter o fluxo de caixa estável estão claramente na alçada do CFO. Os chefes de finanças também aconselham os chefes de departamento em toda a organização, ajudando-os a maximizar as receitas, se eles atuam em uma capacidade de geração de receita, e controlar despesas sem sacrificar a satisfação do cliente ou funcionário ou a reputação da empresa.

O CFO ajuda a selecionar pessoal qualificado para a equipe financeira e trabalha com os departamentos para alocar o orçamento para a gestão do capital humano.

Os CFOs colocam dados complexos - atuais, resultados financeiros passados e previstos - em perspectiva e ajudar o CEO a tomar decisões financeiras sólidas:Devemos apresentar este novo produto ou serviço? Podemos bancar nossa cadeia de suprimentos em terra? Quais são as implicações fiscais de nossos funcionários trabalhando em qualquer lugar?

Em um nível macro, Os CFOs são responsáveis por:

Liquidez

Liquidez refere-se à capacidade de uma organização de pagar seus passivos de curto prazo - aqueles que vencerão em menos de um ano - com prontamente acessível, ou líquido, fundos. A liquidez geralmente é expressa como uma proporção ou porcentagem do que a empresa deve em relação ao que possui.

Os CFOs estão preocupados em garantir que os pagamentos dos clientes sejam feitos integralmente e no prazo e em controlar as despesas para que haja dinheiro suficiente em mãos para cumprir as obrigações financeiras.

Retorno do investimento (ROI)

Parte do foco estratégico de um CFO é garantir um forte retorno sobre o investimento (ROI) para suas organizações. O ROI é uma medida da probabilidade de receber um retorno sobre o dinheiro investido e o valor exato desse retorno. Como proporção, considera o ganho ou perda de um investimento como uma porcentagem do custo.

Como o ROI é um KPI relativamente básico que não leva em conta todas as variáveis - valor presente líquido, por exemplo - os CFOs adicionam contexto para avaliar se um projeto entregará um ROI suficientemente robusto para valer o investimento.

Previsão

Mais importante, Os CFOs não relatam apenas o que é - uma parte significativa de seu valor para uma organização é sua capacidade de prever com precisão os resultados futuros prováveis. Isso inclui previsão e modelagem financeira com base não apenas no desempenho anterior da empresa, mas em fatores internos e externos que podem afetar as receitas e despesas. O CFO tem a tarefa de dar sentido às várias previsões de nível departamental para criar projeções de lucro para o CEO e os acionistas.

Fatores internos incluem tendências de vendas, custos de mão de obra e de RH, o preço das matérias-primas e muito mais, enquanto as entradas de dados externos podem incluir custo de oportunidade para capital, mudanças na demanda do mercado, concorrentes emergentes e avanços em tecnologia.

Para monitorar o ambiente externo, Os CFOs podem confiar em dados do governo, empresas de analistas e mídia comercial e geral, complementado com percepções colhidas por meio de associações comerciais e associações e a opinião de membros do conselho, credores e outros.

Comunicando

Os relatórios financeiros, incluindo balanços e P&L e demonstrações de fluxo de caixa, ajudam os líderes internos e as partes interessadas externas a compreender a situação financeira da empresa, e cabe ao CFO atestar que essas declarações são precisas e completas de acordo com os princípios contábeis geralmente aceitos (GAAP).

Embora as empresas privadas sejam obrigadas a apresentar relatórios financeiros à SEC apenas se tiverem $ 10 milhões ou mais em ativos e 500 ou mais acionistas, muitas empresas criam essas declarações de qualquer maneira, para que estejam disponíveis caso a empresa busque um empréstimo bancário ou capital de risco ou financiamento de capital.

Principais funções do CFO

As principais funções do cargo de CFO variam dependendo do tamanho da organização, seu setor e se é uma empresa pública ou privada, mas geralmente se enquadram em três grandes áreas funcionais:controlador, tesouraria e estratégia e previsão.

As organizações podem ter profissionais supervisionando algumas ou todas essas funções e se reportando ao CFO.

Controlador: Os controladores executam as operações contábeis e financeiras do dia-a-dia e geralmente possuem um CPA ou MBA. Eles são responsáveis por criar relatórios que fornecem insights sobre a situação financeira de uma empresa, incluindo contas a receber, contas a pagar, estoque e folha de pagamento.

Tesouraria: O tesoureiro é responsável pela liquidez da empresa, dívidas e ativos. Isso inclui quaisquer investimentos que a empresa possa ter, se ativos físicos, como edifícios e equipamentos, ou investimentos financeiros.

Estratégia e previsão: Estratégia e previsão envolvem o uso de dados e relatórios disponíveis, tanto interno quanto externo, aconselhar sobre áreas, incluindo desenvolvimento de produtos, expansão do mercado, gerenciamento de capital humano, Fusões e aquisições e investimentos de capital. É também onde exercícios estruturados de planejamento e previsão, como planejamento de cenário e FP&A, outono.

Controladores, tesoureiros e analistas de FP&A são membros valiosos da equipe, mas em todas essas áreas, a bola para na mesa do CFO.

Benefícios de ter um CFO

Os CFOs orientam a equipe de finanças e contabilidade e têm uma visão ampla da saúde financeira de uma organização, permitindo que o CEO, bem como colegas, incluindo o CMO, COO e VPs de RH e vendas para se concentrar em seus próprios objetivos e questões operacionais. Embora um CEO ou COO possa ter experiência em contabilidade ou finanças, eles geralmente não possuem o mesmo nível de perspicácia técnica e experiência que um diretor financeiro traz para a mesa.

Além disso, um CFO fornece:

Habilidades de liderança que lhes permite montar uma equipe financeira e contábil de sucesso. Os CFOs entendem em que ponto uma empresa precisa adicionar, por exemplo, um especialista em impostos e definirá funções e atribuirá responsabilidades.

Conhecimento da indústria que permite que uma empresa se compare a seus pares. Há um motivo pelo qual o B2C costuma buscar contratar CFOs dos concorrentes, como a Netflix fez quando contratou o chefe financeiro da Activision. O mesmo vale para fabricantes e provedores de saúde. Conhecimento especializado é a chave para enquadrar KPIs e métricas para vários tipos de empresa.

Experiência de crescimento aprendido ajudando empregadores anteriores a se expandir com sucesso, seja organicamente ou via M&A, é inestimável para CEOs, especialmente aqueles que desejam abrir o capital de suas empresas. Um CFO ajuda a encontrar oportunidades de investimento e usar o capital com sabedoria.

Avaliação e gestão de riscos , em termos de conformidade regulatória, mas também os perigos que surgem de muitas dívidas e pouca liquidez, cadeias de suprimentos frágeis, empreiteiros contratados indevidamente e tecnologia mal implementada.

Embora a contratação de um CFO experiente seja um investimento, o retorno pode ser significativo.

5 principais desafios do CFO

Os CFOs de hoje enfrentam desafios em várias frentes, mesmo quando se beneficiam de avanços tecnológicos contínuos e da capacidade de analisar e fazer previsões com base em grandes quantidades de dados. Estes são os cinco principais desafios enfrentados pelos CFOs:

-

Malabarismo com muitas responsabilidades (51%): Como vimos, esta função é ampla e expansiva. Um crescente cenário regulatório, a tecnologia em rápida evolução e as grandes mudanças de mercado em todo o mundo pressionam os CFOs de um lado, enquanto a dificuldade em encontrar e reter os talentos certos em contabilidade e finanças aumenta a pressão de um ponto de vista de gerenciamento de tempo.

-

Gerenciando o fluxo de caixa (43%): Todas as organizações precisam de pista, mas manter um fluxo de caixa saudável é um ato de equilíbrio. Os CFOs devem gerenciar as receitas de entrada e as contas a receber, ao mesmo tempo em que ficam de olho nos pagamentos que saem e nas responsabilidades de curto e longo prazo. A análise do fluxo de caixa é um esforço contínuo.

-

Desenvolvimento de cenários financeiros precisos (43%): Como a análise de fluxo de caixa, análise de cenário é, ou deveria ser, um processo contínuo. Ao orientar uma análise completa dos impactos potenciais de uma variedade de condições econômicas nas receitas da organização, Os CFOs podem planejar resultados positivos e negativos.

-

Produzindo oportunamente, relatórios precisos (37%): Relatórios oportunos sempre foram críticos, mas em um ambiente de negócios global acelerado, o acesso à informação é a base do som, decisões estratégicas e identificando e evitando riscos. Além disso, os relatórios emitidos pela equipe financeira, como declarações de P&L, pode fazer ou quebrar esforços para obter financiamento.

-

Implementando tecnologia para finanças (33%): Os CFOs são auxiliados em suas funções por uma tecnologia cada vez mais sofisticada que pode ajudar com relatórios e previsões, incluindo painéis com inteligência de negócios integrada. Mas a tecnologia representa um investimento significativo em capital e recursos humanos.

É provável que continuemos vendo esses desafios em 2021, à medida que os CFOs lidam com os efeitos persistentes da pandemia sobre as vendas, demanda do consumidor e da força de trabalho.

Mudança (ou evolução) da função do CFO

Empresas que veem a função do CFO como algo mais sobre relatórios, menos sobre estratégia estão ou logo estarão em desvantagem. Sim, os chefes de finanças precisam garantir que eles e a equipe de gestão tenham dados oportunos para apoiar as decisões. Mas o planejamento estratégico e a colaboração em todas as partes da empresa são o que impulsiona o sucesso.

Portanto, não é de admirar que as pesquisas de CFO mostrem consistentemente essa evolução. Especialmente em pequenas e médias empresas, Os CFOs tendem a usar muitos chapéus. Eles não estão apenas fazendo o trabalho tradicional de CFO, eles estão avaliando os riscos de segurança cibernética, sistema de gerenciamento e integração de dados, preenchendo as necessidades de talentos e avaliando novas tecnologias como Blockchain e IA.

Quando você deve contratar um CFO?

As organizações devem considerar a contratação de um CFO quando o CEO e a equipe financeira júnior não tiverem mais as habilidades para avaliar adequadamente a situação fiscal da organização, avaliar o fluxo de caixa, prever as necessidades financeiras futuras e informar a estratégia de negócios. Alguns especialistas aconselham US $ 10 milhões em receita anual como um marcador de que é hora de contratar um CFO em tempo integral. Mas não se esqueça de que as ofertas de CFO como serviço em tempo parcial / fracionário e virtual estão disponíveis.

Embora muitas organizações possam esperar para criar essa função até que comecem a enfrentar desafios financeiros, recomendamos uma postura mais pró-ativa. Pergunte a si mesmo:

Estamos começando a buscar uma estratégia de crescimento? Se então, você precisará de insights profundos sobre P&L, receitas e declarações de fluxo de caixa. Quem olhará os livros se você detectar uma oportunidade de aquisição? Os bancos e outros investidores em potencial gostam de ter um CFO atestando a exatidão e integridade. Oh, e você calculou seus múltiplos de avaliação ultimamente?

Temos um som, processo de planejamento e orçamento repetível? Se não, falta-lhe uma base financeira sólida. Ad hoc não é maneira de administrar uma empresa.

Estamos usando nossos dados totalmente, e não apenas nas áreas óbvias? Por exemplo, estamos extraindo dados de comércio eletrônico para informar os programas de sucesso do cliente? Os CFOs tendem a defender o uso de dados.

Sentimo-nos confiantes nos requisitos de relatórios financeiros? Por exemplo, os ativos intangíveis foram prejudicados devido à desaceleração econômica? Se então, como você vai explicar isso?

Depois, há considerações específicas do setor. Para muitos fabricantes, varejistas e distribuidores, a pandemia revelou fraquezas nas operações da cadeia de abastecimento que um CFO experiente pode ajudar a resolver.

A remuneração do CFO em empresas públicas é normalmente uma mistura de dinheiro e ações. Em empresas públicas e privadas, a remuneração é baseada em uma série de fatores, do tamanho da empresa e do setor à geografia, experiência, antiguidade e quantas divisões ou departamentos financeiros / contábeis se reportam ao CFO. Em 2021, o CFO mais bem pago por uma ampla margem foi Stephen Scherr, da Goldman Sachs, em $ 20,2 milhões comp. Entre todas as empresas, O pagamento do CFO dos EUA no início de 2021 era em média $ 394, 235, de acordo com dados de Salary.com. Mas em empresas menores, o pagamento oscila entre $ 150, 000 e $ 200, 000, de acordo com o salário e locais de trabalho.

Qualificações e habilidades de CFO

Atuar como CFO requer experiência em contabilidade ou finanças e um diploma avançado em negócios, geralmente incluindo um MBA. Os CFOs também devem ter experiência em análise de dados para fazer recomendações sobre estratégia financeira e organizacional.

Além de ter "habilidades difíceis, "incluindo a compreensão dos princípios contábeis geralmente aceitos (GAAP), orçamento e análise de dados, os CFOs de hoje precisam ter liderança sólida e capacidade de gestão - as "habilidades pessoais" de comunicação eficaz, gestão e negociação de conflitos.

Os indivíduos nesta função devem prever e oferecer direção estratégica para a organização com base não apenas em dados internos, mas também no ambiente externo - regulatório, mercado e macroeconômicos - e ser capaz de aconselhar sobre desafios e oportunidades específicos da indústria.

Finalmente, Os CFOs precisam de um domínio firme de tecnologia financeira, ou fintech - sua evolução contínua, opções disponíveis e seus aplicativos, como tomar decisões financeiramente sólidas sobre investimentos e infraestrutura de TI e como se comunicar e educar a equipe para garantir a adoção total em toda a organização - se a tecnologia não for usada, lá vai seu ROI.

CFOs e tecnologia

Os CFOs e suas equipes contam com a tecnologia para analisar as enormes quantidades de dados disponíveis para eles. O software de gestão financeira moderno ajuda na tomada de decisões informadas, liberando tempo para se concentrar na estratégia e na função crítica de consultoria.

Os CFOs precisam de relatórios financeiros básicos, capacidades de auditoria e conformidade e também deve procurar sistemas integrados que podem ajudar em FP&A, tesouraria e estrutura e alocação de capital, conformidade regulatória e gerenciamento e modelagem de portfólio corporativo.

Os CFOs de hoje estão trabalhando muitas horas - 54% dos CFOs em uma pesquisa recente da Brainyard dizem que trabalham 50 horas ou mais por semana - e lidam com muitas responsabilidades. Mas o retorno é um trabalho gratificante, em que profissionais financeiros seniores são capazes de tirar proveito de sua experiência e trabalhar em estreita colaboração com CEOs para construir não apenas grandes empresas, mas carreiras gratificantes.

CFO FAQs

P:O CFO é contador?

UMA: Embora um CFO possa ter experiência em contabilidade, isso não é necessário para obter sucesso na função de CFO. A contabilidade abrange atividades em torno de AR, AP e manutenção de registros financeiros. Embora os CFOs dependam dessas atividades, muitos diretores financeiros têm um conjunto de habilidades financeiras mais amplo e se concentram mais no gerenciamento de ativos e passivos, planejando o crescimento futuro, estratégias de negócios e gestão de riscos. Ao contrário de um contador, o CFO fornece previsões e faz recomendações estratégicas sobre a direção organizacional para o conselho, CEO e outros líderes seniores.

P:Qual é a responsabilidade do CFO?

UMA: Os diretores financeiros ocupam a posição financeira mais importante em uma organização. Eles são responsáveis por prever a situação financeira da organização com base em dados financeiros e operacionais e relatórios fornecidos pelas equipes de finanças e contabilidade e por aconselhar o CEO e o conselho sobre o direcionamento estratégico.

P:O CEO é superior ao CFO?

UMA: O CEO é o CEO de uma empresa e está acima do CFO no organograma. Os CFOs costumam trabalhar em estreita colaboração com o CEO e pesar nas decisões estratégicas de alto nível. Tanto o CEO quanto o CFO têm um canal direto para o conselho ou diretores e são responsáveis pela administração da organização.

P:Como você se torna um CFO?

UMA: Os CFOs geralmente sobem na hierarquia, mantendo uma variedade de posições financeiras, como vice-presidente financeiro ou controlador, antes de subir para o nível C. Muitos também têm um histórico profundo de negócios, muitas vezes possuem dois diplomas em negócios e finanças e / ou um MBA e ganharam conhecimentos específicos do setor. A experiência em níveis de responsabilidade mais baixos posiciona os profissionais de finanças para alcançar a função de CFO.

P:Quais são as qualificações necessárias para se tornar um CFO?

UMA: Os CFOs precisam de conhecimento operacional relacionado à contabilidade, finanças e práticas comerciais em geral e a capacidade de pensar estrategicamente e ver o quadro geral. As empresas geralmente buscam diplomas avançados ou experiência compatível.

Por causa do impacto significativo da tecnologia em todos os aspectos dos negócios, incluindo finanças, os CFOs de hoje também devem estar familiarizados com o software necessário para executar uma operação moderna de finanças e contabilidade.

Contabilidade

-

Será que o Dollar General vai mais alto na nova estratégia de crescimento?

Será que o Dollar General vai mais alto na nova estratégia de crescimento? Resultados Lackluster Deixam Dollar General no Limbo Ação de preço em Dollar General (NYSE:DG) ficou sem ímpeto após a divulgação dos resultados do terceiro trimestre. Embora os resultados tenha...

-

Verificação simples versus duplicada:uma comparação rápida

Verificação simples versus duplicada:uma comparação rápida Você pode escolher entre uma variedade de cheques ao criar uma conta bancária. Cheques em papel estão se tornando menos populares devido à disponibilidade de pagamentos com cartão, net banking, e sist...

-

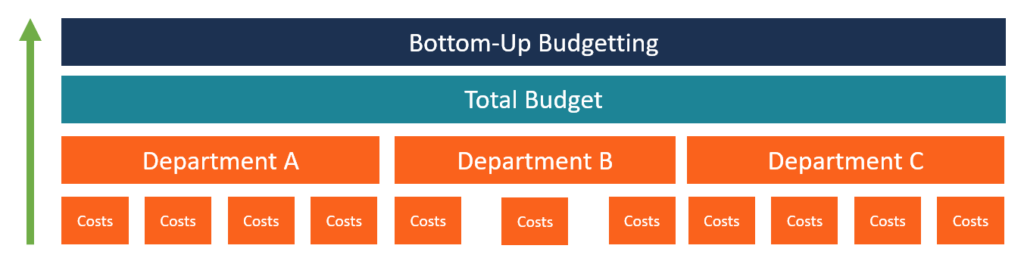

O que é orçamento ascendente?

O que é orçamento ascendente? O orçamento ascendente é um método de orçamento que começa no nível do departamento, movendo-se para o nível superior. Cada departamento da organização deve compilar uma lista das coisas de que necess...

-

O que é uma taxa de capitalização no mercado imobiliário? [Mais:como calcular a taxa máxima]

O que é uma taxa de capitalização no mercado imobiliário? [Mais:como calcular a taxa máxima] Com qualquer investimento, existem certas métricas que você precisa seguir para entender o desempenho de seus ativos. Essas métricas ajudam a determinar se você está atingindo seus objetivos ou se é h...