Vencimento de opções:definições,

Nos primeiros dias da negociação de opções - duas ou três décadas atrás - para os formadores de mercado nos centros de negociação de opções em Chicago e outros centros financeiros, havia um dia do mês em que o comparecimento era praticamente obrigatório:o dia de vencimento da opção. O volume costumava ser pesado, e o potencial de volatilidade estava sempre presente. Resumidamente, a negociação de opções no dia do vencimento era vista como um momento de oportunidade e risco.

Na verdade, pelos 21 anos que passei no pregão da Cboe, Nunca tirei folga em um dia de vencimento mensal de opções de ações. Hoje em dia, Contudo, com opções no meio da semana e semanais, além das datas padrão mensais e trimestrais, a expiração das opções ocorre até três vezes por semana.

Embora tenha se tornado uma ocorrência mais frequente, o dia de vencimento ainda pode ser um momento de volatilidade, bem como oportunidade potencial. Mas se você é novo nas opções, e você não entende bem toda a terminologia e logística de vencimento de opções, também pode ser um momento de perigo.

Comprar e vender opções no dia do vencimento exige uma compreensão dos prós e contras do processo, então, aqui estão algumas coisas que você precisa saber.

Um Lingo Básico

Detentor da opção. O comprador ("proprietário") de uma opção de estilo americano tem o direito, mas não a obrigação, para exercer a opção antes ou no vencimento. Uma opção de compra dá ao proprietário o direito de comprar o título subjacente; uma opção de venda dá ao proprietário o direito de vender o título subjacente.

Escritor de opções. Quando você vende ("write") uma opção de estilo americano (call ou put) pode ser atribuído o ativo subjacente se sua opção estiver no dinheiro ou antes do dia de vencimento (e mesmo ligeiramente fora do dinheiro em especial casos descritos abaixo). O vendedor da opção não tem controle sobre a atribuição e não tem certeza de quando isso poderia acontecer.

Valor intrínseco da opção. Esta é a diferença entre um exercício e o preço atual do subjacente. Suponha que uma ação esteja sendo negociada por $ 51 e uma opção de compra de 50 pontos valha $ 1,40. O valor intrínseco seria $ 1, o valor pelo qual está no dinheiro. O extra de $ 0,40 é conhecido como valor extrínseco ou (“valor do tempo”).

Quais são os termos? Americano ou europeu? Dinheiro ou entrega física?

Opções de estilo americano pode ser exercido a qualquer momento antes da data de expiração da opção, e a liquidação do contrato de opção requer a entrega real do estoque subjacente, enquanto que Opções de estilo europeu só pode ser exercido na expiração. As opções de ações padrão dos EUA (opções sobre ações de nome único) são no estilo americano. Opções sobre índices de ações, como o NASDAQ (NDX), S&P 500 (SPX), e Russell 2000 Index (RUT) são de estilo europeu.

Também, as opções de ações não são liquidadas em dinheiro - as ações reais são transferidas em um exercício / atribuição. Índices de base ampla, Contudo, são liquidados em dinheiro em um valor igual à diferença entre o preço de ajuste e o preço de exercício, vezes o multiplicador do contrato. Para mais informações sobre multiplicadores e termos de entrega de opções, consulte este primer.

Acordo e Bruxaria Tripla

Cada trimestre, na terceira sexta-feira de março, Junho, Setembro, e dezembro, contratos para futuros de índices de ações, opções de índice de ações, e as opções de ações expiram no mesmo dia. Essa chamada “bruxaria tripla” pode levar a desequilíbrios de pedidos e aumento da volatilidade.

A maioria das opções de índice, como SPX, NDX, e RUT, são de estilo europeu; eles liquidam na sexta-feira de manhã, mas param de negociar na quinta-feira à tarde (antes da terceira sexta-feira do mês). Mas a liquidação em dinheiro não é determinada até sexta-feira de manhã. O mensal opção AM liquidação não é baseado no preço de abertura do índice, mas sim no preço determinado pelo preço de abertura de cada ação que compõe o índice. Isso é conhecido como “a impressão”.

E se um evento de movimentação do mercado acontecer entre quinta-feira à noite e sexta-feira de manhã? Risco de impressão é o risco overnight nessas opções liquidadas em AM.

Opções liquidadas com PM, como opções semanais, negocie até o final do dia sexta-feira e liquide com base no valor de fechamento do índice subjacente. No último dia de negociação, a negociação em uma opção liquidada pela PM expirando fecha às 15h. Hora Central / 16h00 Hora do Leste para opções sobre ações de nome único. As opções sobre índices de ações (estilo europeu; liquidadas em dinheiro) expiram às 15h15. Hora Central / 16h15, Hora do Leste.

Lista de verificação de expiração:gerencie e monitore seu risco de expiração

Todo mundo adora um fim de semana prolongado, mas se você já assumiu uma posição indesejada no fim de semana devido a um acidente de expiração de opção, aquele tempo entre a expiração de sexta-feira e a abertura de segunda-feira pode ser doloroso, eternidade angustiante.

Agora que você conhece a linguagem e a logística, aqui está uma lista de coisas para saber, Verifica, e talvez verifique novamente à medida que vai expirando.

Faça sua pesquisa. Há alertas de notícias como ganhos ou anúncios de empresas sobre uma empresa na qual você possui opções de vencimento?

Você sabia?

As opções expiradas serão exercidas automaticamente se estiverem dentro do dinheiro por $ 0,01 ou mais a partir das 15h00. Preço CT (para opções de ações) e 15h15. CT (para opções sobre índices). Em geral, o detentor da opção tem até 16h30. CT no dia de expiração para tomar a decisão final. Esses horários são definidos pelo OCC, a câmara de compensação central para o mercado de opções dos EUA. Mas algumas corretoras podem ter um corte anterior ao limite OCC.

Se sua opção comprada estiver no dinheiro no vencimento, mas sua conta não tiver dinheiro suficiente para sustentar a posição de estoque, seu corretor pode, a seu critério, optar por não exercer a opção. Isso é conhecido como DNE (“Não se exercite”), e qualquer ganho que você possa ter realizado ao exercer a opção será anulado. Um corretor também pode, a seu critério, feche a posição.

Outro fato engraçado: A TD Ameritrade não cobrará comissão para encerrar uma etapa curta em qualquer opção com preço inferior a US $ 0,05.

Verifique suas especificações. Suas opções se ajustam ao estilo americano ou europeu? AM ou PM? Quais são os horários de negociação? Existe negociação após o expediente no subjacente? Por exemplo, opções que estão dentro do dinheiro no fechamento são normalmente exercidas automaticamente, e as opções fora do dinheiro, não. Contudo, se o preço do subjacente mudar após o fechamento, você pode ter uma opção curta de ir de out-of-the-money para in-the-money. O titular da opção pode escolher exercer, deixando você com uma posição indesejada (ou pelo menos inesperada). Se você tiver alguma dúvida, ligue para o balcão de atendimento ao cliente da TD Ameritrade no telefone (800) 669-3900.

Liquidar (ou ter dinheiro suficiente em mãos). Para evitar chamadas de margem ou exposição indesejada durante a noite ou fim de semana, certifique-se de planejar com antecedência quaisquer posições que possa adquirir no vencimento. Por exemplo, para exercer uma opção de compra de longo prazo, você precisa ter dinheiro suficiente em sua conta para pagar pelas ações. Alternativamente, se sua conta for aprovada para negociação de margem, você precisa manter dinheiro ou títulos para satisfazer o requisito de margem “Reg T”. Se você não tiver certeza, ou se você não quiser a posição, liquidar antes do fechamento da negociação.

Reserve algum tempo. Ao contrário de alguns videogames, na negociação de opções, nem sempre é bom ser a última pessoa em pé. Conforme você se aproxima das 15h00 no dia de expiração, a liquidez muitas vezes pode secar e os spreads de compra / venda podem aumentar. Então, se você está pensando em liquidar, ou mesmo passando para outra data de expiração, mais cedo pode ser melhor.

São 15h00 (CT). Você sabe onde estão seus riscos?

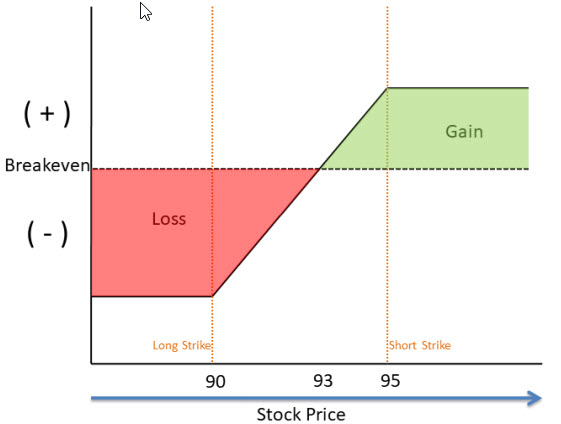

Aqui está um item final para sua lista de verificação de expiração:Conheça e entenda seu risco. A Figura 1 mostra o perfil de risco de um spread longo de chamada vertical, longo o call de 90 strike e short o call de 95 strike. Observe que se, na expiração, o subjacente está abaixo do golpe de 90, ambas as opções expiram sem valor, e se o subjacente estiver acima de 95 no vencimento, ambas as opções serão exercidas. Em ambos os casos, a expiração não resultará na tomada de posição no subjacente.

FIGURA 1:PERFIL DE RISCO DE SPREAD DE CHAMADA VERTICAL.

Apenas para fins ilustrativos. O desempenho passado não garante resultados futuros.

Mas e quanto à área entre os ataques? E, em particular, e quanto aos pontos de incerteza em torno das greves de 90 e 95? Você terá uma posição, ou não é?

Os spreads verticais são frequentemente referidos como "definidos pelo risco, ”O que significa que você sabe, ao entrar no mercado, qual será o ganho e a perda teóricos máximos. Contudo, se após a expiração você se encontrar com uma posição no subjacente, não é mais uma negociação definida pelo risco. Daqui para frente, terá um perfil de risco diferente e, como explicado acima, um requisito de margem diferente.

Quer executar sua própria análise de expiração de opção? Os clientes da TD Ameritrade podem fazer exatamente isso por meio da ferramenta de Perfil de Risco no thinkorswim ® plataforma. Com a ferramenta de Perfil de Risco, você pode visualizar o lucro / perda potencial em uma negociação, ajustar parâmetros, e até mesmo adicionar negociações simuladas e avaliar os riscos.

Agora que você conhece a linguagem e a logística da expiração, você pode ser capaz de abordar a expiração com uma maior compreensão dos riscos, e como você pode gerenciá-los. Você pode querer manter esta lista de verificação à mão para o caso.

O que acontece com as opções no vencimento?

O que acontece com as opções no vencimento?

Opção

-

Vencimento de opções:definições,

Vencimento de opções:definições, uma lista de verificação, e mais Nos primeiros dias da negociação de opções - duas ou três décadas atrás - para os formadores de mercado nos centros de negociação de opções em Chicago e outros centro...

-

O que são opções:chamadas e opções?

O que são opções:chamadas e opções? Uma opção é um derivado, um contrato que dá ao comprador o direito, mas não a obrigação, comprar ou vender o ativo subjacente até uma determinada data (data de vencimento) a um preço especificado (pre...