Como negociar futuros

O que é um contrato futuro?

Um contrato de futuros (curto:futuros) é um acordo legal para comprar ou vender um determinado ativo, commodity ou título a um preço predeterminado em um momento específico no futuro. Ao contrário dos contratos a prazo, os contratos futuros são padronizados para quantidade e qualidade do ativo subjacente, o que permite uma negociação eficiente. As bolsas de futuros atuam como mercados para esses tipos de instrumentos.

O comprador de um contrato futuro assume a responsabilidade de comprar e receber o ativo acordado na data de vencimento. O vendedor do contrato futuro assume a obrigação de vender e entregar o ativo subjacente ao preço acordado na data de vencimento. Diz-se que o comprador de um contrato de futuros detém uma posição longa ou simplesmente “seja comprado”. O vendedor é conhecido por ter uma posição curta ou simplesmente ‘ser curto’.

Os contratos futuros pertencem à categoria de derivativos financeiros, assim como opções, swaps, forwards, warrants e instrumentos financeiros similares. O que todos os derivativos, apesar de seus vários designs, têm em comum é que seu valor deriva e depende da evolução do preço de um ativo subjacente.

Tutoriais para investidores (Vídeo):Como funciona o mercado de futuros?

Prós e contras de negociar futuros

Nos últimos anos, alimentados pela volatilidade dos mercados financeiros, alguns atores do mercado e políticos expressaram preocupação com o uso excessivo de derivativos financeiros (que incluem futuros) e seu efeito de alavanca no sistema financeiro. A lista a seguir destaca alguns dos prós e contras de por que os futuros são ferramentas úteis, mas também podem ser problemáticos para o investidor individual e para o sistema financeiro como um todo.

Prós

- Os futuros fornecem aos fabricantes e produtores estabilidade de preço e fluxo de caixa e controle de custos.

- Os investidores podem usar futuros para proteger suas posições existentes contra movimentos de preços desfavoráveis e quedas

- Os investidores podem usar futuros para alavancar suas posições e especular sobre a evolução do preço do ativo subjacente.

Contras

- A quantidade de derivativos em circulação é tão alta que potencialmente representa um risco para a estabilidade do sistema financeiro.

- Devido à alavancagem inerente aos futuros e ao uso de margem, os investidores com posições nuas podem acabar incorrendo em grandes perdas.

- Os futuros não apenas limitam o lado negativo, mas também limitam o lado positivo. O preço da estabilidade e segurança é a incapacidade de participar de movimentos de preços favoráveis.

Como fazer hedge com futuros

Uma das principais razões para o desenvolvimento dos contratos de futuros foi a necessidade de cobertura de preços. O exemplo clássico aqui é um agricultor que quer se proteger contra futuros movimentos de preços de seus grãos plantados. Ele pré-vende sua colheita no momento da semeadura por um preço predeterminado, protegendo-se assim contra movimentos futuros de preços. A contraparte, e. um fabricante de alimentos, também quer se proteger contra mudanças desfavoráveis nos preços. A celebração de um contrato de futuros com o agricultor permite-lhe assegurar um preço de compra predefinido para os ingredientes necessários na produção futura.

É claro que essas estratégias de hedge com contratos futuros não funcionam apenas para bens físicos, como grãos ou milho, mas para a maioria dos ativos negociados nos mercados financeiros. Futuros de ações, títulos, taxas de juros, índices, moedas e commodities são os contratos futuros mais comuns no mercado. O princípio subjacente é o mesmo para todos esses tipos:duas partes concordam com um preço fixo hoje para uma transação que acontecerá no futuro.

O hedging com futuros pode ser feito usando estratégias de hedging longo ou curto. Ambas as estratégias são amplamente utilizadas, mas servem a propósitos e interesses diferentes.

Cobertura longa (longas) : Um longo hedge é um contrato futuro geralmente firmado com a tentativa de garantir um preço favorável antes de uma transação. Os fabricantes e produtores muitas vezes celebram esses contratos com o objetivo de estabilidade de preços e para evitar a volatilidade dos preços, pois os protege do aumento dos preços. Portanto, também pode ser chamado de hedge de entrada, hedge de compra ou hedge de comprador.

Um longo hedge geralmente faz parte de uma estratégia de controle de custos para empresas que sabem que precisarão comprar uma commodity no futuro. Fixar um preço de compra antecipadamente permite mais flexibilidade, certeza de custo de produção e ajuda as empresas a compensar os custos caso os bens protegidos aumentem de preço.

Cobertura curta (shorts) : Uma posição de hedge curta é geralmente tomada pelos produtores de bens e commodities ou investidores e comerciantes que buscam proteção contra a queda dos preços. As empresas usam estratégias de hedge curto para gerenciar sua produção e estoques futuros. A inserção de uma posição vendida, que garante um preço mínimo de venda para seus produtos, garante um fluxo de caixa estável em momentos de alta volatilidade de preços ou eventos inesperados. Especialmente as empresas com custos fixos e de configuração altos dependem de certos níveis de preços de mercado para serem lucrativas. Os contratos futuros ajudam essas empresas a manter um nível básico de lucratividade no curto e médio prazo, mesmo em condições hostis de mercado.

Hedges, tanto longos quanto curtos, podem ser considerados uma forma de seguro. Há um custo para entrar em contratos futuros, mas eles podem proteger as empresas de grandes perdas em situações adversas.

Assista ao vídeo:Como o hedging delta e gama move os mercados

Como negociar com futuros

Conforme discutido, os contratos futuros foram originalmente criados com a finalidade de proteção de preços para produtores e fabricantes de bens e commodities. Mas o sucesso desses instrumentos não parou por aí. Hoje, os contratos futuros permitem que os investidores especulem sobre os movimentos de preços de commodities, títulos, moedas ou outros instrumentos financeiros, longos ou curtos, usando alavancagem.

A negociação de futuros requer uma compreensão básica sobre como funcionam os contratos de futuros. Tecnicamente, o comprador é obrigado a comprar o produto pelo preço acordado no momento do vencimento, independentemente do preço de mercado. Mas hoje, a maioria dos traders nunca recebe a entrega física do ativo. Em vez disso, os comerciantes ganham e perdem dinheiro com base nas oscilações de preço de um contrato. A maioria dos traders opta por fechar suas posições antes do vencimento do contrato, nunca tendo se interessado pela entrega física em primeiro lugar, mas simplesmente buscando lucros monetários.

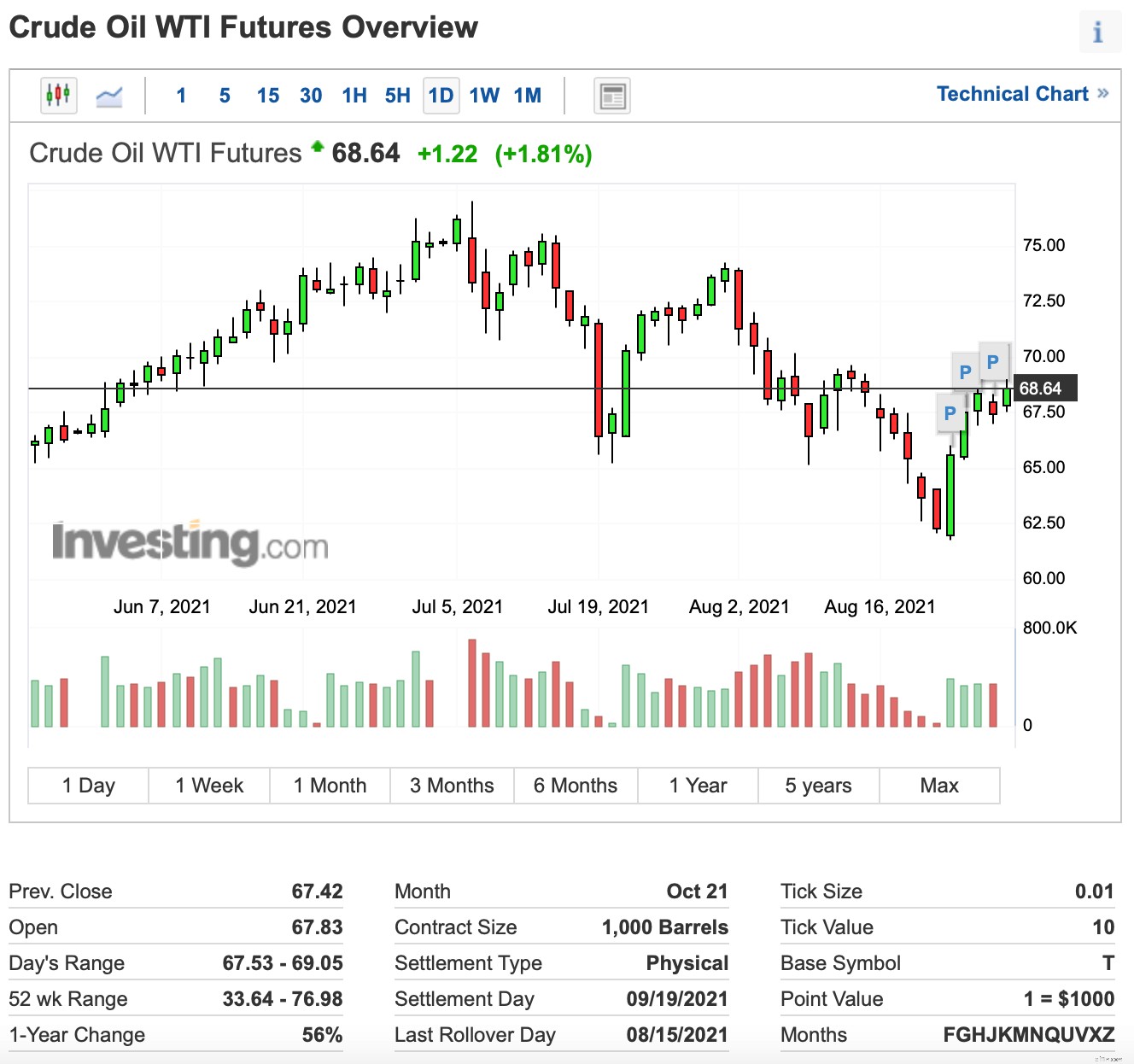

Além disso, ao negociar futuros, é vital entender uma cotação de preço de futuros. À primeira vista, parece semelhante a uma cotação de preço de segurança, mas exibe algumas informações extras importantes.

Data de validade : Cada cotação de preço exibe o mês e o ano de vencimento do contrato futuro. Como esses contratos são altamente padronizados e têm datas de vencimento fixas no calendário (por exemplo, toda terceira sexta-feira de cada terceiro mês), o dia de vencimento geralmente não é mostrado. O dia exato está listado na descrição do contrato, que pode ser encontrada com a ajuda do símbolo único do contrato.

Tamanho do contrato : Os tamanhos dos contratos geralmente são trocas de bx padronizadas. Portanto, uma cotação de preço geralmente não exibe quantos barris de petróleo ou alqueires de trigo estão sendo entregues. Essas informações devem ser consultadas na descrição do contrato. É importante ficar de olho no tamanho do contrato, pois o preço do contrato se move de acordo com o movimento do preço do ativo subjacente multiplicado pelo número de unidades incluídas no contrato. Por exemplo:se um trader possui um contrato futuro de 1.000 barris de petróleo, então um movimento de preço de $ 1 no preço do petróleo é igual a $ 1 x 1.000 barris =$ 1.000 de variação de preço no contrato futuro.

Interesse em aberto : Este é o número de contratos pendentes ou abertos exatamente do mesmo tipo/símbolo. Se esse número cair drasticamente, é muito provável que o contrato esteja próximo de sua data de vencimento e os traders estejam mudando suas posições para outros contratos.

Contrato/Código : Cada contrato futuro tem um código específico, que pode ser pesquisado. Uma pesquisa levará à descrição detalhada de um contrato, sua data de validade exata e o tamanho do contrato. Isso é importante, pois existem muitos contratos diferentes para o mesmo ativo subjacente negociado em diferentes bolsas com datas de vencimento e tamanhos de contrato variados.

Produtos futuros

Existem muitos tipos diferentes de futuros negociados em todo o mundo. Abaixo, os tipos mais comuns são brevemente apresentados.

Index Futures : Futuros de índices são contratos através dos quais um trader pode comprar ou vender um índice financeiro hoje e liquidá-lo em uma data futura. Os comerciantes usam este instrumento para especular sobre os movimentos de preços de índices como o S&P 500 ou o EURO STOXX. Além disso, os futuros de índices também são usados pelos investidores para proteger suas posições de ações contra perdas.

Futuros de commodities : Os futuros de commodities são usados como proteção contra aumentos de preços nas chamadas posições longas por fabricantes e comerciantes que esperam aumentos de preços para a commodity subjacente. Da mesma forma, eles são vendidos como proteção contra a queda dos preços (posições vendidas) por produtores de commodities e especuladores, que preveem quedas de preços no futuro.

Futuros de taxa de juros : Este tipo de futuro tem um instrumento de pagamento de juros como ativo subjacente. O contrato é um acordo entre um comprador e um vendedor para a entrega futura desse ativo que rende juros. Os futuros de taxas de juros permitem que as partes bloqueiem o preço de um ativo que rende juros para uma data futura, fornecendo assim um hedge ou instrumento especulativo contra mudanças nas taxas de juros. A maioria dos futuros de taxa de juros negociados nas bolsas dos EUA usa letras do Tesouro dos EUA como ativo subjacente.

Futuros de títulos : Este contrato tem um título como ativo subjacente e obriga o vendedor a entregar o título por um preço pré-determinado na data de vencimento. Os futuros de títulos são usados por especuladores para apostar nos preços dos títulos ou por hedgers para proteger as participações em títulos. Além disso, eles podem ser usados para especular indiretamente ou proteger os movimentos das taxas de juros.

Futuros de ações : Futuros de ações são contratos para entregar uma quantidade especificada de um título por um preço predefinido na data acordada. Como os outros tipos de futuros, eles podem ser usados para fazer hedge ou especular sobre os movimentos dos preços das ações.

Se você gostou deste artigo, então você vai adorar o Real Vision. Aqui na Real Vision, ajudamos investidores como você a entender o complexo mundo das finanças, negócios e economia global com uma análise real e profunda de especialistas reais. É da nossa natureza ajudá-lo a se tornar um investidor melhor, então inscreva-se hoje para fazer isso acontecer.

investir

-

Como comprar uma casa hipotecada

Como comprar uma casa hipotecada O investimento imobiliário muitas vezes não é simples. Talvez você tenha encontrado o bairro perfeito, mas os preços estão muito fora do seu orçamento. Ou talvez você tenha se estabelecido em uma prop...

-

Como negociar Forex

Como negociar Forex O que é Forex e como funciona? Forex trading é o processo de comprar uma moeda enquanto vende outra. A combinação dessas duas moedas forma o que é conhecido como par de moedas. Forex é sempre negocia...